- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Gráfico de la semana »

- Por qué la renta fija corporativa aún tiene recorrido

para leer

En momentos como estos, algunas personas quieren creer en la tan cacareada eficiencia (léase: omnisciencia) de los mercados. Un ejemplo de ello podría ser que tanto las acciones como los bonos corporativos han tardado menos de dos semanas en recuperarse de las fuertes pérdidas que provocó la aparición de una nueva variante del coronavirus. ¿Qué pasa, que ómicron ya no es relevante? ¿Los inversores han descubierto antes que los virólogos que la nueva variante es inofensiva?

No deberíamos pensar que los inversores sean tan ingenuos. En nuestra opinión, su optimismo se basa en dos supuestos: lo que no se consuma ahora por el repunte de los contagios de covid se consumirá en el futuro y los temores sobre las consecuencias económicas de ómicron permitirán que los bancos centrales puedan tomarse con algo más de calma el endurecimiento de sus políticas monetarias.

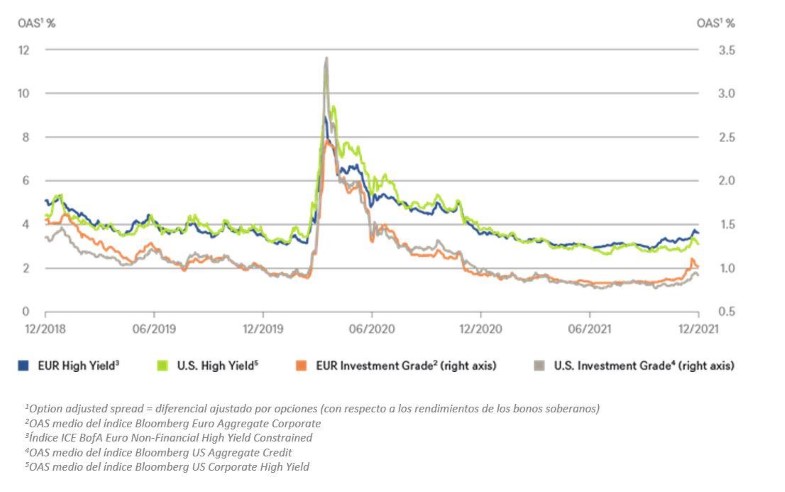

Como muestra nuestro Gráfico de la Semana, las primas de riesgo (los diferenciales) de los bonos corporativos vienen repuntando desde finales del verano, cuando empezó a parecer que la Fed por fin iba a ponerse seria con la retirada de los estímulos. Sin embargo, el gráfico también revela que, a día de hoy, los diferenciales se mantienen en niveles inferiores a los del año previo a la crisis de la covid. Hay varios factores que explican esta situación. En EE. UU., las tasas de impago están en sus niveles más bajos desde principios de 2014[1] y, si excluimos el volátil sector energético, rozan el 0%. En la eurozona también están cayendo. Puede que esto se deba a las ayudas gubernamentales, al entorno de bajos tipos de interés o al exceso de liquidez que han acumulado las empresas mediante emisiones de bonos y préstamos desde que comenzó la pandemia. Las mejoras de calificación que están concediendo las agencias de rating también atestiguan que los balances y los resultados de las empresas están en buena forma. Además, el potente crecimiento económico, con tasas que el año que viene podrían superar el 4% tanto en la eurozona como en EE. UU., contribuyen a las buenas perspectivas. Y es probable que las empresas lancen muchos menos bonos nuevos en 2022 que en 2020 y 2021.

Diferenciales de los bonos corporativos

Aunque la situación es positiva en general, si tuviésemos que escoger entre la eurozona y EE. UU., y entre bonos con grado de inversión o con una calificación de crédito inferior, Europa y el high yield nos parecen las opciones más viables. Como puede verse en el gráfico, los diferenciales entre títulos europeos y estadounidenses comparables han seguido tendencias divergentes desde principios de trimestre. Además, es probable que la renta fija estadounidense tenga que afrontar la subida de los tipos de interés de referencia el año que viene, a diferencia de lo que ocurre en la eurozona, donde parece que el banco central seguirá respaldando al mercado con compras de bonos, sobre todo durante el primer trimestre de 2022. Otro argumento a favor del high yield es que estos bonos muestran una menor dependencia del ciclo de tipos de interés, por lo que es menos probable que pierdan de un plumazo sus rentabilidades totales si los diferenciales vuelven a ampliarse, algo que no podemos descartar, dada la incertidumbre del entorno actual. En cualquier caso, si ómicron acaba agravando los problemas en las cadenas de suministro, las perspectivas de la renta fija corporativa no serán tan brillantes después de todo y, una vez más, se demostrará que la omnisciencia del mercado no es tan perfecta.

Fuentes: Bloomberg Finance L.P., DWS Investment GmbH a 7/12/2021.