- Home »

- Informare »

- Mercati »

- Market outlook »

- Fixed income

Tempo di lettura: 3 minuti

L’oro e l’argento continuano a figurare tra le top asset class, anche se i prezzi sono momentaneamente scesi bruscamente alla fine di gennaio. Dall’inizio dell’anno, l’oro è salito del 15% e l’argento addirittura del 23%. “Il dollaro statunitense e il franco svizzero, che tradizionalmente sono considerati beni rifugio, al momento non stanno svolgendo questo ruolo. Lo stesso vale per le obbligazioni governative”, afferma Vera Fehling, Chief Investment Officer per l’Europa Occidentale. I rendimenti dei titoli di Stato a lungo termine sono aumentati o, nel migliore dei casi, stagnati, il che significa che i prezzi sono generalmente scesi. Ci sono diversi motivi per cui ci si potrebbe aspettare un certo nervosismo sui mercati: valutazioni elevate delle azioni e spread di credito estremamente bassi nelle obbligazioni societarie. Tuttavia, i mercati obbligazionari sembrano imperturbati. L’indice di volatilità MOVE per i mercati obbligazionari è in calo già da un po’ di tempo. Nel segmento delle obbligazioni societarie, attualmente vi sono pochi segnali che indichino un ampliamento generalizzato degli spread di credito. Cosa significa questo per il posizionamento del portafoglio? “Continuiamo a puntare su un mix equilibrato”, afferma Fehling. Per le azioni, la stagione degli utili sarà decisiva. Finché gli utili aziendali rimarranno solidi, ciò dovrebbe sostenere i prezzi azionari. Anche le obbligazioni societarie restano uno strumento di diversificazione significativo. L’oro? “Riteniamo che il caso per gli acquisti di oro rimanga valido, soprattutto perché le principali banche centrali intendono ancora aumentare le loro riserve”, spiega Fehling. Dopo i forti rialzi dei prezzi degli ultimi mesi, correzioni, come quella osservata alla fine di gennaio, non sono sorprendenti e, anzi, rappresentano uno sviluppo sano.

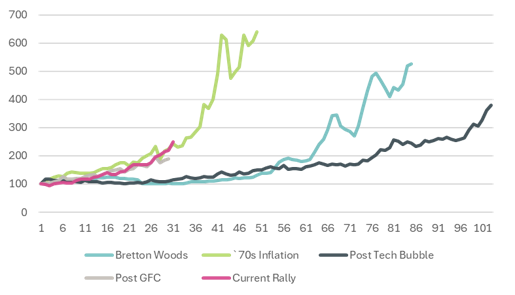

L’attuale rally dell’oro non è senza precedenti

Grandi rialzi storici del prezzo dell’oro, indicizzati a 100

* GFC: Global Financial Crisis; Sources: Bloomberg DWS Investment GmbH,

DWS Investment GmbH, dati al 31.01.2026

Titoli di Stato statunitensi (decennali)

Prospettive positivei

|

|

|

Titoli di Stato tedeschi (decennali)

I rendimenti probabilmente subiranno un lieve calo.

|

|

|

Titoli di Stato dei mercati emergenti

Un potenziale di rendimento più elevato comporta rischi più elevati.

|

|

Credito

|

|

LegendaVisione strategica fino a febbraio 2027 Gli indicatori segnalano se DWS si aspetta variazioni al rialzo, trasversali o al ribasso della classe d'investimento in questione. Indicano i potenziali utili attesi per gli investitori, sia a breve termine sia a lungo termine. Fonte: : DWS Investment GmbH; CIO Office, al 5 febbraio 2026 |

|

|

|

|

|

|

|