- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Update »

- India, un secreto mal guardado

- India se ha convertido en el país favorito de los inversores en 2023, mientras que la popularidad de China se ha hundido.

- Esperamos que el Gobierno actual mantenga el poder en las próximas elecciones, lo que significa que es probable que continúen los programas de reforma e inversión. También contamos con el impulso continuado de las exportaciones de servicios.

- La renta variable india no está barata, pero esperamos un creciente interés de los inversores extranjeros, sobre todo por la apertura del mercado de bonos, que también podría contribuir a una mayor estabilización de la divisa.

10 minutos para leer

India ha combinado un gran potencial con grandes retos. Los retos se están abordando de forma más activa, lo que hace que el país resulte atractivo desde un punto de vista estratégico

Los inversores pueden contemplar la India con escepticismo: un sistema educativo aún inadecuado, un elevado desempleo juvenil, una baja tasa de empleo femenino, el estancamiento de los ingresos reales en las zonas rurales, unas infraestructuras que sólo funcionan de forma limitada, un partido gobernante al que los críticos acusan de creciente autoritarismo y el empeoramiento de la contaminación atmosférica. A pesar de todo ello, los inversores están pagando una prima de más del 70% en comparación con la valoración de otros mercados bursátiles de la región.

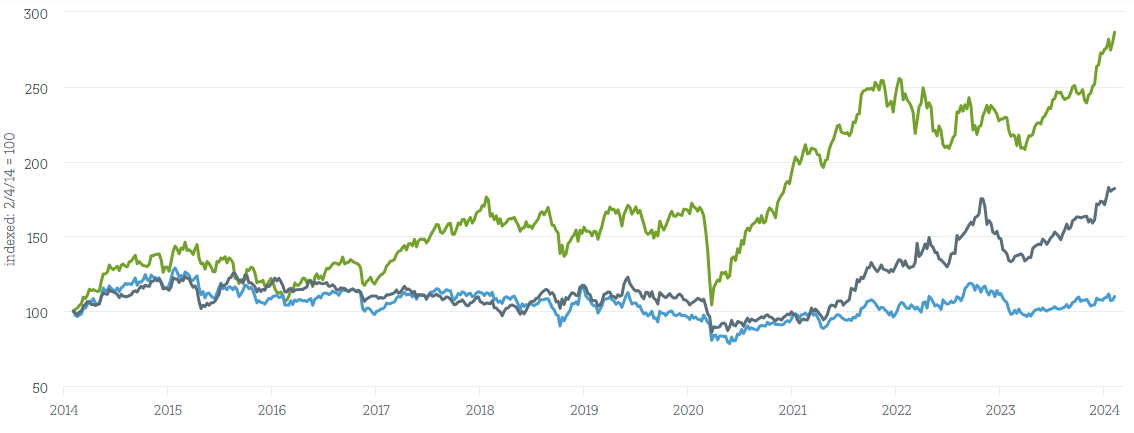

Pero los que se han mantenido alejados del mercado se han perdido una ganancia del 160% en el mercado bursátil (Sensex, en términos de dólares estadounidenses) en los últimos diez años. Creemos que el país, en sus distintas clases de activos, sigue ofreciendo potencial. La razón es que los puntos fuertes conocidos de la India se están viendo reforzados por la evolución actual. Es un país enorme, con una estructura de población y edad casi ideal desde el punto de vista del inversor y un gran potencial de recuperación. Un gobierno enérgico está impulsando las reformas y la inversión, y la India se está integrando cada vez más en el comercio mundial, sobre todo a través de la creciente exportación de servicios y una mayor apertura del mercado de bonos. Es obvio que el camino por recorrer será volátil y pedregoso tanto en los mercados como en la economía. Sin embargo, creemos que la India atraerá más fondos de inversores extranjeros. Y no es malo que el mercado indio tenga una correlación inferior a la media con los desarrollados.

A los inversores les encanta la historia india, tanto en términos absolutos como relativos

Fuentes: Datos y análisis de LSEG, DWS Investment GmbH a 2/6/24

1 / Una tierra llena de oportunidades y contradicciones

1.1. A veces la política puede marcar la diferencia económica

La elección de Modi, catalizador de reformas largamente esperadas

Desde hace algunos años, la India se considera un faro de esperanza. Su población se ha duplicado entre 1965 y la actualidad, la economía ha crecido una media de casi el 7% anual en términos reales en los últimos 30 años y el país se está convirtiendo en una economía de mercado cada vez más integrada y liberal. Sin embargo, en muchos aspectos, la promesa de India aún no se ha cumplido, y su sobredimensionada y engorrosa burocracia y sus deficientes infraestructuras de transporte son los signos más visibles de ello.

El primer ministro Narendra Modi, en el cargo desde 2014, se considera un importante catalizador de los recientes éxitos de la India. Ha acelerado la eliminación de numerosas barreras (in)formales al comercio nacional, por ejemplo mediante la introducción del impuesto nacional sobre bienes y servicios (GST). Es probable que continúe el impulso de la digitalización, que promete un mayor crecimiento de la productividad en diversos sectores. Sin embargo, a medio plazo, existe el riesgo de que la concentración de poder en una persona (y un partido) durante más de una década debilite los controles institucionales. En este sentido, una victoria electoral de Modi no debería ser demasiado abrumadora, para que una competencia política fructífera pueda seguir proporcionando los controles y equilibrios necesarios para el funcionamiento de las democracias. Según la metodología del Instituto V-Dem, India bajo el liderazgo de Modi ha perdido 0,2 puntos en una escala de democracia que va de 0 a 1, aunque con 0,4 la cifra se sitúa exactamente en el nivel medio mundial y muy por encima de la mayoría de los demás países emergentes.

Perspectivas económicas

Esperamos un crecimiento económico del 6,5% para el año fiscal que comienza en abril, tras una estimación del 6,8% el año pasado, y creemos que India tiene un potencial de crecimiento real del producto interior bruto (PIB) del 6,3% a medio plazo. Es probable que la inflación haya tocado techo en 2023, pero, como gran importador neto, la India depende en gran medida de los precios mundiales de las materias primas, aunque actualmente se beneficia de las baratas importaciones rusas. No esperamos que el banco central recorte los tipos de interés en el primer semestre de este año. El déficit comercial y la deuda pública (en torno al 80% del PIB) están disminuyendo ligeramente, por lo que esperamos que se ralentice la depreciación de la rupia frente al dólar y el euro.

La política exterior también juega a favor de India

India no se alió con ningún bando tras la invasión rusa de Ucrania y se aseguró las materias primas rusas, sobre todo el petróleo, en buenos términos, lo que demuestra la seguridad con la que India juega sus cartas geopolíticas. A pesar de ello, es probable que predominen los lazos de India con Occidente, como demuestra el hecho de que sea miembro del Diálogo Cuadrilateral de Seguridad (Quad) con Estados Unidos, Australia y Japón.

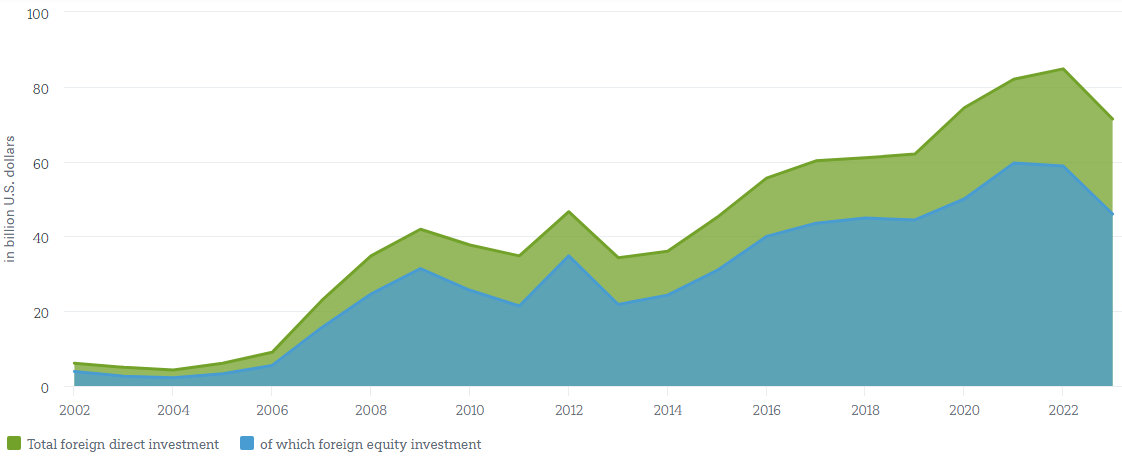

Gráfico 2: Las inversiones extranjeras directas han aumentado considerablemente en los últimos años

Fuentes: Haver Analytics, DWS Investment GmbH a 2/9/24

El año fiscal 2023 de la India finaliza en marzo de 2023, por lo que abarca tres cuartas partes del año natural 2022.

Un indicio de la creciente confianza de los inversores y empresas extranjeros en el país es el fuerte aumento de la inversión extranjera directa (IED) desde 2000. Las empresas de capital riesgo, en particular, han aumentado considerablemente su participación en India (y otros países de la Asociación de Naciones del Sudeste Asiático (ASEAN)), mientras que se han reducido en China. Sin embargo, los recientes descensos, que coincidieron con el giro de 180 grados dado por un fabricante por contrato en el verano de 2023, abandonando sus planes de invertir 20.000 millones de dólares estadounidenses en la India, demuestran que esta evolución no es necesariamente un camino de sentido único. Queda por ver hasta qué punto el declive tiene que ver con las todavía elevadas trabas burocráticas, el entorno de tipos de interés u otras preocupaciones.

1.2. Los fundamentos económicos de la India: ¿base suficientemente amplia para un fuerte crecimiento?

Demografía: un doble viento de cola

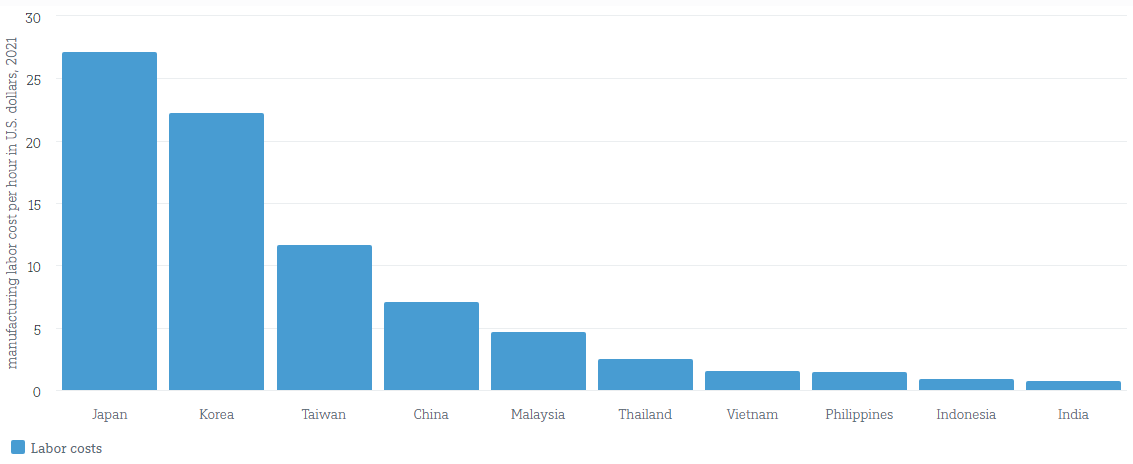

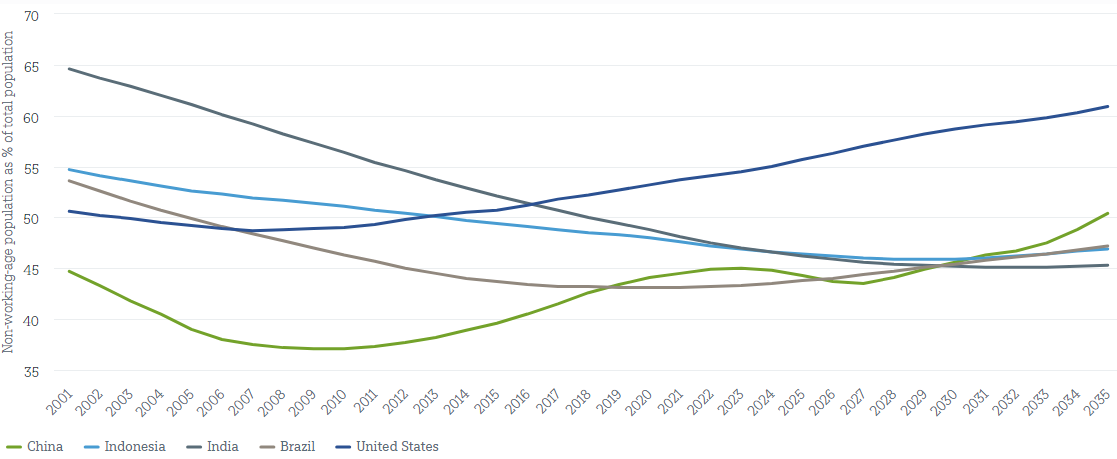

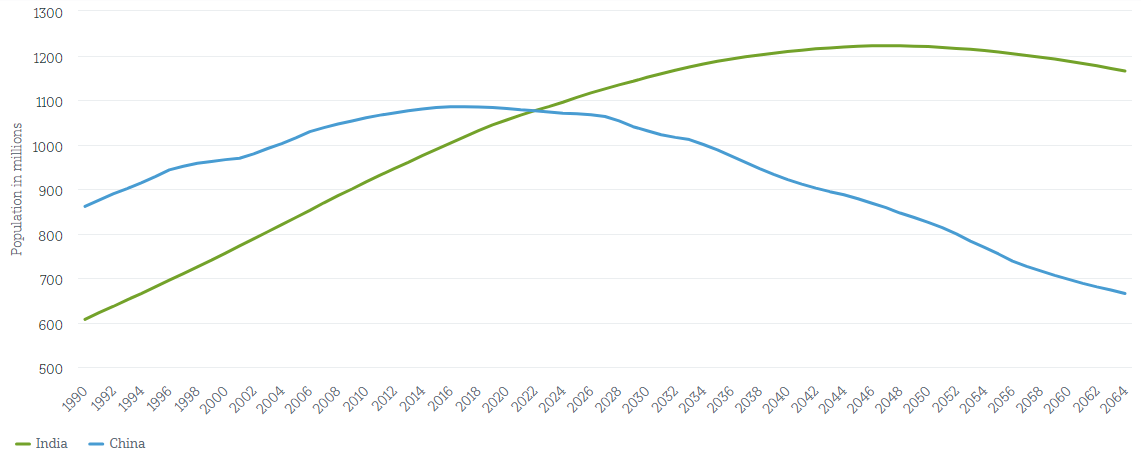

A menudo se señalan las ventajas fundamentales de India frente a China. La más obvia es su atractiva estructura por edades. Con una media de edad ligeramente inferior a los 30 años, la población india es unos diez años más joven que la china. En consecuencia, no se espera que la población activa de la India alcance su máximo hasta 2040, mientras que esto ya ocurrió en China en 2015 (véase el tercer gráfico a continuación). India también tiene un mayor potencial de recuperación, ya que su renta per cápita es de 2.500 USD, frente a los 12.700 USD de China. Esto también se refleja en una ventaja competitiva significativa en lo que respecta a los costes laborales, como muestra el gráfico siguiente. El inconveniente de estas cifras desde la perspectiva de los exportadores extranjeros es, por supuesto, el poder adquisitivo significativamente más bajo de los consumidores indios.

Gráfico 3: Ventaja de la India en costes laborales

Fuentes: Euromonitor, Banco Mundial, OIT, ONUDI, DWS Investment GmbH a 11/1/23

Una población joven y fértil es una cosa. Sin embargo, desde el punto de vista económico, resulta aún más atractiva cuando la tasa de natalidad desciende, como es el caso de la India (sólo de 2003 a 2021, descendió de 3,3 a 2 nacimientos por mujer). Esto tiene un efecto positivo en la tasa de dependencia, que expresa cuántos ancianos y niños tiene que financiar la población activa. En los países desarrollados, pero también en muchos países en desarrollo, la tasa de dependencia lleva algún tiempo aumentando, mientras que en India se espera que disminuya al menos durante otra década. Entre las principales economías, sólo Indonesia puede igualarlo.

Gráfico 4: La favorable tasa de dependencia de la India

Fuentes: Banco Mundial, World Population Prospects: 2022 Revision de la División de Población de las Naciones Unidas, DWS Investment GmbH a 20/12/24

Puntos débiles: desempleo y educación

Sin embargo, no todo es de color de rosa en el mercado laboral indio. El desempleo juvenil es obstinadamente alto, ya que ha pasado del 14% al 22% en los últimos 20 años, según el Banco Mundial, principalmente porque los trabajadores están poco cualificados, aunque la tendencia se ha estabilizado desde 2019. El otro fallo es la tasa de participación de las mujeres en el mercado laboral que, según el Banco Mundial, es de solo el 23,5%, frente a la media mundial de alrededor del 40%, el 45% en China y el 70% en Vietnam (aunque estas discrepancias también plantean dudas sobre la precisión de la encuesta en relación con el sector informal). Por consiguiente, India aún tiene que progresar para aprovechar su ventaja potencial sobre China en cuanto a la población en edad de trabajar de 15 a 64 años.

Gráfico 5: Demografía positiva de la India: sigue aumentando la población activa (15-64 años)

Fuentes: Departamento de Asuntos Sociales y Económicos de la ONU, DWS Investment GmbH a 1/11/23

Pocos avances en educación...

El sistema educativo es otro punto débil y un enorme freno para el desarrollo económico de India. Según estudios de la organización no gubernamental Pratham, sólo el 43% de los niños de 10 a 11 años pueden leer y comprender textos destinados a niños de 7 a 8. En general, las escuelas adolecen de planes de estudio y contenidos obsoletos. Según el Informe de Competitividad Global elaborado por el Foro Económico Mundial,[[Aclaración: Informe de Competitividad Global 2020, a diciembre de 2020]] los alumnos de educación secundaria y superior están inadecuadamente preparados para los requisitos profesionales posteriores. En última instancia, la productividad de toda la economía se resiente como consecuencia de ello. Así pues, en el sector manufacturero, el valor añadido por empleado ha evolucionado muy modestamente en comparación con China. La situación es más positiva en lo que respecta a la enseñanza superior. India cuenta con universidades de renombre mundial, sobre todo en ingeniería, informática y gestión. Esto también se refleja en el gran número de licenciados indios en las mejores direcciones de Silicon Valley.

...pero la inversión pública se dispara

Si todo va según lo previsto, el Gobierno indio habrá invertido el 3,3% de su PIB en el ejercicio en curso (que termina en marzo), frente a una media del 2,1% en los últimos 15 años aproximadamente. El gasto absoluto ha aumentado un impresionante 30% anual en los últimos tres años. Estas elevadas cifras son probablemente la razón por la que el Banco Central no tiene prisa por bajar los tipos de interés y sigue adelante con la apertura del mercado de bonos a los extranjeros. El gasto se centra principalmente en la construcción de puertos, ferrocarriles y carreteras. Bloomberg Intelligence estima que cada dólar gastado en infraestructuras tiene un efecto multiplicador del doble sobre el PIB y potencialmente del cuádruple a largo plazo. Para el ejercicio fiscal que comienza en abril, el Gobierno quiere aumentar el gasto de capital (capex) "sólo" un 11%. Esto podría ayudar a aliviar las preocupaciones sobre el recalentamiento económico.

1.3. Los servicios superan a los bienes

Las reformas en el sector de bienes no avanzan realmente

El sector de los servicios informáticos es un éxito en la India, pero el Estado también quiere promover la industria manufacturera, dado que casi la mitad de la población activa sigue empleada en la agricultura. Entre sus iniciativas estratégicas están el programa "Make in India" y el plan de Incentivos Vinculados a la Productividad (PLI). Sin embargo, la participación de la industria manufacturera en el PIB en el tercer trimestre de 2023 fue de poco más del 15%, inferior a la de 2014 (cuando se introdujo el programa "Make in India") y 10 puntos porcentuales por debajo del objetivo del 25% para 2022. Por lo tanto, se necesitan más medidas de apoyo estructural para impulsar la industria manufacturera; también debería ser beneficiaria de esfuerzos gubernamentales más amplios para mejorar la infraestructura. Según cifras del Centre for Monitoring Indian Economy, el gasto en la red de transporte ferroviario y por carretera ha aumentado de menos del 0,5% del PIB en 2015 al 1,6% recientemente.

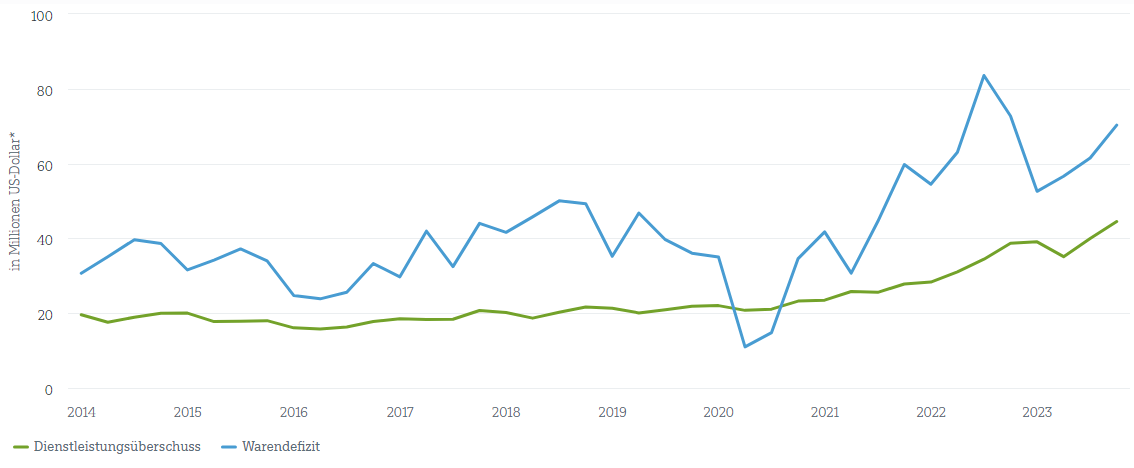

El déficit comercial de bienes también refleja el hecho de que India apenas participa en las Cadenas Globales de Valor (CGV). Alrededor del 70% del comercio mundial se canaliza a través de estas cadenas, que abarcan una amplia gama de productos, desde electrónica y maquinaria hasta productos farmacéuticos y prendas de vestir, esencialmente los sectores que el programa PLI pretende promover. Además, India también está impulsando la transición (energética) verde y promoviendo la inversión en sectores como el hidrógeno verde, los vehículos eléctricos y las células solares. El Gobierno espera que la cuota de mercado de la India en el comercio mundial se duplique hasta el 4,5% en 2031 en comparación con 2021. El verdadero éxito de la India radica en las exportaciones de servicios, sobre todo en el sector de la alta tecnología. Ahora casi compensan el creciente déficit comercial de bienes, como muestra el gráfico.

Gráfico 6: El aumento de los servicios casi compensa el déficit de las mercancías

*balanza de pagos, trimestral

Fuentes: Banco de la Reserva de la India, DWS Investment GmbH a 9/1/23

Los servicios desplazan a los bienes

Es probable que la próxima ola de globalización se produzca en los servicios más que en las mercancías, ya que los servicios son cada vez más comercializables. Mientras que China ha aprovechado al máximo la era de la globalización de los bienes, esperamos que la India se suba a la ola de los servicios. En 2022, las exportaciones de servicios de la India aumentaron en 60.000 millones de USD hasta alcanzar los 300.000 millones de USD, un aumento casi igual a todo el déficit comercial del país en 2019. Los segmentos de "software y servicios informáticos" y "externalización de procesos empresariales" crecieron un 12,2%, hasta los 193.000 millones USD.

Los llamados Centros de Capacidad Global (CCG), creados por empresas multinacionales, sobre todo estadounidenses, son en gran medida responsables del fuerte aumento de las exportaciones de servicios. Se han ampliado desde los simples servicios de llamadas, TI y back-office hasta la investigación y el desarrollo, pasando por la analítica, la automatización robótica de procesos, el aprendizaje automático y la computación en nube. Se calcula que el 40 % de los CCG del mundo se encuentran en la India y dan empleo a 1,7 millones de personas. El número de empleados en el sector de las TI podría duplicarse hasta los 11 millones en 2031. La conexión de la India con la economía mundial a través de los servicios es hoy tan fuerte que compensa la falta de una presencia significativa en el comercio de bienes.

2 / Los mercados de capitales de la India están madurando

2.1 Hasta ahora, el mercado de valores de la India ha sido el lugar al que han acudido los inversores extranjeros.

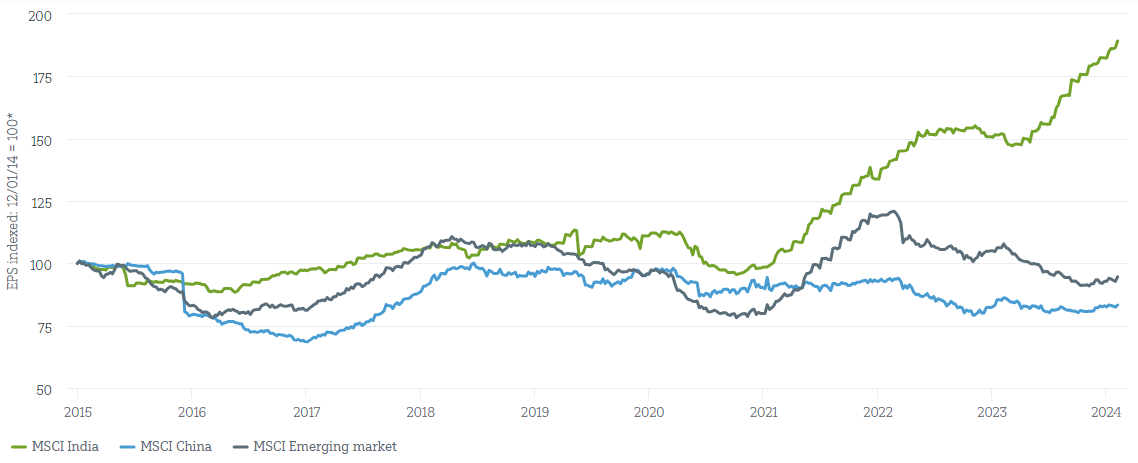

Las acciones cotizan cerca de valoraciones récord. Un país con la estructura demográfica y el crecimiento superior a la media de la India atrae inevitablemente el interés de los inversores extranjeros, sobre todo si el marco jurídico e institucional es el adecuado. Pero eso por sí solo no basta. La renta variable es, con mucho, el vehículo de inversión más importante para los inversores extranjeros y los accionistas esperan obtener beneficios. En los mercados emergentes, en particular, el crecimiento económico puede tardar en generar beneficios para las empresas cotizadas. El gráfico siguiente muestra dos hechos importantes: Mientras que los beneficios de los mercados emergentes (beneficios por acción (BPA) calculados a nivel de índice para los últimos doce meses) apenas se han movido en los últimos diez años, los de China en realidad han disminuido (a pesar de la duplicación del PIB en el mismo periodo). En cambio, los beneficios de la India no sólo han superado a los de sus homólogas, sino que han registrado un crecimiento significativo en los últimos tres años.

La diferencia de resultados entre los dos gigantes asiáticos ha generado naturalmente un cierto impulso propio: varios meses de fuertes salidas de fondos de inversión extranjeros de China a la India. Sin embargo, en vista del descuento de valoración de China, que ahora alcanza niveles récord en comparación con los mercados mundiales, es probable que esta dinámica haya tocado techo. La marcada divergencia en el comportamiento de los dos mercados ha hecho que el MSCI India, con una capitalización bursátil de 1,2 billones de USD, se acerque a la del MSCI China, de 2 billones de USD, y se sitúe muy por delante del MSCI Hong Kong, de 0,3 billones de USD.

Gráfico 7: Los beneficios de la India se han disparado en los últimos 4 años

* Beneficios por acción (BPA) a 12 meses vista

Fuentes: Datos y análisis de LSEG, DWS Investment GmbH a 12/02/2024

Esto significa que las acciones de la India cotizan con una prima de valoración casi récord frente a otros mercados emergentes y desarrollados. En 22, la relación precio/beneficios (PER) también se acerca a niveles históricos récord para el país. Como muestra el gráfico siguiente, la diferencia con Asia es especialmente llamativa, pero esto también es consecuencia de la baja valoración de China, que arrastra a la baja la cifra global de Asia. Por tanto, la valoración no ofrece ninguna razón obvia para invertir en acciones indias. Sin embargo, como demuestran los principales valores tecnológicos estadounidenses, la valoración por sí sola es un indicador muy pobre de la evolución de los precios a corto y medio plazo. Si el crecimiento de los beneficios de la India sigue desarrollándose a un ritmo superior a la media y los esfuerzos de reforma del Gobierno adquieren mayor impulso, la India debería seguir cotizando con prima.

Es probable que el interés de los inversores extranjeros aumente aún más con la apertura de los mercados de renta fija, que se analiza en la sección siguiente, los continuos esfuerzos del país por aumentar la inversión extranjera directa y el creciente peso de la India en la economía mundial.

Gráfico 8: Las acciones indias cotizan con una prima notable

1 Relación precio/beneficios basada en las estimaciones de beneficios de los próximos 12 meses

2 Índice de mercado India-datastream - Ratio PE

3 Índice del mercado mundial de flujos de datos - ratio PE

4 Índice de mercado Asia-datastream - ratio PE

Fuentes: Datos y análisis de LSEG, DWS Investment GmbH a 06/02/24

Bloomberg Intelligence ve cinco tendencias fuertes que impulsan las acciones de la India, y en particular las de pequeña capitalización, que han tenido un rendimiento casi dos veces superior al de las blue chips en los últimos cuatro años: 1. la "premiumización" del consumo, que está impulsando la demanda discrecional, 2. la inversión gubernamental que impulsa a las empresas industriales y a los ferrocarriles, 3. "Make-in-India" que impulsa las acciones de defensa, 4. el creciente interés de los hogares por los mercados de capitales, que podría impulsar a los financieros, y 5. un aumento de las exportaciones de servicios. Sin embargo, como explicamos a continuación, creemos que algunos de estos temas ya están más que suficientemente descontados en las valoraciones de los sectores bursátiles.

¿En qué sectores nos fijamos?

El mercado bursátil indio está mucho más diversificado que el de la mayoría de los demás mercados emergentes. El sector financiero representa el 25% de la capitalización bursátil, el de tecnología de la información el 13% y el de bienes de consumo básico el 12%. Aunque en el fondo seguimos siendo seleccionadores de valores, también hay algo que decir sobre los sectores individuales.

Financiero: Los bancos suelen considerarse un indicador del ciclo económico de un país y, por tanto, son muy cíclicos. Creemos que tienen una valoración atractiva dado el potencial de crecimiento estructural de la India. Creemos que las preocupaciones del mercado de que los márgenes netos de interés podrían sufrir en un entorno de tipos de interés a la baja y que los bancos de la India tienen demasiados préstamos al consumo sin garantía en sus libros son exageradas, incluso si el viento de cola de los últimos años es ahora cosa del pasado. Sin embargo, hay más apoyo en la mayoría de los demás segmentos, como los préstamos inmobiliarios o los préstamos a empresas. Para estos últimos, el ciclo no ha hecho más que empezar.

Inmobiliario: Las perspectivas de bajada de los tipos de interés hacen que este sector estructuralmente interesante pueda beneficiarse doblemente, en términos de refinanciación y de valoraciones. Una regulación más estricta de la oferta, incluso antes de la crisis de Covid, ha provocado una sacudida, ya que los promotores más pequeños se han visto expulsados del mercado. Nos centramos especialmente en los grandes promotores ahora que el entorno de la oferta se ha normalizado después de tres años difíciles, mientras que la necesidad de nuevas viviendas sigue sin disminuir.

Bienes de consumo básico: En nuestra opinión, las esperanzas de que una creciente clase media compre más productos y/o de mayor calidad (premiumización) están exageradas en el mercado de valores. Es cierto que la clase media puede expandirse en las ciudades pero, en las zonas rurales, el efecto positivo del elevado crecimiento económico sólo está siendo percibido por los consumidores de forma limitada. La fuerte dependencia de la población rural de las condiciones meteorológicas (especialmente el monzón), junto con la elevada inflación de los alimentos, tienen un impacto significativo en la renta real, que actualmente ofrece poco apoyo para un mayor gasto de los consumidores.

TI / subcontratación: La ausencia de recesión en EE.UU. está aumentando la demanda de servicios de externalización, que había sido más bien escasa durante los últimos 2-3 años. Ahora se está reanudando la tendencia de crecimiento anterior. Las acciones de este sector están razonablemente valoradas y las tendencias operativas son prometedoras.

Infraestructuras: Desde el levantamiento de todas las restricciones de Covid, el Primer Ministro Modi está impulsando de nuevo la construcción de grandes proyectos de infraestructuras. Sin embargo, escasean las empresas cualificadas de tamaño crítico, y esperamos que las existentes consoliden aún más su posición en el mercado. En este contexto, aún no consideramos que el sector esté demasiado caro, ni siquiera tras el repunte de los precios.

Consumo discrecional: Aquí también hay beneficiarios de la formalización y la consolidación, concretamente en el sector minorista. También nos parecen interesantes algunos valores individuales del sector del automóvil. Numerosas nuevas variantes de productos, especialmente en el ámbito de la movilidad eléctrica, están a punto de entrar en el mercado. Hasta ahora, la movilidad eléctrica en la India se ha introducido principalmente a través de los vehículos de dos ruedas.

2.2 Solidez del banco central y apertura de los mercados de bonos

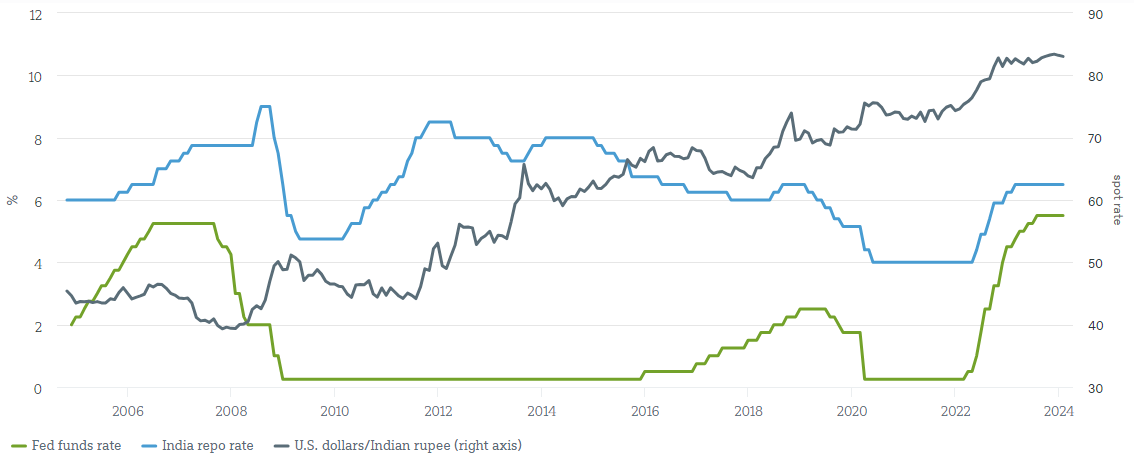

La fiabilidad del banco central ayuda a la rupia

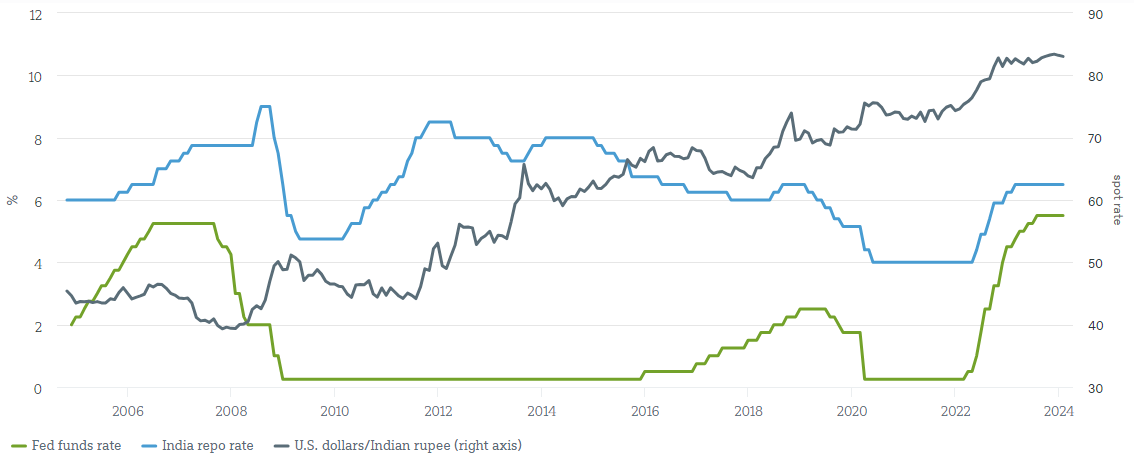

El banco central de la India, el Reserve Bank of India (RBI), goza de buena reputación entre los inversores mundiales y, como institución independiente, actúa como guardián bastante fiable de la moneda. Es probable que la alineación con la política de la Reserva Federal de Estados Unidos (la Fed), que existe desde hace unas dos décadas, se debilite a raíz de la disminución estructural de los déficits por cuenta corriente. Por consiguiente, la política monetaria debería poder centrarse cada vez más en la evolución y las necesidades nacionales. El Banco de Reserva de la India ha subido el tipo de interés básico (el tipo repo) en 250 puntos básicos hasta el 6,5% en este ciclo (desde mayo del 22); esperamos la primera ligera relajación en el segundo semestre de 2024.

Gráfico 9: Tipos de los bancos centrales de EE.UU. e India y tipo de cambio

Fuentes: Bloomberg Finance L.P., DWS Investment GmbH a 2/6/23

Durante las dos últimas décadas, la rupia india se ha depreciado constantemente frente al dólar, reflejando, en particular, la mayor tasa de inflación del país y su balanza comercial más débil en comparación con muchos países desarrollados. Sin embargo, la magnitud de la depreciación y el hecho de que se haya producido gradualmente hacen que no suponga un gran reto para las empresas en términos de previsibilidad. También esperamos que el ritmo de devaluación disminuya debido a la reducción de los diferenciales de inflación y de los déficits por cuenta corriente, que son principalmente el resultado del aumento estructural de los ingresos por servicios.

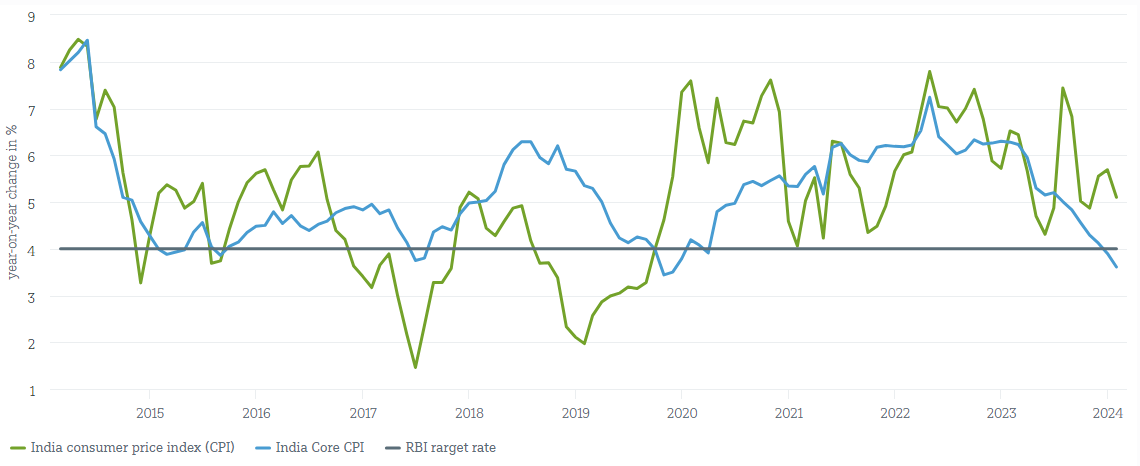

La inflación aún no ha alcanzado el nivel objetivo

En comparación con muchos países industrializados, el aumento de la inflación, como consecuencia de la pandemia de cólera y las guerras, no fue tan notable, especialmente para los estándares indios. Aunque la inflación tiende de nuevo a la baja, aún está lejos del objetivo del 4% fijado por el Banco de Reserva de la India. La tasa subyacente bajó al 3,9% en enero, pero la inflación general se mantuvo por encima del 5%. En India, la alimentación representa casi la mitad del gasto de consumo de un hogar medio. Aunque la importancia del monzón en India ha disminuido a lo largo de los años, todavía puede tener un fuerte impacto en la inflación alimentaria. Su impacto en el crecimiento, sin embargo, es ahora muy limitado.

Gráfico 10: La inflación de la India aún no ha llegado, pero está en camino

Fuentes: Bloomberg Finance L.P., DWS Investment GmbH a 13/2/23

La estructura de la deuda india la hace menos susceptible a los choques externos

El ratio deuda pública/PIB de la India sigue siendo elevado, del 82% en el ejercicio financiero actual, pero ha descendido desde el 89% del ejercicio 2021 y el FMI prevé que descienda hasta el 80% en 2028. En la actualidad, la India sigue teniendo el tercer ratio de deuda pública más elevado de los principales mercados emergentes (después de Brasil y China), pero la deuda se financia en gran medida a nivel nacional, con una parte significativa en manos de los bancos locales y el banco central, lo que reduce los riesgos en momentos de tensión. El PIB nominal de la India necesita crecer un 10% anual para estabilizar la deuda pública en los niveles actuales, lo que es una hipótesis realista en nuestra opinión. Las reservas de divisas de la India aumentaron considerablemente a mediados de 2023 y el banco central utilizó ese colchón para mitigar la depreciación de la moneda. Desde entonces, las reservas de divisas han vuelto a recuperarse.

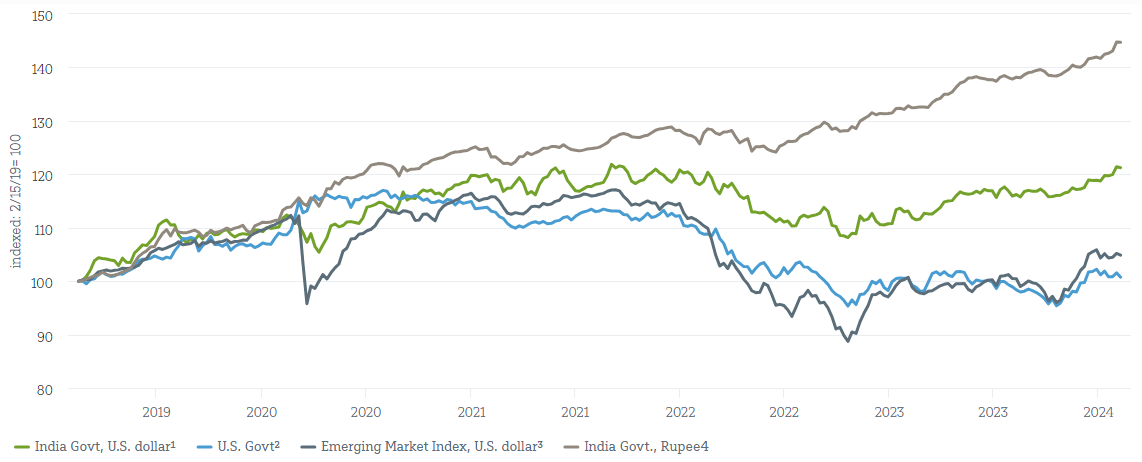

El mercado de bonos se globaliza

El anuncio de JP Morgan en septiembre de 2023 de que incluiría los bonos del Estado en moneda local de la India en su índice insignia del mercado de bonos, el GBI-EM Global Diversified, ha atraído mucha atención entre los inversores. Para la India significa que podría haber una entrada total de capital de entre 30.000 y 40.000 millones de dólares, procedentes de inversores orientados a índices y otros inversores extranjeros, algunos de los cuales podrían haber llegado ya. Veintitrés bonos del Estado con un valor nominal equivalente a 330.000 millones de dólares, fáciles de adquirir para los inversores extranjeros en el marco del programa FAR (Ruta Totalmente Accesible) pueden incluirse en el índice. Esto tendrá lugar a partir de junio de 2024, con un aumento de la ponderación de los bonos indios de un 1% del índice al mes hasta que la ponderación de la India alcance el límite superior del 10% a finales de marzo de 2025. La proporción de bonos de propiedad extranjera que pueden incluirse en el índice es actualmente del 2,8%, pero se espera que aumente hasta el 10% tras la inclusión. Esto ya ha dado a los bonos correspondientes bastante impulso en los últimos seis meses, como muestra el gráfico siguiente. En enero, la deuda pública india registró su mejor mes de los últimos cinco años.

Gráfico 11: Tanto en divisa fuerte como en moneda local, los bonos indios han tenido un comportamiento bastante bueno últimamente.

*JPM India Govt Fully Accessible Route (FAR) rentabilidad total, en dólares estadounidenses

** Bloomberg US Treasury Index, rentabilidad total, en dólares estadounidenses

*** Bloomberg EM Aggregate Index, rentabilidad total, en dólares estadounidenses

**** Bloomberg India Index, rentabilidad total, en rupias indias

Fuentes: Bloomberg Finance L.P., DWS Investment GmbH a 2/6/23

Barclays describe el mercado de bonos indio como uno de los más grandes y líquidos de Asia y entre los mercados emergentes. El mercado tiene un volumen de alrededor de 2,5 billones de USD, de los cuales alrededor de la mitad se compone de bonos del Estado y la otra mitad se divide aproximadamente a partes iguales entre autoridades locales y bonos corporativos. El mercado global casi se ha duplicado desde 2017. Según Barclays, es probable que los inversores extranjeros hayan representado alrededor de 30.000 millones de dólares en este mercado antes del anuncio de JP Morgan, incluidos entre 7.000 y 8.000 millones de dólares en bonos del Estado.

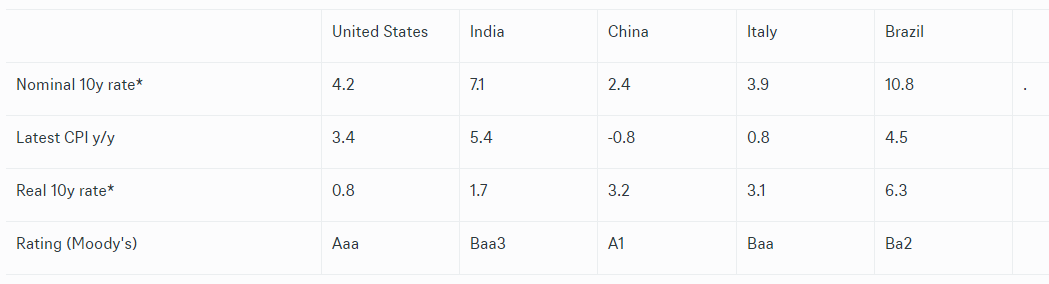

Gráfico 12: La deuda pública india comparada con la de otros países

* Bonos del Estado a 10 años

Fuente: Bloomberg Finance L.P. , DWS GmbH, a 13/2/24

La creciente demanda de los inversores extranjeros reduce los rendimientos de los bonos y, por tanto, los costes de refinanciación para el Estado y las empresas. Los menores costes de capital también alivian la presión sobre el mercado de renta variable, muy valorado, debido a la menor tasa de descuento de los beneficios futuros y al hecho de que los bonos pierden atractivo como inversión alternativa.

El inconveniente podría ser una mayor volatilidad en el mercado de bonos, ya que podría atraer no sólo a los inversores a largo plazo, sino también a los especulativos, que entran y salen del mercado con mayor rapidez. Queda por ver cómo abordará esto el Banco de Reserva de la India.

En general, sin embargo, un mercado de bonos que se está abriendo a los inversores globales debería tener, en última instancia, un impacto positivo en todas las clases de activos en la India.

3 / Resumen: La India no tiene vuelta atrás

Durante mucho tiempo, el desarrollo de India hacia una nación industrial y de servicios ha sido más bien gradual, pero en los últimos años los pasos han sido cada vez más grandes. Los cimientos los han sentado importantes reformas del actual gobierno, así como una pronunciada ofensiva inversora, especialmente para reforzar las infraestructuras. Esto debería ayudar a India a aprovechar mejor el potencial que ofrece su ventaja demográfica.

Hay otros factores que favorecen esta evolución: el fuerte crecimiento de las exportaciones de servicios, que también está manteniendo bajo control el déficit comercial de la India y dando al banco central y al gobierno más margen de maniobra; la apertura del mercado de bonos y la inclusión de los bonos del Estado en los principales índices, lo que debería impulsar aún más el interés de los inversores extranjeros; el creciente escepticismo en Occidente sobre la dependencia exclusiva de China para algunos productos; y, por último, el crecimiento del sector tecnológico, impulsado por la inteligencia artificial (IA) y del que la India se está beneficiando como proveedor de servicios tecnológicos bien integrados. Y dado que el gran potencial de recuperación de la India -la renta per cápita es una quinta parte de la de China- debería permitirle generar un impulso económico independientemente de las condiciones económicas mundiales, en nuestra opinión también existen atractivas ventajas de diversificación para los inversores.

Para los inversores que deseen participar en los mercados de capitales indios, el punto de entrada perfecto puede ser difícil de encontrar, pero los inversores orientados a medio y largo plazo consideran que el crecimiento de la India es superior a la media.