- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Gráfico de la semana »

- Inversión de la curva de rendimiento en EE.UU en los últimos dos años

3 minutos de lectura

El próximo viernes 5 de julio se cumplirán dos años desde que la curva de rendimiento de EE. UU. se invirtió en el rango de dos a diez años. Esta inversión, a menudo vista como una advertencia de recesión, es la más prolongada en esta duración[1]. Alcanzó su punto máximo en julio de 2023, llegando aproximadamente a 108 puntos básicos. Actualmente, la diferencia entre los rendimientos a dos y diez años es de alrededor de 50 puntos básicos.

La inversión de la curva de rendimiento implica que los instrumentos de deuda a corto plazo ofrecen rendimientos más altos que sus contrapartes a largo plazo del mismo emisor y de la misma calidad crediticia. En Estados Unidos, normalmente observamos los Bonos del Tesoro de EE. UU. Una curva invertida generalmente indica que los inversores están dispuestos a aceptar rendimientos más bajos para los bonos a largo plazo. Esto se interpreta, entre otras cosas, como un signo de temores de crecimiento. Sin embargo, una curva de rendimiento invertida también afecta negativamente a la actividad económica, ya que los rendimientos más altos a corto plazo aumentan los costes de endeudamiento para préstamos comerciales y de consumo, mientras que los rendimientos más bajos a largo plazo reducen el apetito por el riesgo. Por esta razón, históricamente, la inversión de la curva de rendimiento se ha considerado un indicador fiable de recesión. Sin embargo, en esta ocasión, el temor a la recesión parece no materializarse

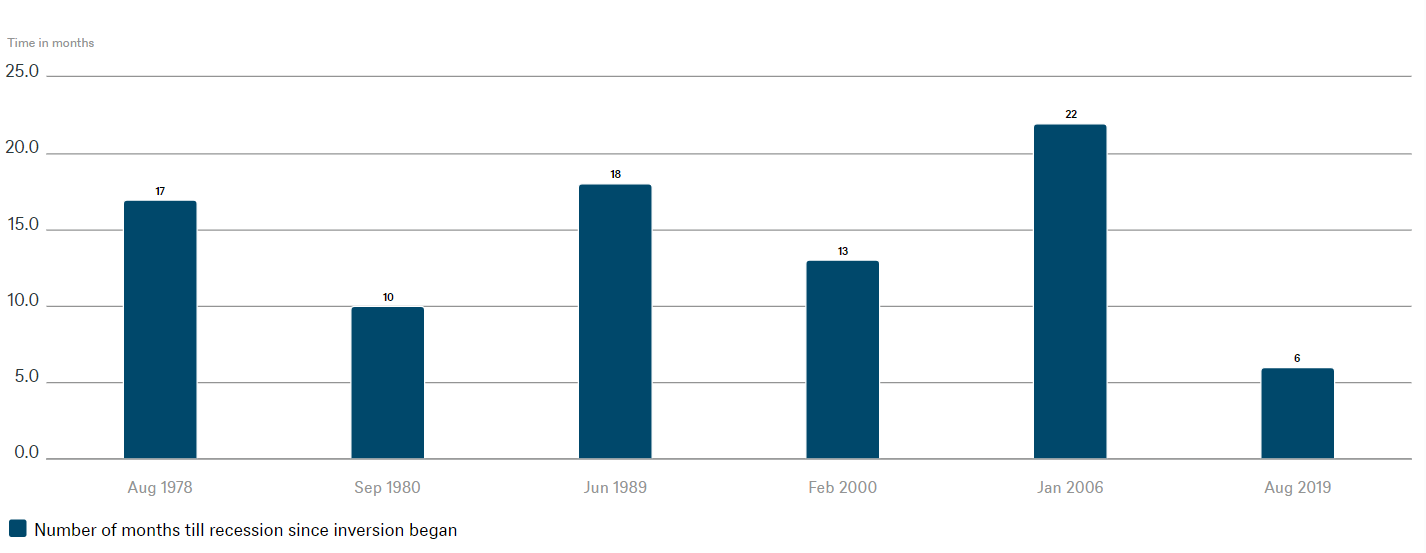

De media, han transcurrido 12 meses desde que la curva de rendimiento de EE. UU. se invierte hasta que se produce una recesión.

Fuente: Statista, DWS Investment GmbH as of 6/25/24

Durante las últimas cinco décadas, ha tomado un promedio de doce meses para que ocurra una recesión después del primer día de la inversión de la curva de rendimiento de EE.UU. Como se ve en el gráfico, estos períodos varían significativamente, entre 22 y solo seis meses.[2] Actualmente, sin embargo, aunque hay signos notables de debilidad en varias áreas de la economía estadounidense, la tendencia general no parece lo suficientemente débil como para ser precursora de una recesión.

En nuestra opinión, de hecho, los temores de recesión ampliamente difundidos han actuado para ayudar a prevenir la recesión esta vez. Muchas empresas parecen haber reducido proactivamente sus excedentes para sobrevivir a los tiempos de vacas flacas que se avecinan. Como resultado, han podido ayudar mejor a prevenir una recesión económica. Los sectores en crecimiento, en particular, incluso han podido financiar su expansión utilizando sus balances bien llenos. Además, las condiciones de financiamiento en los EE. UU. se han mantenido extremadamente favorables durante los últimos dos años. UU. los bancos también han podido seguir ofreciendo condiciones crediticias atractivas a pesar de las alzas de tasas de la Reserva Federal (Fed).

Vemos la inversión actual de la curva de rendimiento en los EE.UU. más como una señal de que los viejos "tiempos de auge" del crecimiento no volverán tan rápido. Pero esto no significa que se deban ignorar las inversiones futuras: la próxima vez, la luz de advertencia de recesión podría resultar correcta.