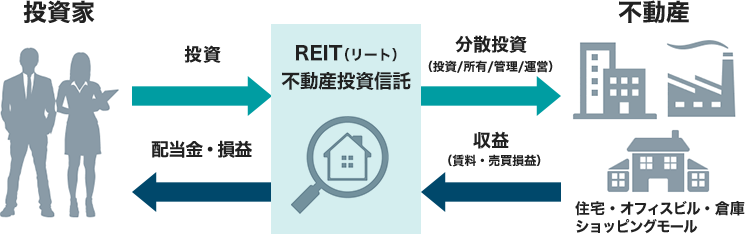

REIT(不動産投資信託)とは

REIT (リート:Real Estate Investment Trust)とは、投資家から集めた資金で複数の不動産を購入し、その賃貸収入や売買益を投資家に分配する金融商品です。時代の変化に伴い、REITが保有する物件の種類にも変化が生じており、従来は、オフィスや商業、住宅等といった伝統的なセクターが中心でしたが、近年ではデータセンターや通信タワー等の非伝統的セクターの存在感が増しています。

※上記はREIT(不動産投資信託)についての理解を深めるための一般的な説明であり、特定のファンドの説明ではありません。

写真で見る世界のREIT物件

※写真はあくまでイメージです。

REITの特徴

●安定した配当収入を期待

REITの配当金は、主に賃料収入がもととなるため比較的安定した配当が期待されます。

●インフレに強い傾向

REITの配当金の原資となる賃料は、物価の上昇にあわせて上昇する傾向があり、インフレに強い傾向があります。

●間接的に不動産のオーナーに

個人投資家では所有が難しい高額の物件に間接的に投資が可能となります。

REIT価格の変動要因

●REITの価格変動リスク

- 不動産テナント入居率や賃料の変化によって不動産価格が変動し、REITの価格も変動します。

- REITの主な収入源は賃料収入です。一般的に景気が後退すると、賃料収入等も下がり、REIT価格が下落します。

世界のREIT市場

◆国・地域別構成

世界REITの市場規模は、2023年6月末時点で、約204兆円にのぼります。このうち約7割を米国市場が占めていますが、最近ではインドやフィリピン、そして中国等、新たな市場も誕生おり、今後の成長が期待されます。

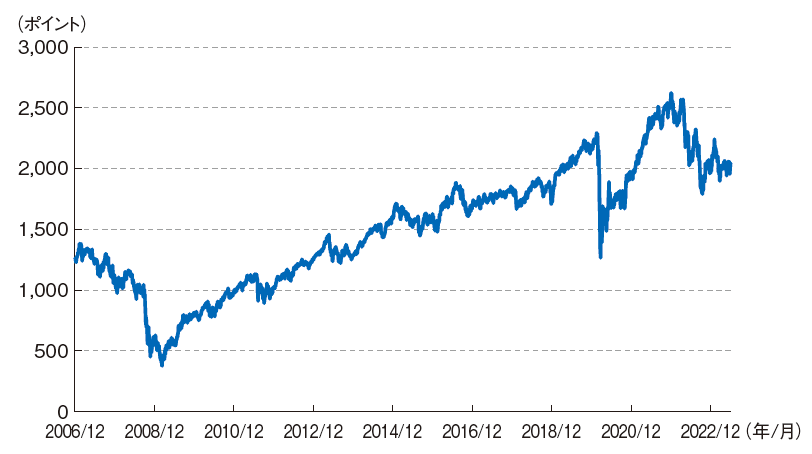

◆パフォーマンス動向

世界REITは2007年のサブプライム問題や、2020年の新型コロナウイルスの感染拡大の影響により大幅下落する場面もあったものの、概ね堅調に推移してきました。しかし、足元ではインフレの加速等を受け、米国をはじめ各国が利上げ傾向にあること等から、軟調な推移が続いています。

●世界REITのパフォーマンス推移(指数、米ドルベース)

(2006年12月末~2023年6月末、日次)

出所:FTSE、DWSのデータを基にドイチェ・アセット・マネジメント㈱が作成

※使用した指数については後記「当サイトで使用した指数に関する留意事項」をご参照下さい。

※データは記載時点のものであり、将来の傾向、数値等を保証もしくは示唆するものではありません。

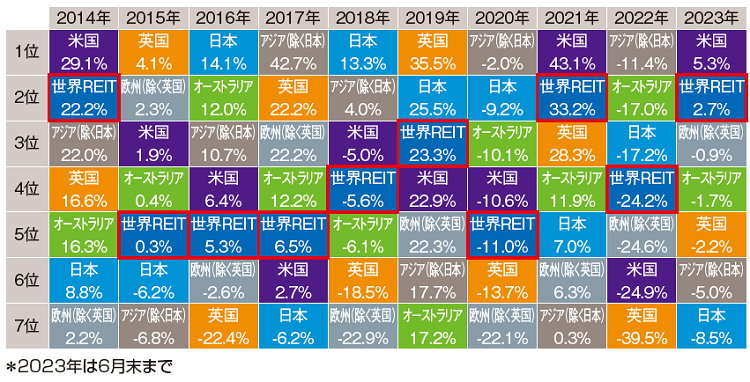

●世界REITの国・地域別パフォーマンス(指数、米ドルベース)

(2014年~2023年、年次)

出所:FTSE、DWSのデータを基にドイチェ・アセット・マネジメント㈱が作成

※使用した指数については後記「当サイトで使用した指数に関する留意事項」をご参照下さい。

※データは記載時点のものであり、将来の傾向、数値等を保証もしくは示唆するものではありません。

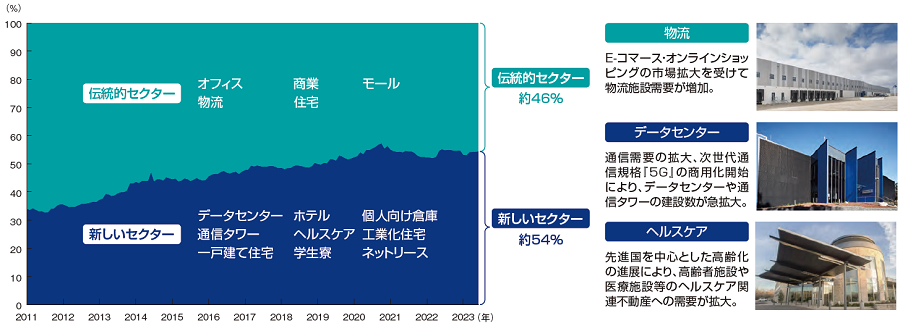

◆存在感を増す“新たな”セクター

米国REITを中心に非伝統的セクターと呼ばれる新しいセクターが誕生し、最近ではデータセンターや通信タワー、ヘルスケア(高齢者施設、医療施設等)といったセクターの存在感が増しています。なお、米国市場ではすでに非伝統的なセクターの割合が伝統的セクターを上回っています。

●米国REITのセクター別構成比の推移

(2011年1月末~2023年6月末、月次)

出所:FTSE、DWSのデータを基にドイチェ・アセット・マネジメント㈱が作成

※セクター分類はRREEFによる分類。※使用した指数については後記「当サイトで使用した指数に関する留意事項」をご参照下さい。

※データは記載時点のものであり、将来の傾向、数値等を保証もしくは示唆するものではありません。

◆REITは高利回り資産

REITの配当利回りが高くなる背景には、一般的にREITは不動産の運用から得た利益の大部分を投資家に配当すること等により法人税が免除されるという特有の仕組みを持つことがあります。なお、国、地域毎に金利水準や経済環境等が異なるため、その利回り水準は異なります。

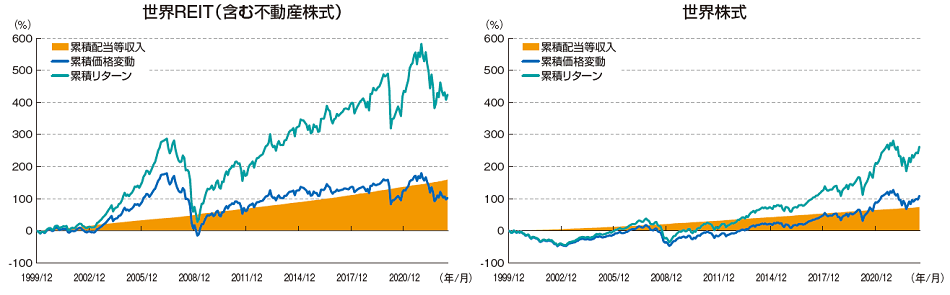

◆高利回りがもたらすパフォーマンスの安定性

配当利回りの高さはパフォーマンスの安定性につながります。配当(インカム)収入を『コツコツ』積み上げることで、価格変動の 際に緩衝材(クッション効果)となることが期待されます。また、投資期間が長期になればなるほど、配当収入が積みあがるため、クッション効果が大きくなると見込まれます。

◆世界REIT(含む不動産株式)と世界株式の累積リターンの内訳(指数、米ドルベース)

(1999年12月末~2023年6月末、月次)

出所:FTSE、DWS、Bloombergのデータを基にドイチェ・アセット・マネジメント㈱が作成

※使用した指数については後記「当サイトで使用した指数に関する留意事項」をご参照下さい。

※データは記載時点のものであり、将来の傾向、数値等を保証もしくは示唆するものではありません。

◆グローバルREITの魅力

グローバルREITへ投資を行うことで、世界中の様々な不動産に少額から投資を行うことが可能となります。世界各国で経済活動の正常化が進む中、インフレに強い資産であるREITをポートフォリオに組み入れることで、リスクを軽減させ、長期目線で良好なリターンの獲得が期待できると考えられます。

魅力①相対的に高い利回り水準

REITは、保有する物件からの安定的な賃料収入等を原資として、他の資産クラスと比較し、高い利回りが期待できます。

魅力➁長期目線で良好なトータル・リターン

REITの値動きは、国・地域で異なる傾向があります。グローバルREITに投資を行うことで、分散投資効果が働き、相対的に安定したパフォーマンスが期待されます。

魅力➂新たなセクターの誕生により進化する市場

データセンターや通信タワー、ヘルスケアなどの新しいセクターの存在感が増しており、時代の変化に適応した力強い成長が見込まれます。

ドイチェ・グローバルREIT投信(通貨選択型)のご紹介

ドイチェ・グローバルREIT投信(通貨選択型)のレポートはこちらから

その他の投資アイディア

【当資料で使用した指数に関する留意事項】

世界REIT:FTSE EPRA/NAREIT Developed REITs Index

世界REIT(含む不動産株式):FTSE EPRA/NAREIT Developed Index

世界株式:MSCIワールド・インデックス

世界国債:Bloomberg Global Aggregate Treasuries

世界社債:Bloomberg Global Aggregate Corporate

※“FTSE®”は、ロンドン証券取引所とフィナンシャルタイムズ社の登録商標です“。NAREIT®”は、National Association of Real Estate Investment Trusts “( NAREIT” = 全米不動産投資信託協会) の登録商標です“。EPRA®” は、European Public Real Estate Association “( EPRA” =欧州不動産協会) の登録商標です。それらは全てライセンスに基づいてFTSEが使用しています。FTSE EPRA/NAREIT Developed REITs Index、FTSE EPRA/NAREIT Developed IndexはFTSEによって算出されています。FTSE、Euronext N.V.、NAREIT、並びにEPRAはいずれも、本商品の後援や推薦並びに販売促進を行うものではなく、本商品とのいかなる関連性はなく、何らその責任を負うものではありません。

※MSCIワールド・インデックスに関する著作権、知的財産権その他一切の権利はMSCIインクに帰属します。また、MSCIインクは同指数の内容を変更する権利及び公表を停止する権利を有しています。

※「Bloomberg®」およびBloomberg Global Aggregate Treasuries、Bloomberg Global Aggregate Corporateは、Bloomberg Finance L.P.および、同インデックスの管理者であるBloomberg Index Services Limited(以下「BISL」)をはじめとする関連会社(以下、総称して「ブルームバーグ」)のサービスマークであり、ドイチェ・アセット・マネジメント株式会社による特定の目的での使用のために使用許諾されています。ブルームバーグはドイチェ・アセット・マネジメント株式会社とは提携しておらず、また、同社が運用する商品等を承認、支持、レビュー、推奨するものではありません。ブルームバーグは、同社が運用する商品等に関連するいかなるデータもしくは情報の適時性、正確性、または完全性についても保証しません。

■当サイトは、ドイチェ・アセット・マネジメント株式会社により情報提供を目的として作成されたものです。■詳細は投資信託説明書(交付目論見書)をご参照下さい。 投資信託のお申込みに当たっては、販売会社より投資信託説明書(交付目論見書)をお渡しいたしますので、必ず内容をご確認の上、ご自身で判断して下さい。■当サイト記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。データ等参考情報は信頼できる情報をもとに作成しておりますが、正確性・完全性について当社が責任を負うものではありません。■当サイト記載の情報及び過去の運用実績は将来の運用成果等を保証もしくは示唆するものではありません。■投資信託は、株式、公社債等の値動きのある証券(外貨建資産には為替変動リスクもあります)に投資しますので、基準価額は変動します。したがって、元本が保証されるものではありません。投資信託の運用による損益は、投資信託をご購入のお客様に帰属します。■投資信託は、金融機関の預貯金と異なり、元本及び利息の保証はありません。■投資信託は、預金または保険契約ではないため、預金保険及び保険契約者保護機構の保護の対象にはなりません。■登録金融機関を通してご購入いただいた投資信託は、投資者保護基金の対象とはなりません。■当サイトに関する著作権は全てドイチェ・アセット・マネジメント株式会社に属しますので無断転載、無断使用を禁じます。