概要

DWSグループは、約8,960億ユーロ(2023年12月末時点)の運用資産残高を誇る世界有数の資産運用会社です。うち約1,110億ユーロをオルタナティブ資産で運用し、その投資対象は実物の不動産やインフラ資産等のプライベート資産から、不動産やインフラ資産等に依拠する上場リート等、コモディティなどを裏付け資産とした流動性を有する証券まで多岐にわたり、約50年の実績に基づきお客さまに運用ソリューションを提供しています。

DWSの不動産・インフラ運用における進化

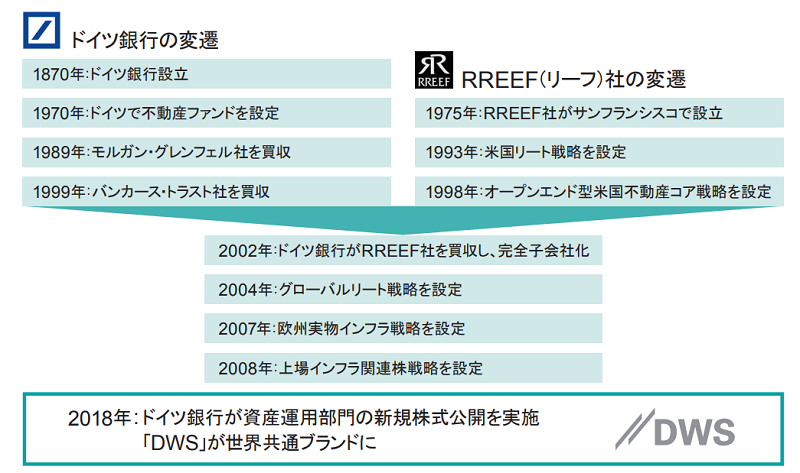

ドイツ銀行とRREEF(リーフ)社の歩み

DWSはドイツ銀行の資産運用部門の一角として1970年に不動産運用を開始し、その後モルガン・グレンフェル社(1989年)やバンカース・トラスト社(1999年)の買収を通して、投資地域や運用戦略の充実・拡大を進めて参りました。そして2002年には、米国におけるプレゼンスと運用能力の強化を目的に、RREEF(リーフ)社を取得しました。

現在では、不動産とインフラ資産の運用業務をDWSオルタナティブ部門の中心に据え、世界中のお客様のために、実物の不動産やインフラ資産のみならず、上場株式の不動産やインフラ資産への運用を行っております。

商品ラインナップ オルタナティブビジネスの三本柱

グローバルなリサーチ体制に裏付けされた実物資産のパフォーマンス実績

実物資産の投資プロセスの一翼を担い、運用実績を支えるグローバルなリサーチ体制

①グローバルに展開する(7拠点)、実物資産におけるリサーチ・ストラテジー体制

■不動産リサーチ部門のアジア太平洋統括拠点が日本にオルタナティブ調査部として存在

②市場を牽引する実物不動産・インフラ資産における調査分析能力・体制

③対外的なアカウンタビリティを有し、運用プロセスに組み込まれたリサーチ・ストラテジー業務