市場動向により変動するキャピタル収益とコツコツ積み上げる

インカム収益

「投資」についてどのようなイメージをお持ちですか?投資は難しい、専門的、損をする、という印象を持たれている方も多いと思います。資産形成を進めるに当たっては、まず、投資の結果として得られる収益には「2種類」あるということを理解する必要があります。

一つ目は「キャピタル収益」といい、投資した株式や債券の値上がり益を指します。しかし、市場動向によっては保有資産が値下がりし、「キャピタル損失」になる可能性もあり、大きな収益を上げる可能性がある一方、どのくらいの利益を得られるか確実ではなく、損失を被る可能性もあるという点が特徴です。

二つ目は「インカム収益」といい、資産を保有していることで継続して得られる収益を指します。株式の配当金や債券の利子がインカム収益に当たります。一般的に、配当金や利子は定期的に支払われ、事前にどの程度の収益が得られるか予測可能なことが多いこと、そして時間をかけてコツコツと積み上がっていくことが特徴です。

「インカム投資」で長期安定的な資産形成を!

多くの方が投資に対して持たれる「難しい、専門的、損をする」という印象は、キャピタル収益のイメージから来るのではないでしょうか。確かに、プロの投資家でも継続的に投資収益を上げ続けることは難しいと言われています。一方で、人生100年時代とも言われる中、生きている間に大事なお金が目減りしないよう「資産寿命」を伸ばすことが必要となっています。

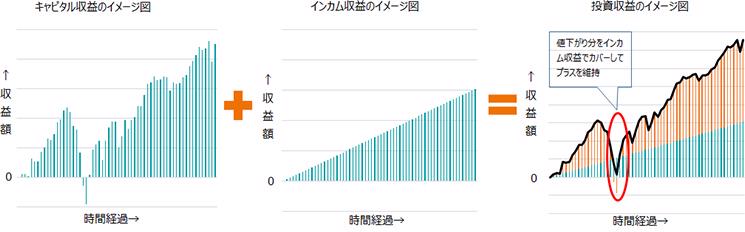

では、どのような資産運用が良いのでしょうか?長期且つ安定的な資産形成を達成するためには、「インカム投資」に目を向ける必要があります。インカム収益が時間の経過と共に安定的に積み上がっていくことに加えて、仮に投資した資産が値下がりしたとしても、インカム収益を継続的に獲得していくことで保有資産の値下がりを相殺するクッションのような効果を生み出すことも可能になります(図1)。また、経済動向や政治情勢等の予測が難しい事象に関係なく収益を確保できることも大きな魅力です。

図1:インカム収益の積み上げにより、価格変動のクッションとなることが期待

出所:ドイチェ・アセット・マネジメント

出所:ドイチェ・アセット・マネジメント

※上図はあくまで投資収益のイメージ図となります。

「インカム投資」の比較~インカム収益とキャピタル収益のバランス

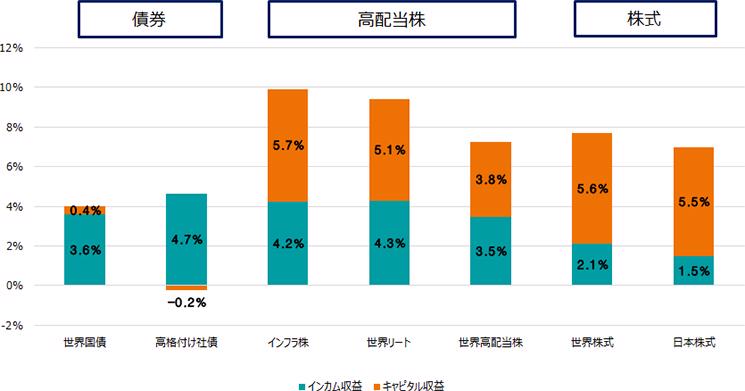

さて、「インカム投資」と一言で言っても、実は債券から株式まで様々な資産クラスがあります。そのため投資リスクやインカム・キャピタル収益のバランスに応じて選択していく必要があります。代表的な資産クラスを比較した以下の図2をご覧ください。

図2:各資産クラスにおけるインカム収益とキャピタル収益(2003-18年、年率換算

注)世界国債:FTSE世界国債インデックス/高格付け社債:ICE BofAML Global Corporate Index /インフラ株:ダウ・ジョーンズ・ブルックフィールド・グローバル・インフラストラクチャー・コンポジット・イールド・インデックス/世界リート:FTSE EPRA/NAREIT Developed Index/世界高配当株:MSCI高配当世界株式指数/世界株式:MSCIワールド指数/日本株式:TOPIX(東証株価指数 )

出所:FTSE Fixed Income LLC, ブルームバーグ

現状では、世界国債や高格付け社債については、キャピタル収益はほとんど期待できない一方で、インカム収益が収益の大部分を占めることで、非常に安定した投資収益が期待されます。また、世界株式や日本株式については、インカム収益が小さい一方で、キャピタル収益の割合が大きく、値上がり益を期待するような投資手法と言えるでしょう。そして、インフラ株や世界リート、世界高配当株についてはインカム収益とキャピタル収益のバランスが取れており、安定的なインカム収益とキャピタル収益の両方を狙える投資手法となります。

景気サイクル後半におけるインカム投資の重要性

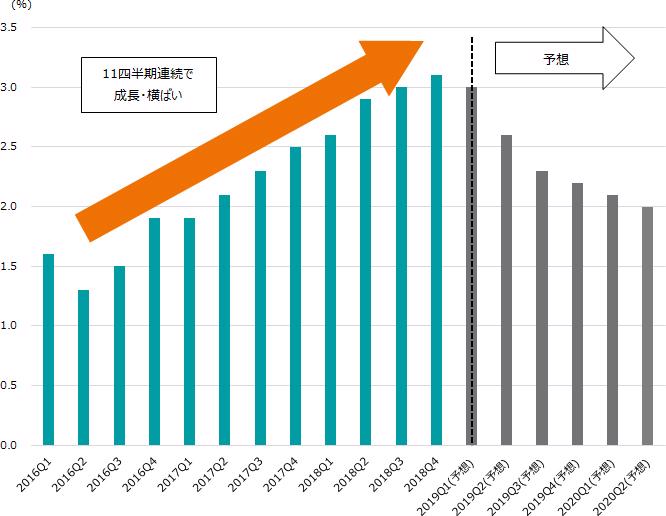

ここ数年間の経済成長は著しく、株式市場にとっては非常に強い追い風が吹く相場環境でした。米国GDP成長率(前年比)は2018年10-12月期まで11四半期連続で加速もしくは横ばいとなり、これは、統計上遡れる70年以上の歴史の中で初めてのことでした(図3)。こういった史上稀に見る好調な経済環境を背景に、過去2-3年については特に成長株が上昇してきました。

しかし、2019年以降はいよいよ成長率が鈍化していくと予想されています。そのため、過去数年間の「適温相場」とも言われるトレンドが大きく変わり、市場の変動性が高まる可能性に注視すべきタイミングに来ていると考えています。一方で、経済成長率は鈍化するとは言え、引き続き前年比2%程度の成長は続くと見込まれており、バブル崩壊やリーマンショックのような大きな経済危機が起こるという見通しもありません。資産形成を考える上では非常に難しい局面に来ております。こういった環境下では、安定したインカム収益の獲得が期待できる資産への投資が適していると考えます。

図3:米国GDP前年比(予想数値はブルームバーグ予想)

出所:ブルームバーグ

コラム 「インカム投資」と「インフレヘッジ」~富裕層の資産運用~

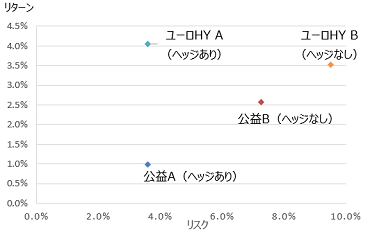

特に富裕層の方にとって、資産運用で最も気をつけるべき点は「資産防衛」になるのではないでしょうか。次世代に富を承継するという観点でも、長期にわたって資産を守りながら増やす、ということを念頭において資産形成を考えていく必要があると思います。そして、長期の運用において資産を守るために特に注視すべきリスクは、保有資産の価格下落リスクとインフレリスクの2つと考えます。資産を減らさないという意味でインカム投資は非常に重要な投資手法になり得ます。また、インフレを回避する手段としてインフレ時に価格が上昇しやすい実物資産(インフラ株やリート)をポートフォリオの一部に組み入れることも有効です(図4)。

ちなみに、日本と経済環境が似ているドイツでは、インカムの確保とインフレヘッジの両方を同時に達成できることから、特に富裕層の方は実物資産をポートフォリオの一部に組み入れることが多いと言われています。

図4: 各資産クラスの特徴 <イメージ図>

出所:ドイチェ・アセット・マネジメント

※上記は、ドイチェ・アセット・マネジメント㈱が作成した、各資産クラスの特徴を示したイメージ図です。上記には複数の考え方があり、実際には異なる場合があります。将来の市場等の値動きや投資成果を保証あるいは示唆するものではありません。

債券投資といえば!ドイチェのおすすめファンドをご紹介。

インカム投資の代表的な資産として債券が挙げられますが、債券に投資する際にはある程度まとまった資金が必要になるほか、リスクを分散することが難しくなります。インカム収益を得ながら小額な投資資金でかつ、リスク分散が可能な債券ファンドはこうしたニーズに適していると言えます。

もっとも、投資家によってある程度リスクを抑えたい方もいれば、リスクを積極的に取りたい方もいますので、債券ファンドのタイプも色々です。今回ご紹介するのは、リスクをなるべく抑えてコツコツ資産を積み立てられる「DWS グローバル公益債券ファンド」と、相対的に利回りの高い「すこし攻めた運用」という特徴を持つ「DWS ユーロ・ハイ・イールド債券ファンド」です。

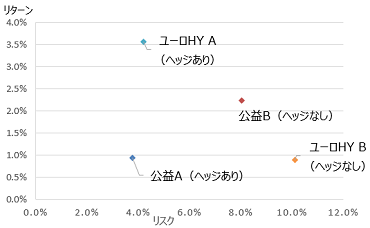

「DWS グローバル公益債券ファンド」は、電力・ガス・水道などの私たちの生活に不可欠なライフラインを運営する企業・公社が発行する投資適格債券が主な投資対象となります。これらの債券は、相対的に株式よりもリスクが低い一方で、国債よりも利回りが高い社債、またその中でも景気や政策に左右されにくく事業が安定している公益セクターに属しています。したがって、リスク・リターンで見た場合、リスクを抑えつつも安定的にリターンを挙げていることが分かりますので、中長期で資産形成を行う投資家の方に活用していただけると考えています。(図5)

また、「DWS ユーロ・ハイ・イールド債券ファンド」は、主に企業の信用力を表す格付けBB格相当以下で、相対的に高い利回りを持つ欧州で発行される社債(ハイ・イールド社債)を投資対象としています。ハイ・イールド債券は、企業が倒産・債務不履行(デフォルト)してしまう懸念やリスク等が通常の投資適格債券と比べると高いと考えられる一方で、相対的に高い利回りが設定されていますので、「すこし攻めた運用」が可能なファンドと言えます。もっとも、当ファンドの運用チームは豊富な投資経験を持ち、明確な投資アプローチと透明性の高い投資判断プロセスの基で運用を行なっており、リスク・リターンで見ますと「ヘッジありコース」では優れた結果が出ています。(図5)

図5:当社ファンドリスク・リターン(円ベース)(2016/5-2019/4の3年間、月次、年率換算)

図5:当社ファンドリスク・リターン(円ベース)(2014/5-2019/4の5年間、月次、年率換算)

ファンドのリスク・手数料は以下から

DWS グローバル公益債券ファンド

- (毎月分配型)Aコース(為替ヘッジあり)/Bコース(為替ヘッジなし)

- (年1回決算型)Cコース(為替ヘッジあり)/Dコース(為替ヘッジなし)

DWS ユーロ・ハイ・イールド債券ファンド

- (毎月分配型)Aコース(円ヘッジあり)/Bコース(円ヘッジなし)

- (年1回決算型)Cコース(円ヘッジあり)/Dコース(円ヘッジなし)