- Home »

- Informare »

- Mercati »

- Market outlook »

- Grafico della settimana »

- Banche statunitensi poco amate

Tempo di lettura: 5 minuti

Quando il 14 novembre i dati sull'inflazione statunitense si sono rivelati leggermente al ribasso, i mercati hanno reagito con forza e le banche sono state tra le principali beneficiarie. Al suo apice, l'indice delle banche S&P 500 ha guadagnato quasi il 5% durante la giornata. Giornate così positive sono state rare quest'anno. Il crollo è avvenuto con la crisi delle banche locali di marzo e da allora l'indice non è riuscito a riprendersi in modo duraturo. Attualmente è di nuovo vicino ai minimi storici rispetto all'S&P 500.

La reazione avvenuta la settimana scorsa (14 novembre) può sembrare sorprendente a prima vista, poiché le banche beneficiano tradizionalmente di un aumento dei tassi d'interesse (che l'incremento dell'inflazione imporrebbe). Ma quest'anno è stato anomalo. Non solo per la rapidità dei rialzi dei tassi d'interesse, con la conseguente perdita di valore delle obbligazioni, soprattutto di quelle a lunga scadenza. Ma anche perché le autorità di regolamentazione statunitensi si sono avvantaggiate grazie alle difficoltà delle banche locali americane per iniziare a inasprire le direttive: da requisiti patrimoniali più elevati per le grandi banche a requisiti contabili e “stress test” più severi per gli istituti più piccoli. Ma il maggiore ostacolo per le banche rimane l'aumento dei costi di rifinanziamento.

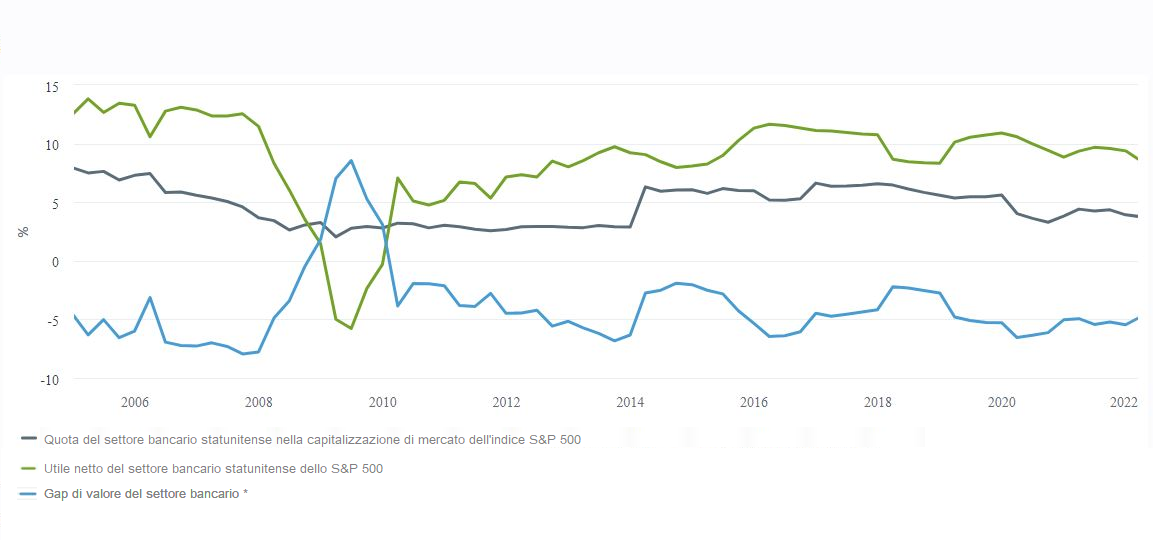

Quota del settore bancario statunitense nella capitalizzazione di mercato e negli utili netti dello S&P 500

* Quota della capitalizzazione di mercato dell’indice bancario S&P 500 meno quota di reddito del settore bancario dell’S&P 500

Fonte: Bloomberg Finance L.P., DWS Investment GmbH of 14/11/23

Ora che il denaro a basso costo della Fed si è esaurito, le banche hanno dovuto puntare nuovamente sui depositi tradizionali dei clienti per ottenere liquidità. I clienti sembrano essere consapevoli del fatto che, mentre i titoli di Stato hanno reso fino al 5% quest'anno, i loro depositi bancari vengono pagati una frazione di questa cifra. Questo potrebbe portare a un corrispondente deflusso di fondi dalle banche se queste non aumentano i tassi di deposito offerti.

Il nostro grafico della settimana non mostra la performance dell'indice S&P 500 banks rispetto all'S&P 500, ma piuttosto la quota della capitalizzazione di mercato del settore rispetto all'indice complessivo. Mostra che ci stiamo avvicinando nuovamente ai minimi del 2008. La quota si è più che dimezzata dal 2003, scendendo a meno del 3%. Ciò non sorprende poiché, come spiega il grafico, anche la quota di profitti delle banche nell'indice generale si è dimezzata, scendendo all'8%. Una quota del 3% della capitalizzazione di mercato contro l’8% degli utili attesta le valutazioni a sconto che gli investitori applicano al settore bancario. Questo perché il settore combina un modello di business ciclico e a basso margine con un'elevata capacità di capitale e una forte pressione normativa.

L'aspetto forse più sorprendente, come mostra anche il grafico, è l'intervallo ristretto in cui si è mosso lo sconto di valutazione, soprattutto negli ultimi dieci anni. Per il momento non vediamo alcun motivo per cui il settore bancario statunitense possa spiccare il volo. Le avversità sono troppe perché si verifichi una riduzione delle valutazioni a sconto. Queste avversità includono il consistente indebolimento dell'economia statunitense che ora ci attendiamo e il conseguente aumento delle insolvenze. Riteniamo che sia troppo ottimistico aspettarsi anche solo un miglioramento a medio termine dei margini delle banche più grandi, a causa del consolidamento in corso [1] Anche le singole banche ci sorprendono regolarmente con grossi scostamenti operativi. Negli ultimi dodici mesi le quattro maggiori banche hanno realizzato complessivamente un buon utile (per un totale di circa 115 miliardi di dollari). Tuttavia, quasi la metà di questo risultato è attribuibile a una sola banca.