- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Update »

- Value vs Growth

- Las acciones growth actualmente disfrutan de un viento de cola, impulsado principalmente por el impresionante desempeño de los Siete Magníficos en los EE.UU.

- Dado que las tendencias seculares generalmente solo pueden revertirse mediante importantes cambios en los factores que influyen, todavía existe potencial para las acciones growth, aunque los riesgos también están aumentando.

- Las consideraciones de diversificación favorecen claramente a las acciones value en un contexto de cartera, especialmente a largo plazo, y las valoraciones actualmente parecen atractivas.

10 minutos para leer

¿Tendencia a corto plazo o distanciamiento a largo plazo?

Value frente a growth: esta competencia de una década entre las dos estrategias de renta variable ha recibido recientemente un nuevo impulso gracias al impresionante desempeño de las "Siete Magníficas" y otras acciones de crecimiento, particularmente en EE.UU., pero también en Europa. Desde principios de 2023, el segmento growth se ha alejado una vez más de las acciones value. Aunque el boom en torno al growth parece estar disminuyendo un poco en este momento, queda por ver si esto anuncia el fin del gran rendimiento superior del value del sector. Seguimos viendo un buen argumento para ambas estrategias y ciertamente vemos la necesidad de encontrar un equilibrio entre ellas en la cartera de inversiones. La diversificación es clave.

1 / Value versus Growth - el eterno debate

La definición de growth frente al value es simple, al menos en la teoría. Las empresas value generalmente tienen bajas relaciones precio-valor contable, altos rendimientos de dividendos y bajas relaciones precio-ganancias; lo contrario es cierto para las empresas growth. En la práctica, sin embargo, las distinciones a veces no son tan claras. Apple, por ejemplo, es vista por algunos estrategas como una acción que deambula entre el mundo del growth y del value; parece estar evolucionando cada vez más hacia una acción value. Las acciones value se encuentran principalmente en los sectores financiero, sanitario, industrial y energético. Las acciones growth se encuentran principalmente en los sectores de tecnología, consumo discrecional y servicios de comunicación. Las acciones growth suelen crecer significativamente más rápido que sus contrapartes en términos de ventas y, sobre todo, en ganancias. Son empresas jóvenes, innovadoras y ágiles que difieren en muchos aspectos de las acciones value maduras y altamente cíclicas. El segmento growth está aumentando su éxito a medida que las ideas y tecnologías disruptivas capturan el espíritu de la época y ofrecen esperanza para el crecimiento futuro.

1.1 Las tasas de interés inusualmente bajas han llevado a un rendimiento superior de las acciones growth en los últimos 15 años

Desde aproximadamente 2007, la situación económica ha creado un entorno en el que, a excepción del año 2022, las acciones growth se han visto favorecidas mientras que las acciones value han quedado rezagadas (según los índices MSCI World Growth y MSCI World Value). Históricamente, los períodos de value y growth se han alternado en intervalos regulares, y las acciones growth han disfrutado de períodos algo más largos de rendimiento superior. Las acciones value a menudo han sido populares en el pasado cuando la economía estaba en auge. Esto se debió principalmente al hecho de que las existencias industriales y energéticas, por ejemplo, tienden a ser cíclicas. Por otro lado, cuando la economía iba mal, había demanda de acciones defensivas como las de servicios públicos. Las acciones growth, por el contrario, tuvieron un buen desempeño cuando el crecimiento fue solo "moderado. "Este tipo de entorno, con un crecimiento promedio, ha tendido a persistir durante períodos de tiempo mucho más largos.[1]

Históricamente, las fases de rendimiento superior entre value y growth se alternan con relativa regularidad.

Fuentes: Bloomberg Finance L. P., DWS Investment GmbH al 22/3/24

Sin embargo, las tasas de interés inusualmente bajas de la última década y media han creado un desequilibrio. Con las tasas de interés cercanas a cero, de repente se volvió atractivo para los inversores asumir riesgos de renta variable de mayor duración. Las empresas cuyos flujos de efectivo estaban más avanzados en el futuro comenzaron a ser atractivas. Las empresas value, que tienden a generar ganancias antes, dejaron de ser el principal foco. El Covid-19 dio un impulso adicional a las acciones growth a medida que la demanda de los productos de empresas como Apple y Netflix se disparó durante el confinamiento.

Las cosas cambiaron drásticamente en 2022 cuando los bancos centrales de todo el mundo comenzaron a subir las tasas de interés para combatir la inflación desenfrenada. Las acciones tecnológicas se desplomaron y los inversores huyeron ante la seguridad percibida de las acciones value. Como resultado, el Índice MSCI World Growth bajó casi un 30% en 2022, mientras que su contraparte cayó "solo" alrededor de un 8,5%.

Sin embargo, esta imagen mixta no duró mucho, ya que las acciones growth se recuperaron drasticamente en 2023, ganando casi un 37% y superando a las acciones value con el segundo margen más alto en 25 años (después de 2020). La crisis bancaria regional en los EE. UU. en la primavera de 2023 afectó a las finanzas, un componente de valor importante, a pesar de que, en teoría, el aumento de las tasas de interés debería haber favorecido a este segmento. Las "Siete Magníficas" volvieron a adelantarse, elevando los principales índices growth y dejando el segmento value por detrás, una vez más.

Muchos estrategas esperaban que la valoración comparativamente baja de las acciones value a finales de 2023 pudiera proporcionarles un viento de cola. "Cuando el costo del capital ya no es cero, lo que importa es lo que pagas por las cosas", fue solo uno de los enfoques del value.

1.2 Las "Siete Magníficas" y Nvidia en particular continúan impulsando las acciones growth a principios de 2024

Sin embargo, las primeras semanas de 2024 pintan una imagen diferente. Por el momento, el dominio de las acciones growth ha continuado o incluso aumentado ligeramente. El value vuelve a estar claramente rezagado en términos de rendimiento en lo que va del año. Las Siete Magníficas y, dentro de ellas, Nvidia vuelven a ser los principales impulsores. Desde principios de año hasta mediados de marzo, el precio de las acciones de Nvidia ha subido nada menos que un 80%; ahora tiene una capitalización bursátil de más de 2 billones de dólares. Esto hace que las acciones del desarrollador de procesadores gráficos y conjuntos de chips se destaquen incluso entre las Siete Magníficas.

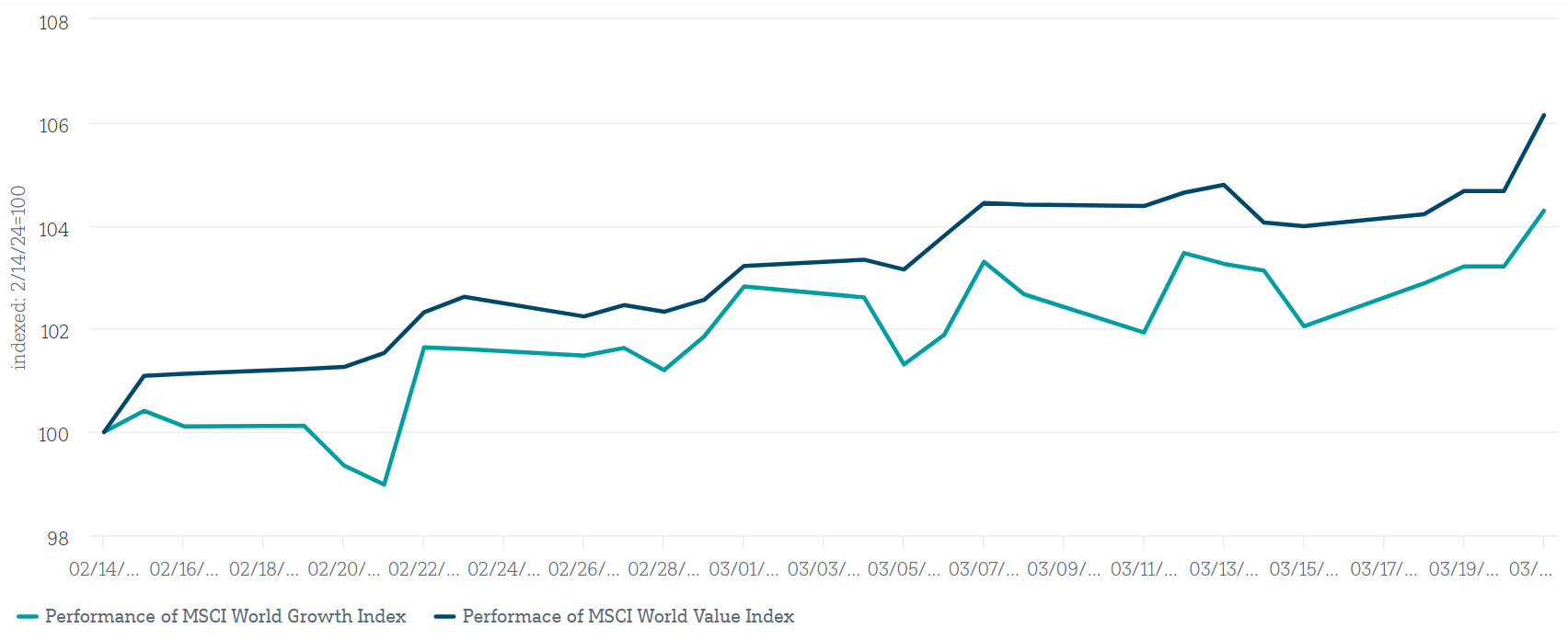

Sin embargo, durante aproximadamente cuatro semanas, desde mediados de febrero, el orden se ha revertido, y el value ha liderado el camino en términos de rendimiento. Hay señales crecientes de que el apoyo generalizado a las acciones growth puede haber alcanzado su punto máximo. Sin embargo, queda por ver si estamos entrando en un período más prolongado en el que las acciones growth serán superadas por las acciones value.

Desde mediados de febrero, el value ha vuelto a adelantarse al growth

Fuentes: Bloomberg Finance L. P., DWS Investment GmbH al 22/3/24

Influirá en cómo evolucionen el crecimiento global, la inflación y, en consecuencia, las tasas de interés a ambos lados del Atlántico. Si el entorno económico no es lo suficientemente sólido desde la perspectiva de un inversor de capital, el value podría seguir siendo cuestionado. Pero la caída de las tasas de interés y la inflación y el crecimiento moderados podrían continuar respaldando las acciones de growtho, aunque las expectativas de recortes de tasas de interés en los EE.UU. y la eurozona se han reducido significativamente desde principios de año. Y si los recortes de tasas son menores y quizás menos frecuentes de lo que espera el mercado en general, esto podría crear un entorno propicio para las acciones value. También es concebible que un período de crecimiento más lento beneficie a las acciones de valor defensivo, como los servicios públicos y los productos básicos de consumo, mientras que es probable que las acciones más cíclicas se encuentren entre las perdedoras.

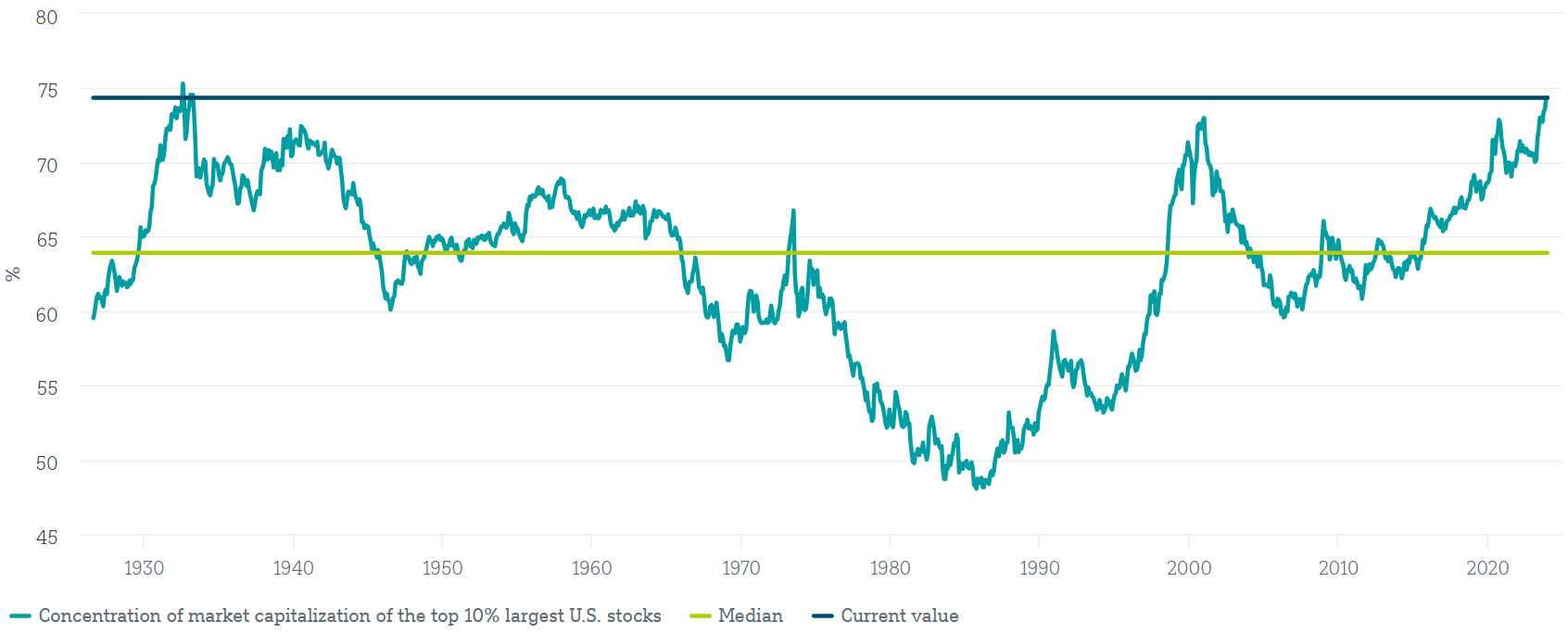

1.3 La concentración de los mercados de renta variable mundiales está llegando a extremos

Unas pocas acciones hacen el mercado. Por simple que sea este dicho, refleja la realidad actual, especialmente en los EE. UU. El mercado carece de amplitud y la concentración es alta, ¿demasiado alta? En 2023, las cinco principales acciones individuales contribuyeron con alrededor del 13% al desempeño del índice S&P 500. Además de Nvidia y Microsoft, se incluyen Alphabet, Amazon y Apple, las mejores acciones de las Siete Magníficas. Las Siete Magníficas por sí solas ahora representan el 34% de la capitalización bursátil del S&P 500. Además, la capitalización de mercado del 10% superior de EE. UU. las acciones ahora han vuelto a representar poco menos del 75% de toda la capitalización de las acciones estadounidenses, un nivel que a largo plazo generalmente ha llevado a un contramovimiento más agudo. En comparación, la concentración media del mercado desde 1926 ha sido de poco menos del 65%. Por lo tanto, tales métricas de valoración podrían desempeñar un papel importante en un posible repunte del value.

Otra observación interesante es el desarrollo de los rendimientos de los factores en el S&P 500 durante el año pasado. Aquellos factores que son propios del sector growth mostraron una clara evolución positiva; por ejemplo, el "alto WACC" (costo promedio ponderado del capital) y el" alto beta " se ubicaron en 17,2% y 16,8%, respectivamente. Por otro lado, elementos como "bajo crecimiento de ganancias" y "baja beta" estaban claramente en números rojos.

Al observar el desempeño del mercado de valores durante un período de tiempo muy largo, es fácil ver que los sectores que fueron más importantes en cada fase económica también desempeñaron el papel más importante en los índices. Hoy en día, el sector tecnológico tiene aproximadamente el mismo tamaño que el sector energético en su apogeo a mediados de la década de 1950; sigue siendo más pequeño que el sector del transporte (que dominó el siglo XX) o los sectores financiero e inmobiliario que conformaban la mayor parte del mercado de valores en el siglo XIX. [2]

Concentración en el mercado de valores estadounidense en un máximo histórico.

Fuentes: Deutsche Bank Research, DWS Investment GmbH a enero de 2024

Una alta concentración en los índices también significa una alta concentración en los fondos de gestión activa correspondientes, ya que el posicionamiento activo en contra de la tendencia general del mercado puede castigarse rápidamente. A su vez, una diversificación demasiado escasa hace que los fondos sean vulnerables a las condiciones del mercado que cambian rápidamente, como cuando el sentimiento se vuelve en contra del valor, y muchos administradores de fondos tienen que "saltar".

2 / El growth está actualmente muy adelantado a favor de los inversores

El growth se refiere a las empresas que operan en mercados en crecimiento, ganan participación de mercado y tienen poder de fijación de precios. Las estrategias de inversión growth se dirigen a empresas con un potencial de crecimiento superior al promedio. En general, la innovación es difícil de predecir, especialmente el momento exacto de su llegada. Sin embargo, cuando ocurre un gran avance, el crecimiento de las ganancias de la compañía generalmente se eleva a un nuevo nivel. Además, la empresa a menudo puede desempeñarse en gran medida independientemente de los desarrollos económicos durante un cierto período de tiempo.

También se requiere una perspectiva diferente con respecto al dividendo que pagarán las acciones de crecimiento. Los pagos de dividendos suelen ser mucho más bajos que en el segmento value. Sin embargo, al invertir en acciones growth, el objetivo principal es proporcionar a la empresa capital para investigación y desarrollo a largo plazo, idealmente para lograr un crecimiento sostenible de las ganancias. En general, éstas por definición, aumentan las ganancias más rápido. Históricamente, las ganancias tardan unos diez años en duplicarse, mientras que las acciones value pueden ganar alrededor del 50% durante el mismo período. Durante los últimos diez años, el MSCI World Growth ha logrado un crecimiento anual de ganancias de alrededor del 10,5%, mientras que su contraparte de value ha alcanzado el 3,42%. Los inversores en growth esperan que los precios de las acciones sigan a las ganancias; a la inversa, esto significa que el rendimiento del precio de las acciones growth debería superar al de las acciones value.

Otra consideración importante al analizar las acciones growth es la sensibilidad a las tasas de interés. Las empresas en crecimiento son sensibles al aumento de las tasas de interés porque las ganancias futuras se descuentan a la tasa actual. En general, cuanto mayor sea la tasa de interés, menor será el valor actual. Esta regla no parece estar desempeñando un papel importante en este momento. Sin embargo, si las expectativas de recortes de tasas de interés a ambos lados del Atlántico continúan disminuyendo, esto podría tener un impacto negativo. Además, muchas empresas en crecimiento suelen estar muy endeudadas debido a los altos niveles de inversión, y los costosos reembolsos de la deuda ejercen presión sobre los márgenes de beneficio.

2.1 Las estrategias de crecimiento pueden ofrecer grandes oportunidades...

Un potencial de crecimiento alto, idealmente superior al promedio, es la ventaja más obvia de una estrategia growth. Las empresas orientadas al crecimiento a menudo se asocian con productos o servicios innovadores que tienen demanda en mercados en expansión.

El rendimiento de una inversión en acciones de crecimiento se caracteriza principalmente por su naturaleza a largo plazo. Sin embargo, los inversores también deben ser pacientes. Cuanto antes sea la entrada, mejor.

En el caso de las empresas en crecimiento, los inversores podrían suponer que las innovaciones presentadas también generarán una ventaja competitiva en la industria respectiva. Esto puede proporcionar la base para el éxito a largo plazo.

2.2 ...pero también implican riesgos

Las acciones de crecimiento suelen ser más volátiles que las acciones de valor establecido. Por lo tanto, una mayor volatilidad puede generar una mayor incertidumbre.

Las altas expectativas conllevan el riesgo de una gran decepción si no se pueden cumplir.

El enfoque de las empresas en el sector growth está mucho más en el crecimiento que en los dividendos. Idealmente, las altas ganancias en el precio de las acciones deberían compensar la falta de pago de dividendos.

Las acciones de crecimiento son más susceptibles a los ciclos del mercado. Podrían verse presionados, especialmente en tiempos de incertidumbre económica o recesión, si el modelo de negocio elegido aún no cumple lo que promete.

3 / El value sigue siendo un componente clave

La inversión en valor, de la cual Warren Buffet es el exponente más famoso, se trata principalmente de identificar empresas cuyos precios de las acciones están infravalorados en relación con su valor intrínseco. El valor intrínseco de una empresa se refiere a sus activos, pasivos y flujos de efectivo. Si el precio de las acciones de una empresa está por debajo de su valor intrínseco, se considera una empresa de valor. Las acciones de valor a menudo se denominan "infravaloradas" porque el mercado (aparentemente) aún no ha reconocido el valor total de la empresa.

Como se mencionó anteriormente, las acciones value se caracterizan por una baja relación precio / ganancias y una alta rentabilidad por dividendo. Además, estas empresas tienen posiciones financieras estables, con balances sólidos y baja deuda en relación con los flujos de efectivo.

3.1 Las ventajas de las acciones value...

Son empresas de calidad que tienen una valoración baja( demasiado baja desde la perspectiva del mercado); esta brecha de valoración debe cerrarse.

También son empresas que ya se han probado en el mercado gracias a la estabilidad de su modelo de negocio lo que podría ofrecer solidez y un camino estable de cara al futuro.

Los inversores esperan mayores rendimientos de dividendos, así como mayores oportunidades de rentabilidad a largo plazo.

3.2 ...por supuesto, también se compensan con desventajas

Las acciones de valor a menudo logran ganancias de precios más bajas porque su potencial de crecimiento a medio y largo plazo a menudo resulta ser menor.

Una posible falta de crecimiento puede llevar a una valoración más baja de las acciones a largo plazo, o los inversores pueden tener que esperar más tiempo para la apreciación esperada del precio.

Las acciones value tienden a ser menos innovadoras que las acciones growth, pero esto no es necesariamente una desventaja.

Si bien es posible que no sean tan emocionantes como sus contrapartes de crecimiento, donde la innovación (disruptiva) suele ser el principal impulsor del rendimiento, es importante reconocer que las acciones value pueden tener tanto o más potencial a largo plazo como las acciones growth. Identificar empresas que cotizan por debajo de su verdadero valor es un estilo de inversión que se ha probado durante décadas y es probable que sea superior a las estrategias de crecimiento, especialmente a muy largo plazo. La paciencia puede dar sus frutos.

4 / ¡El equilibrio es importante!

Las acciones growth todavía parecen estar en moda, incluso si el boom está comenzando a desvanecerse. El crecimiento a cualquier precio no es en lo que los inversores deberían centrarse. También es importante observar las valoraciones de las acciones growth. La rentabilidad esperada por los inversores debe ser alcanzable en un horizonte temporal previsible. Por otro lado, cabe señalar que las tendencias seculares generalmente solo se detienen por eventos importantes. Y estos "cisnes negros", por definición, no son fáciles de prever.

Al observar la relación de valoración entre el MSCI Wolrd Growth y su contraparte de value, está claro que el value ha regresado de sus mínimos de 2020. Sin embargo, desde una perspectiva histórica a más largo plazo, la prima de valoración del crecimiento sigue estando en niveles muy altos. Si la prima persiste depende de si las acciones growth pueden continuar cumpliendo con altas expectativas.

Según las ganancias consensuadas en 2024, el Índice MSCI World Growth cotiza a 27 veces sus ganancias, casi el doble del múltiplo precio-ganancias del 14x del Índice de Valor. Pero el crecimiento también ha aumentado las ganancias aproximadamente tres veces más rápido, un 15% frente a un 5%. Además, la última temporada de informes ha vuelto a mostrar que las ganancias tienden a revisarse al alza en el sector de crecimiento, mientras que en el resto del mercado suele ocurrir lo contrario.

Las acciones de crecimiento son relativamente caras, incluso en comparación con su propia historia.

Fuentes: FactSet Research Systems Inc., DWS Investment GmbH a febrero de 2024

También se justifica la cautela al comparar el impresionante desempeño actual de las acciones de crecimiento con la década de los 2000. Como se mencionó anteriormente, varias compañías growth, como Microsoft y Nvidia (nuevamente), han reportado recientemente fuertes ganancias (incluidas las estimaciones.) Según estimaciones de consenso, se espera que Microsoft aumente su ingreso neto de alrededor de $72 mil millones en 2023 a $87 mil millones y poco menos de $100 mil millones en los próximos dos años fiscales. Se espera que Nvidia crezca de $30 mil millones reportados en 2024 (año fiscal diferente) a alrededor de $60 mil millones y luego a más de $70 mil millones en los próximos dos años.

Sin embargo, los mercados también tienden a la "reversión media", es decir, que los ratios de valoración vuelven a su valor medio o promedio a largo plazo. Por el contrario, esto significa que las ventajas de valoración de las acciones growth deberían revertirse a largo plazo, creando un viento de cola para el segmento value. Además, históricamente siempre ha habido fases de exageración, por lo que el hecho de que el perfil de crecimiento de las acciones growth actualmente parezca que simplemente se están extrapolando podría causar decepción. Con el value por otro lado, el obstáculo que debe superarse para lograr un potencial sorpresa positivo parece comparativamente bajo.

También debe tenerse en cuenta que las tasas de interés y los rendimientos mucho más altos también están separando el trigo de la paja en el segmento de crecimiento. Hay empresas con ideas disruptivas y modelos de negocio que se encuentran en un camino verdaderamente prometedor. Pero también hay empresas que simplemente han dependido del capital sin intereses. Es probable que sus modelos de negocio sufran en el entorno actual de tasas de interés.

La estrategia de inversión preferida también es una cuestión de actitud y mentalidad. Nuestro mundo está cambiando, y muchos argumentan que solo la innovación puede proporcionar soluciones a los problemas más importantes de la actualidad. Además, los avances tecnológicos crean retrolimentación positiva. Los sectores no tecnológicos también pueden beneficiarse y ayudar a crear condiciones económicas atractivas.

En última instancia, es sobre todo la diversificación lo que debe enfatizarse nuevamente. Se pueden encontrar argumentos para ambas estrategias de inversión. El objetivo debe ser una cartera equilibrada.