- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Update »

- Las Small Caps listas para volver

- Las pequeñas empresas europeas han tenido dificultades en comparación con las blue chips, que han experimentado grandes aumentos de precios anteriormente reservados para las primeras.

- El gran obstáculo para las empresas de pequeña capitalización fue la repentina subida de los tipos de interés en 2022. Sin embargo, el mayor impulso esperado de las ganancias, junto con la brecha récord de valoración de las blue chips, la estabilización de los tipos de interés y el crecimiento económico favorecen a las empresas de pequeña capitalización a medio plazo.

- Los recortes de tipos de interés o una recuperación económica más sólida podrían proporcionar un mayor impulso a las empresas de pequeña capitalización.

10 minutos para leer

¿Por qué las acciones de pequeña capitalización han tenido un rendimiento inferior a las de gran capitalización y cómo podría cambiar?

Durante los últimos 25 años, las acciones de pequeña capitalización europeas experimentaron un notable crecimiento de valor, superando a sus contrapartes más grandes en casi un 170%. Sin embargo, desde septiembre de 2021, el panorama cambió drásticamente, presentando desafío para los inversores de pequeña capitalización. Durante casi 550 días consecutivos, las acciones de pequeña capitalización han quedado rezagadas detrás de las blue chips, observando una disminución de casi una quinta parte en su valor, mientras que las blue chips aumentaron simultáneamente en aproximadamente la misma proporción. Como muestra el gráfico a continuación, recientemente ha habido una estabilización en el desempeño de las acciones de pequeña capitalización en los últimos doce meses, lo que sugiere un posible resurgimiento a medio plazo.

Gráfico 1. La historia de las acciones de pequeña capitalización en un gráfico: los rendimientos de los bonos importaron más que las previsiones de ganancias

Fuentes: LSEG Data and Analytics, DWS Investment GmbH al 15/3/24

El gráfico 1 muestra principalmente por qué las acciones de pequeña y mediana capitalización han enfrentado dificultades desde que los rendimientos de los bonos comenzaron a subir, qué sigue frenándolas y por qué mantenemos una visión positiva sobre ellas. Es importante destacar que nos centramos en la visión relativa, es decir, el rendimiento de las acciones de pequeña capitalización en comparación con las blue chips. En términos absolutos, no vemos ninguna razón por la que las small caps no deban tener un desempeño positivo en un entorno bursátil positivo en general.

Aunque recientemente hemos ajustado nuestra calificación de "Desempeño superior fuerte" a "Desempeño superior", desde una perspectiva táctica dentro de nuestro universo de renta variable, nuestra visión estratégica sigue siendo muy positiva. Mejoras en la economía o un cambio en la política de los bancos centrales podrían mejorar nuevamente nuestra visión táctica

El gráfico se puede dividir en tres periodos:

- Hasta mediados de 2021, el comportamiento relativo de las small caps frente a las blue chips se basaba principalmente en la evolución de las estimaciones de beneficios de los dos índices.

- Desde mediados de 2021 hasta otoño de 2022, hubo una tendencia descendente en tres direcciones: en el rendimiento relativo de los precios de acciones de pequeña capitalización y las estimaciones relativas de ganancias, y en las tasas de interés (que aumentaron pero se muestran inversamente en el gráfico).

- Desde otoño de 2022, el rendimiento de las acciones de pequeña capitalización ha dependido únicamente de las tendencias de los tipos de interés.

Es sorprendente que el aumento de las tasas de interés haya perjudicado a las small caps. Generalmente se considera que son más cíclicas que las blue chips, por lo que el aumento de las tasas de interés, si refleja una economía sana, no debería ser una desventaja para ellas. Sin embargo, esta vez podría haber dos razones para que lo fuera:

- Las subidas de tasas del BCE estuvieron más relacionadas con la alta inflación debido a las distorsiones de los últimos años (Covid-19, Ucrania).

- El mercado teme que las small caps reaccionen de manera más sensible a los mayores costos de refinanciación que las blue chips, debido a la dinámica de la deuda.

Según las últimas cifras de Morgan Stanley[1], aunque la relación deuda neta / patrimonio apenas difiere, la relación deuda neta / EBITDA favorece a las blue chips. Además, es probable que las empresas más grandes se financie más a través de bonos que las empresas de pequeña capitalización, que son más propensas a pedir préstamos bancarios, lo que resulta en una menor duración de su deuda financiera. Esto implica que los aumentos de tasas de interés podrían tener un mayor impacto en las ganancias de las small caps que en las blue chips.

La deuda de las empresas de pequeña capitalización probablemente tenga una duración más corta.

Según datos del Banco Central Europeo (BCE)[2], los costes de refinanciación del sector empresarial no financiero han seguido la tendencia alcista de tipos del BCE mucho más rápido de lo habitual en este ciclo. A mediados de 2022, los costos de los préstamos se dispararon alcanzando su punto máximo en octubre de 2023. Según el BCE, el 80% de los préstamos a empresas tienen un plazo inferior a un año, lo que implica que el aumento de los tipos de interés debería reflejarse rápidamente en las cuentas de pérdidas y ganancias. Este efecto se magnifica en las empresas de pequeña capitalización, ya que estás dependen en mayor medida de préstamos bancarios en comparación con las blue chips, que suelen financiarse mediante bonos con un plazo promedio de cinco años (nueve años en el Reino Unido). Según el banco global HSBC se espera que la carga de intereses sobre las empresas no alcance su punto máximo hasta mediados de 2025

Es interesante observar una comparación entre las empresas de la eurozona y las de EEUU: casi el 90%: casi el 90% de las empresas de la eurozona se refinancian a través de préstamos bancarios, mientras que esta cifra es solo en 10% en EEUU. Se espera que la proporción de financiamiento a través de bonos aumente con el tamaño de la empresa y la madurez del modelo de negocio.

¿Qué significa esto para las acciones de pequeña capitalización cotizadas en Europa? La respuesta depende de la perspectiva. Aunque esperamos que los rendimientos de los bonos a 10 años aumenten ligeramente en los próximos doce meses, aun no se percibe un impulso significativo desde el lado del rendimiento de los intereses, aunque la presión negativa está disminuyendo. Sin embargo, surge la pregunta sobre si el probable aumento adicional en los gastos por intereses se refleja adecuadamente en las estimaciones de ganancias de los analistas para acciones de pequeña capitalización.

El crecimiento de dos dígitos en el BPA se espera para las small caps tanto en 2024 como 2025

Esto nos lleva a observar la evolución relativa de las ganancias para los próximos 12 meses para las acciones de pequeña capitalización en comparación con las de las blue chips. Si se anticipa correctamente el aumento de los costos de interés, el gráfico es alentador para las acciones de pequeña capitalización. Durante más de un año, las estimaciones de ganancias para las small caps se han revisado continuamente al alza, mientras que las de las blue chips, en el mejor de los casos, se han mantenido estables. En términos concretos, esto significa que, aunque las ganancias de Midcaps del Stoxx cayeron más bruscamente en 2023 (-7,9%) que las del Stoxx 50 (-3,5%), se espera que las acciones de pequeña capitalización ganen impulso mucho más rápido este año, con un crecimiento de las ganancias del 10,2% en comparación con el 3,8% de las de gran capitalización. Se espera un crecimiento de las ganancias de más del 10% para ambos índices en 2025. En términos de crecimiento relativo de las ganancias, se ha abierto una brecha considerable entre el desempeño de las blue chips y las small caps, como muestra el primer gráfico.

Las small caps también se están quedando atrás en términos de primas de riesgo de los bonos corporativos

Hay una brecha similar en la evolución relativa de los precios de las acciones de pequeña capitalización y en la evolución de los diferenciales de riesgo [3] de los bonos de alto rendimiento. Desde que alcanzó un máximo de 575 puntos básicos (pb) a mediados de 2022, el diferencial se ha ajustado continuamente a 300 pb recientemente. Durante este periodo, no ha sido evidente una correlación estrecha con los precios de las acciones de pequeña capitalización.

La valoración se volvió históricamente favorable el año pasado y se ha vuelto aún más este año

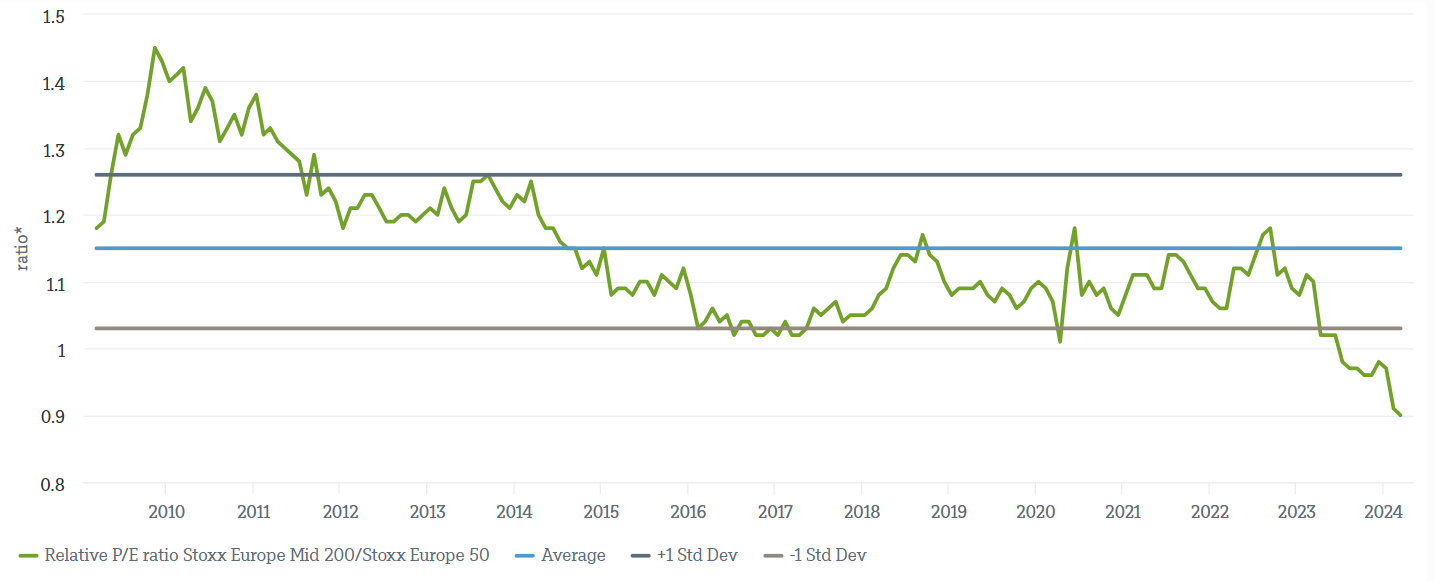

El cuadro a continuación muestra cuán baratas se han vuelto las acciones de pequeña capitalización en los últimos 20 meses, según lo medido por la relación precio/ganancias basada en las ganancias estimadas para los próximos doce meses. Durante la mayor parte de los últimos 15 años, las acciones de pequeña capitalización cotizaron con una prima sobre las blue chips, lo cual era razonable debido al crecimiento significativamente más rápido de la facturación y los beneficios en promedio [4]. Sin embargo, ahora cotizan con un descuento de casi el 10%. Aunque no se espera volver al promedio anterior debido a cambios en las ponderaciones sectoriales y las características dentro de los índices, incluso un retorno a un nivel sin una prima o descuento daría un impulso relativo a las small caps.

Gráfico 2. El descuento de valoración de small caps está por debajo de una desviación estándar sobre el promedio de 15 años

*P/E ratio basado en las ganancias de los próximos 12 meses

Fuentes: LSEG Data and Analytics, DWS Investment GmbH, datos a 15/03/2024

¿Cómo se pueden conciliar las diferentes opiniones?

Basándonos en las observaciones realizadas anteriormente, podemos afirmar lo siguiente. Los analistas de renta variable deben estar muy equivocados en sus estimaciones de beneficios y los inversores en bonos en sus rentabilidades esperadas (que también tienen en cuenta supuestos sobre tasas de impago futuras), para que la brecha de rentabilidad entre las small caps y las blue chips no vuelva a cerrarse a medio plazo.

¿O hay otras razones por las que las small caps lo han pasado tan mal recientemente?

¿Con qué acciones de pequeña capitalización están luchando en este momento?

En la actualidad, las acciones de pequeña capitalización enfrentan desafíos significativos en los mercados financieros. El aumento vertiginoso de pesos pesados en sectores como la tecnología en EEUU y el lujo, productos farmacéuticos, bienes de consumo y tecnología en Europa, ha creado un entorno donde "el ganador" se lo lleva todo". Las grandes empresas se están expandiendo rápidamente, dejando atrás a las pequeñas. Esto ha llevado a una situación donde small caps han experimentado un rendimiento inferior en comparación con las grandes. Por ejemplo, las cinco principales acciones del S&P 500 tienen la mayor ponderación en la historia del índice. Además, muchas empresas han ascendido rápidamente en los índices mientras que otras han sido desplazadas. Este fenómeno también se refleja en la preferencia por el estilo de inversión momentum, que ha superado al mercado en general desde el verano pasado. Las acciones de momentum han superado significativamente al mercado este año, solo este año, han ganado un 18% en comparación con el 7%[5] del mercado general. Esto sugiere que ir en contra de la tendencia ha sido una estrategia arriesgad en los últimos meses. Cada día que pasa y que esta tendencia continúa, aumenta el número de inversores que buscan protegerse contra los riesgos de esta concentración creciente en el mercado.

2. Otra información importante sobre las Small Caps

La recuperación económica, aunque lenta, podría eventualmente convertirse en un impulso favorable.

Las empresas de pequeña capitalización suelen ser consideradas más cíclicas que las blue chips. Sus modelos de negocio, a menudo más jóvenes, se perciben alternativas más arriesgadas debido a su menor liquidez en el mercado de valores. Durante las crisis, tienden a sufrir más que las blue chips, pero su rendimiento es mejor al inicio de un nuevo ciclo económico. Sin embargo, después del Covid-19 y años de política monetaria ultra laxa, determinar en qué punto del ciclo económico nos encontramos se ha vuelto complicado. Los ciclos más recientes parecen ser menos pronunciados que los anteriores y los EE.UU, Europa y los mercados emergentes) no están del todo sincronizados.

El gráfico 3 se centra en los indicadores líderes europeos. Sin embargo, dado que las small caps también generan una parte significativa de sus ventas en el extranjero, también mostramos el índice global de gestores de compras (PMI) para el sector manufacturero. Las cifras apenas son alentadoras, lo que respalda nuestra tesis de que una desaceleración leve en Europa y EEUU estará seguida por una recuperación igualmente moderada. Si bien el viento en contra se está disipando, solo esperamos un viento de cola débil para las small caps.

Gráfico 3. Estabilización de los indicadores líderes, pero sin fuerza suficiente para frenar los recortes de tasas

Fuentes: Bloomberg Finance L.P., DWS Investment GmbH, datos a 15/03/24

El aumento en la actividad de fusiones y adquisiciones también beneficia a las small caps

Por razones comprensibles, estas acciones suelen ser objetivos de adquisición más frecuentes que las blue chips, lo que tiene a impulsar sus precios. Sin embargo, tras los rápidos aumentos en las tasas, el negocio de M&A a nivel mundial experimentó un declive. Mientras que en el año récord de 2021 se llevaron a cabo casi 75.000 transacciones por un total de 6,7 billones de dólares, estas cifras cayeron a 52.000 transacciones y 3,6 billones de dólares en 2023, según Bloomberg Finance Lp. Se espera que este año el negocio repunte significativamente a medida que las empresas dispongan de mayores recursos, el entorno del mercado de capitales sea favorable y las perspectivas económicas se mantengan estables. Por ejemplo, Morgan Stanley anticipa un crecimiento interanual del 50%[6].

2.1 Más información sobre las Small Caps

Las diferentes ponderaciones sectoriales pueden explicar algunas de las diferencias entre los índices.

Las empresas más pequeñas tienden a ser más cíclicas, tener niveles de deuda más altos, modelos de negocio más jóvenes una beta más alta y operar en mercados bursátiles menos líquidos. Otra diferencia entre las small caps y las blue chips es puramente coincidente, pero puede contribuir en gran medida a un rendimiento temporalment inferior o superior: la ponderación sectorial de los índices. Se muestra a continuación un ejemplo comparativo entre el Stoxx 600 Smallcap y el Stoxx 50.

Gráfico 4. Una gran diferencia: ponderaciones sectoriales del Stoxx Midcap y el Stoxx 50

* Capitalización bursátil de los sectores en % del índice total

Fuentes: Bloomberg Finance L. P., DWS Investment GmbH al 15/3/24

Grandes diferencias regionales en el rendimiento relativo de las small caps

Las grandes diferencias en las ponderaciones sectoriales mostradas arriba pueden ser una razón por la cual las small caps tienen un desempeño diferente al de las blue chips en cada región.

Gráfico 5. Grandes diferencias regionales en el rendimiento relativo de las small caps frente a las big caps

Fuente: Bloomberg Finance L.P., DWS Investment GmbH, datos a 15/03/24