- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Update »

- Reflación en Japón

- Tras varias décadas de crecimiento tibio e inflación, Japón cuenta con una serie de catalizadores potenciales positivos que pueden ayudar a escapar de la trampa deflacionista.

- Siguen existiendo retos estructurales, y las reformas económicas dependerán de presiones salariales positivas sostenidas y de un comportamiento del consumo que pueda ayudar a crear una mentalidad reflacionista.

- El descenso de los costes laborales unitarios en Japón durante las tres últimas décadas hace que el país sea competitivo a escala internacional y deja flexibilidad a los sindicatos para negociar salarios nominales y reales más altos.

- La presión del gobierno japonés y de la Bolsa de Tokio debería seguir orientando el comportamiento de las empresas japonesas hacia la mejora del rendimiento y la rentabilidad para los accionistas.

10 minutos para leer

1 / Japón: Escapar de la trampa de la deflación

1.1 Salir del estancamiento del crecimiento y la inflación

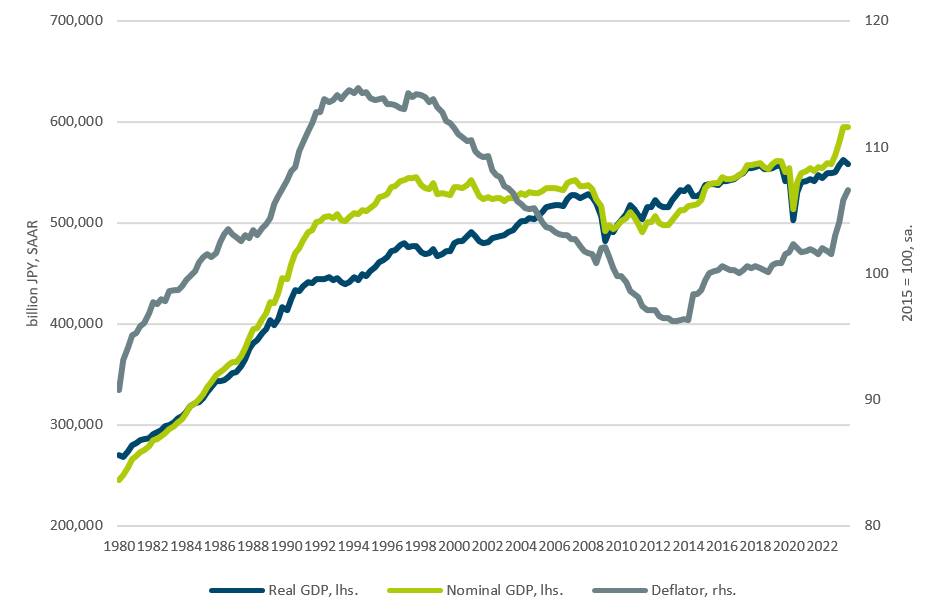

Durante gran parte de los últimos 30 años, el crecimiento nominal de Japón ha sido prácticamente nulo (véase el gráfico 1), lo que refleja tanto una importante ralentización de la economía como una inflación negativa. Esta trampa deflacionista, caracterizada por un prolongado saneamiento de los sectores bancario, empresarial e inmobiliario tras el estallido de la burbuja de los precios de los activos a principios de los años noventa, la escasa competitividad de los costes laborales, combinada con el empeoramiento de los retos demográficos frente a una población en edad de trabajar cada vez más reducida, ha creado un difícil telón de fondo de crecimiento para Japón y sus empresas.

Gráfico 1: PIB nominal de Japón (miles de millones de yenes), tasa anual desestacionalizada

Fuente: Oficina del Gabinete de Japón, Haver Analytics a 12 de diciembre de 2023.

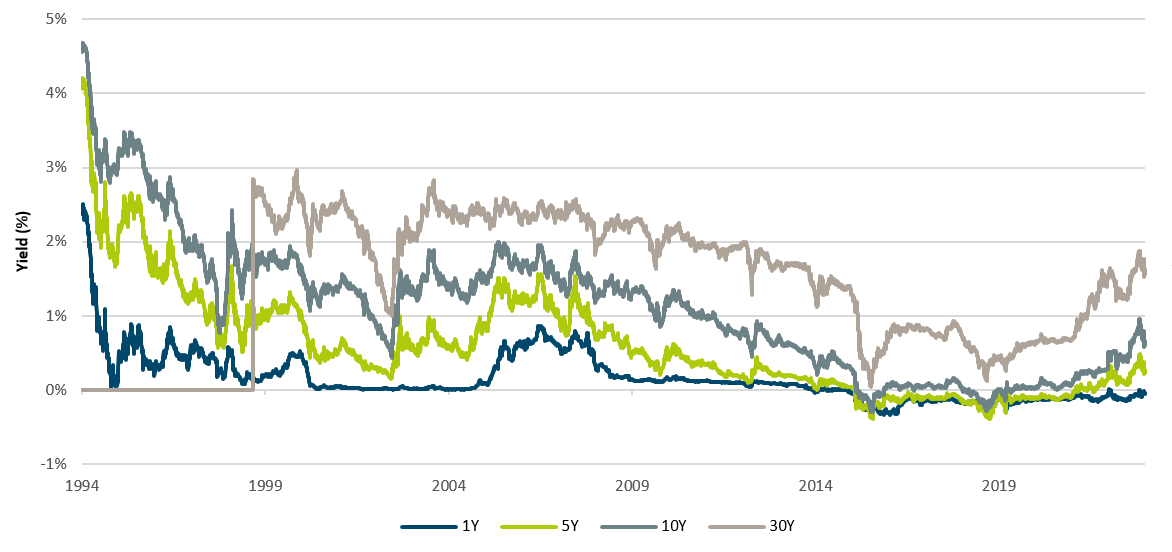

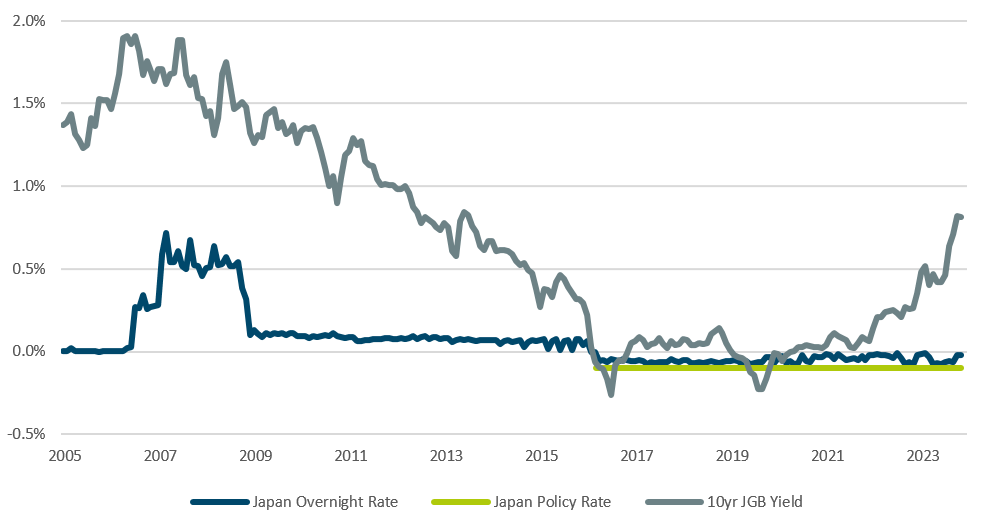

Como consecuencia de las persistentes condiciones deflacionistas, los rendimientos de los bonos japoneses han disminuido considerablemente en las tres últimas décadas, y el rendimiento de los bonos soberanos a un año no ha superado el 1% desde el verano de 1995. Además, los crecientes saldos de deuda en relación con el PIB han hecho necesarios unos tipos nominales sin riesgo bajos, lo que ha acentuado el impulso a la baja de los rendimientos de la deuda pública japonesa ("JGB") en toda la estructura de plazos y ha limitado la flexibilidad de las medidas de política monetaria. El gráfico 2 ilustra esta trayectoria descendente de los rendimientos a corto y largo plazo en Japón durante las tres últimas décadas.

Gráfico 2: Rendimiento de la deuda pública japonesa (%)

Fuente: Ministerio de Finanzas de Japón del 30 de diciembre de 1994 al 27 de diciembre de 2023.

En 2013, "Abenomics" -en honor al primer ministro Shinzo Abe- promulgó varias políticas fiscales y monetarias en un esfuerzo coordinado por acelerar el crecimiento y la inflación. Esto incluyó el cambio a la ultraexpansiva "flexibilización cuantitativa y cualitativa", complementada por la política de tipos de interés negativos en 2016, y una política fiscal expansiva que ha llevado gradualmente a la deuda pública actual del 250% del PIB. Aunque las reacciones iniciales a las políticas acomodaticias elevaron el optimismo de los inversores, así como el impulso económico y de los precios, esta perspectiva optimista se disipó rápidamente. Las insuficientes reformas estructurales desempeñaron un papel, al igual que el entorno económico mundial, que entró en un periodo de bajo crecimiento y presiones desinflacionistas.

1.2 Retos demográficos

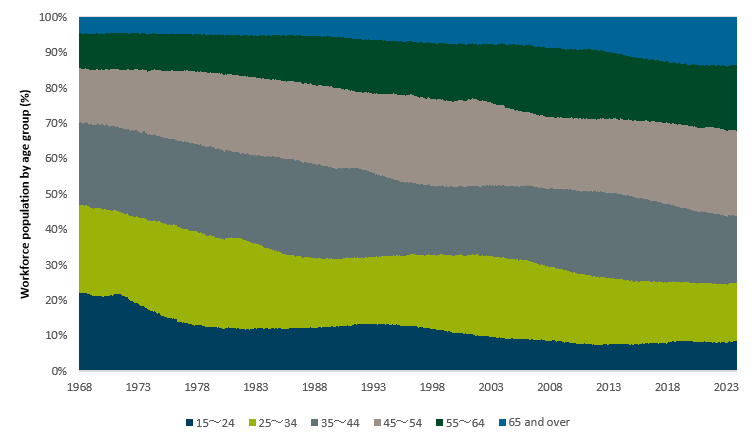

Al igual que otras economías maduras, Japón se enfrenta a la perspectiva de nuevos retos demográficos en un contexto de envejecimiento de la población. Sin embargo, Japón es sin duda el país con mayores dificultades demográficas, ya que se prevé que casi el 40% de la población supere la edad de jubilación en 2050. Con una edad media de 48,6 años, Japón es actualmente el país más envejecido del mundo, y la disminución de la población activa refleja esta realidad cada vez peor (véase la Gráfico 3).

Gráfico 3: Población activa por grupos de edad (%)

Fuente: Oficina de Estadística de Japón a 30 de noviembre de 2023.

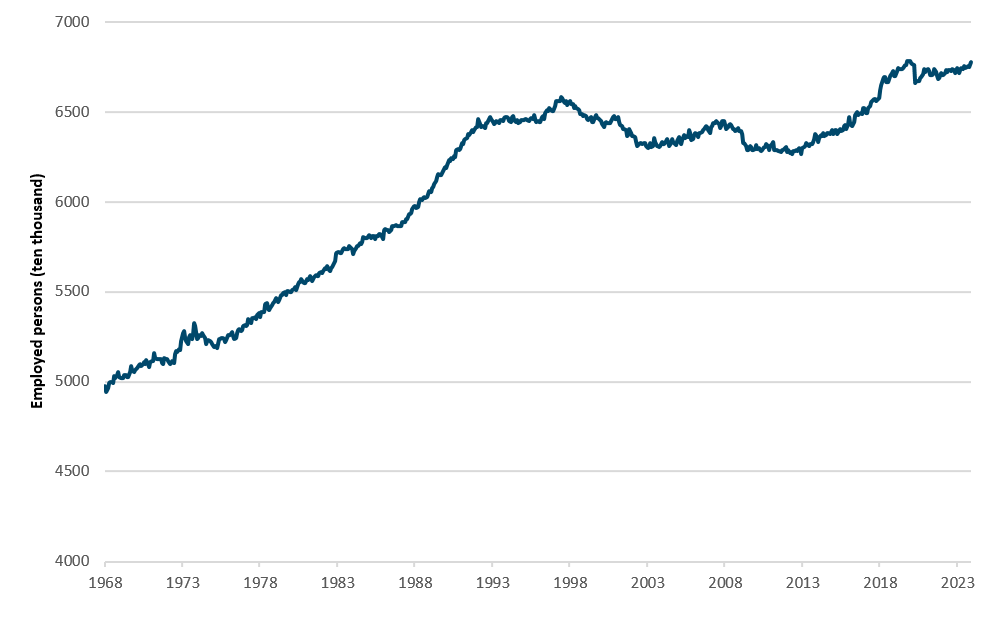

A pesar de que la población envejece y disminuye, Japón ha conseguido aumentar el número de personas empleadas en las dos últimas décadas. En parte, esto refleja los esfuerzos realizados desde "Abenomics" para aumentar la participación en el mercado laboral de las mujeres y las personas mayores. Además, ha aumentado el número de inmigrantes que trabajan, aunque el nivel global sigue siendo bajo.

Gráfico 4: Personas empleadas en Japón, (diez mil)

Fuente: Oficina de Estadística de Japón a 30 de noviembre de 2023.

Según las previsiones de la ONU, los retos demográficos se intensificarán en las próximas décadas. Además, el exitoso aumento de la tasa de actividad no podrá mantenerse indefinidamente. Aunque los efectos del envejecimiento de la población sobre la inflación no están claros, la escasez de trabajadores probablemente apoyará las inversiones en métodos de producción que ahorren en mano de obra y en la digitalización. Al mismo tiempo, sin embargo, estos vientos demográficos en contra mantendrán a la economía en una senda de crecimiento menos dinámica.

1.3 Aumentar la inflación "casera"

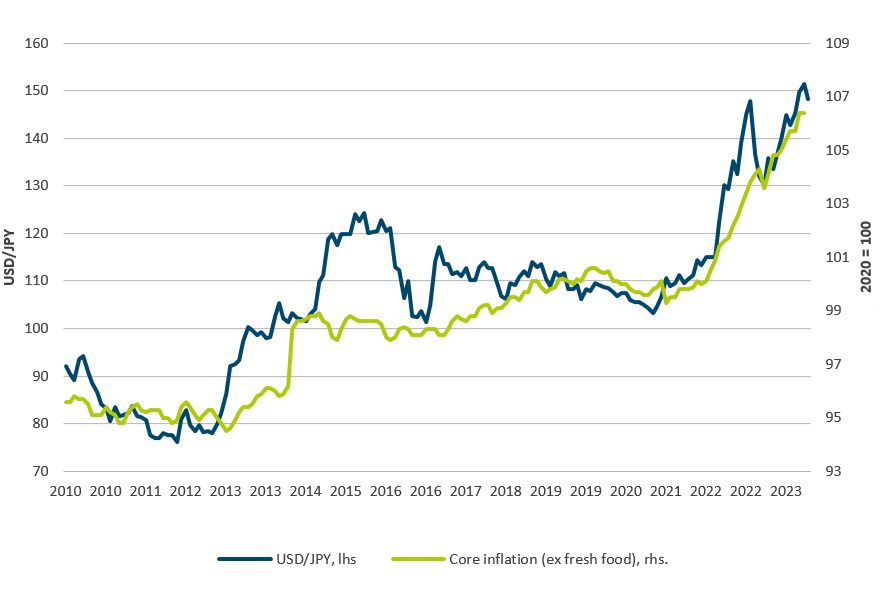

Recientemente, sin embargo, han vuelto a surgir brotes verdes al reacelerarse la inflación y el crecimiento nominal (véase el Gráfico 1). La chispa inicial probablemente vino de fuera. El giro internacional de los tipos de interés - mientras Japón mantenía su política monetaria extremadamente expansiva - provocó una depreciación del yen de más del 20% desde el inicio del ciclo de endurecimiento (véase el gráfico 5).

Gráfico 5: La depreciación del yen ha impulsado la inflación

Fuente: Banco de Japón, Haver Analytics a 12 de noviembre de 2023.

Fuente: Banco de Japón, Haver Analytics a 12 de noviembre de 2023.

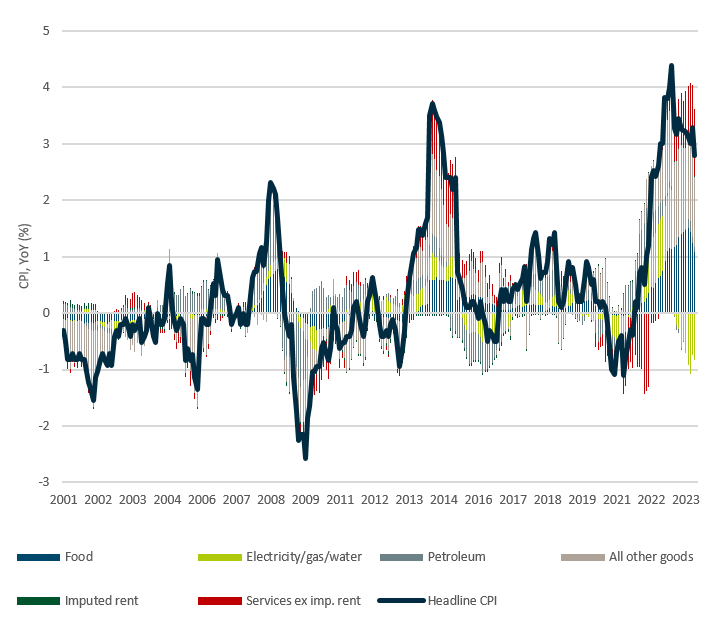

El repunte de la inflación provocado por el aumento de los costes externos se ha extendido a muchos ámbitos nacionales. Actualmente, el 83% de los artículos de la cesta del índice de precios al consumo están subiendo, aproximadamente la proporción más alta desde el inicio de la serie cronológica en 2001. Las encuestas también apuntan a una mejora en el comportamiento de las empresas a la hora de fijar los precios. A medida que cambian las expectativas de los hogares y las empresas sobre el aumento de los salarios y los precios, hay posibilidades reales de que la inflación vuelva al sistema japonés, aunque la dinámica de los precios se modere hacia el 2%.

Gráfico 6: La inflación de los precios de los servicios generada internamente toma el relevo, a/a (%)

Fuente: Banco de Japón, Haver Analytics a 28 de diciembre de 2023

2/ Superar las décadas perdidas

2.1 Mejora de la competitividad global...

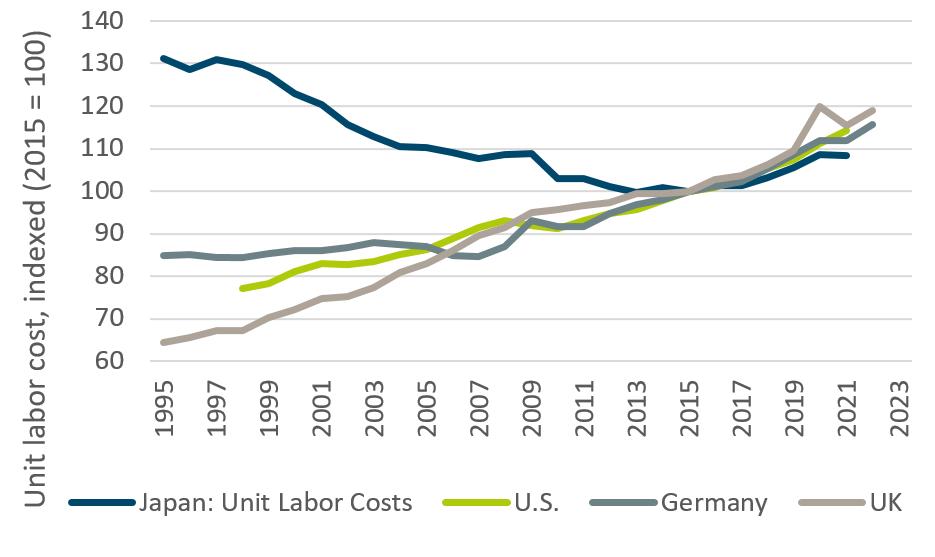

Una herencia de la época de bonanza anterior al estallido de la burbuja de los precios de los activos fue que los costes laborales unitarios de Japón superaban considerablemente a los de sus homólogos de los mercados desarrollados. Hasta cierto punto, el doloroso proceso de adaptación de las últimas décadas, caracterizado por el estancamiento de los salarios reales y el desapalancamiento del sector empresarial, fue necesario para recuperar la competitividad internacional. El coste medio de la mano de obra japonesa por unidad de producción es ahora, por primera vez en la historia moderna, más competitivo que el de Estados Unidos, Alemania y el Reino Unido (véase el gráfico 7).

Gráfico 7: Costes laborales unitarios competitivos

Fuente: OCDE, Haver Analytics a 28 de diciembre de 2023.

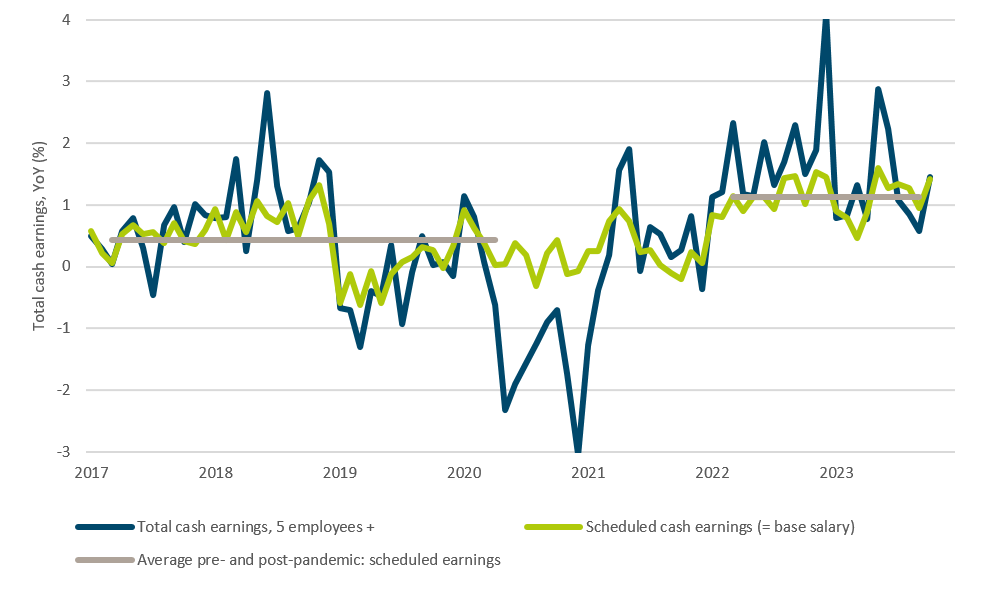

2.2 ... con implicaciones internas positivas

Las pérdidas de salarios reales descritas anteriormente han lastrado el consumo y alimentado la deflación. Ahora que estos procesos de adaptación parecen haber llegado a su fin, la mejora de la competitividad de los costes laborales ha proporcionado un telón de fondo para el crecimiento de los salarios reales. En los dos últimos años, los ingresos programados en metálico de los asalariados parecen haber avanzado hacia un nivel de equilibrio superior al 1%, como muestra el gráfico 8.

Gráfico 8: Aumento de los ingresos en efectivo de los asalariados

Fuente: Ministerio de Sanidad, Trabajo y Bienestar, Haver Analytics a 28 de diciembre de 2023.

Fuente: Ministerio de Sanidad, Trabajo y Bienestar, Haver Analytics a 28 de diciembre de 2023.

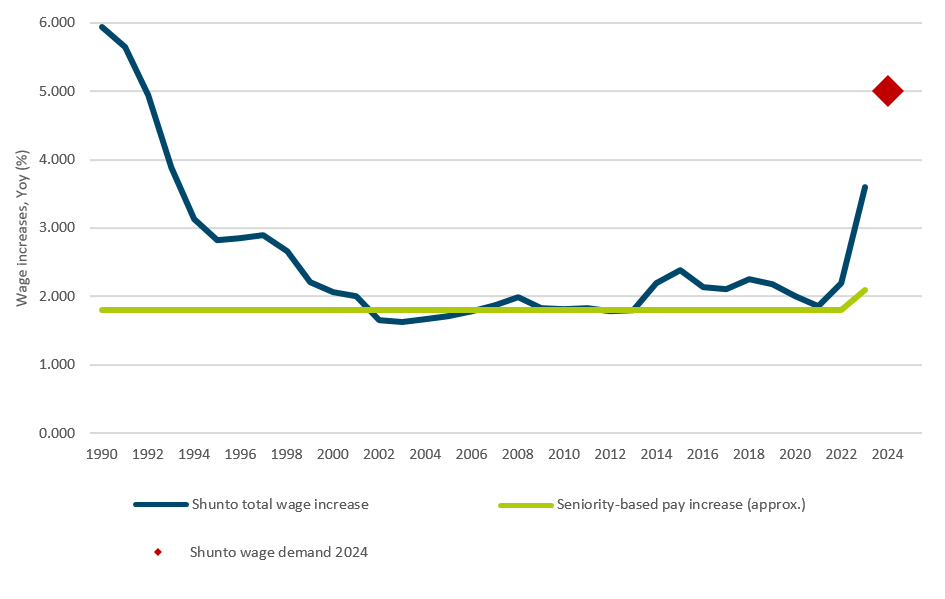

Esto aún no es suficiente para crear el círculo virtuoso de ingresos a gastos que el Banco de Japón ("BoJ") espera ansiosamente, pero es un comienzo. Más pruebas de la creciente presión salarial proceden de las negociaciones salariales anuales de Shunto. La asociación nacional de trabajadores RENGO ha anunciado que exigirá un aumento salarial total de más del 5% en las negociaciones de la primavera de 2024 (véase el gráfico 9). Aunque el aumento salarial del 3,6% del año pasado -el más alto de los últimos 30 años- no superó el nivel de inflación del 4%, lo que se tradujo en un ligero descenso de los ingresos reales, incluso un resultado más moderado de las negociaciones salariales de este año debería tener un efecto positivo en los salarios reales a medida que se ralentiza la inflación mundial.

Gráfico 9: Las negociaciones de Shunto muestran avances

Fuente: Ministerio de Sanidad, Trabajo y Bienestar, Haver Analytics a 28 de diciembre de 2023.

2.3 Las empresas se han reorganizado

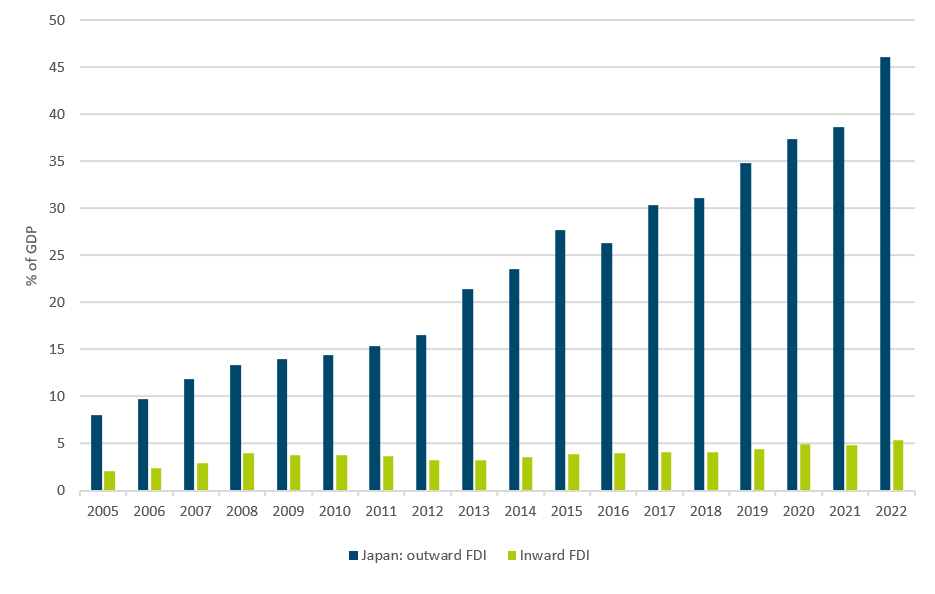

Paralelamente a los largos procesos de recorte de costes en el país, las empresas japonesas también han establecido estratégicamente instalaciones de producción en el extranjero. Las inversiones extranjeras directas (IED) impulsadas por el exterior han aumentado fuertemente en los últimos años, aunque partiendo de niveles bajos (véase el Gráfico 10).

Gráfico 10: Aumento de las inversiones directas en el extranjero

Fuente: OCDE, Haver Analytics a 12 de diciembre de 2023.

Fuente: OCDE, Haver Analytics a 12 de diciembre de 2023.

La principal motivación de estas inversiones extranjeras fue probablemente aprovechar las ventajas de los costes laborales y diversificar las cadenas de suministro. Sin embargo, es probable que estas inversiones también abran mercados de venta en mercados de destino atractivos con un crecimiento de la demanda superior al del Japón nacional. Las inversiones se centran en Asia de alto crecimiento.

2.4 Posibles motores de la reactivación económica

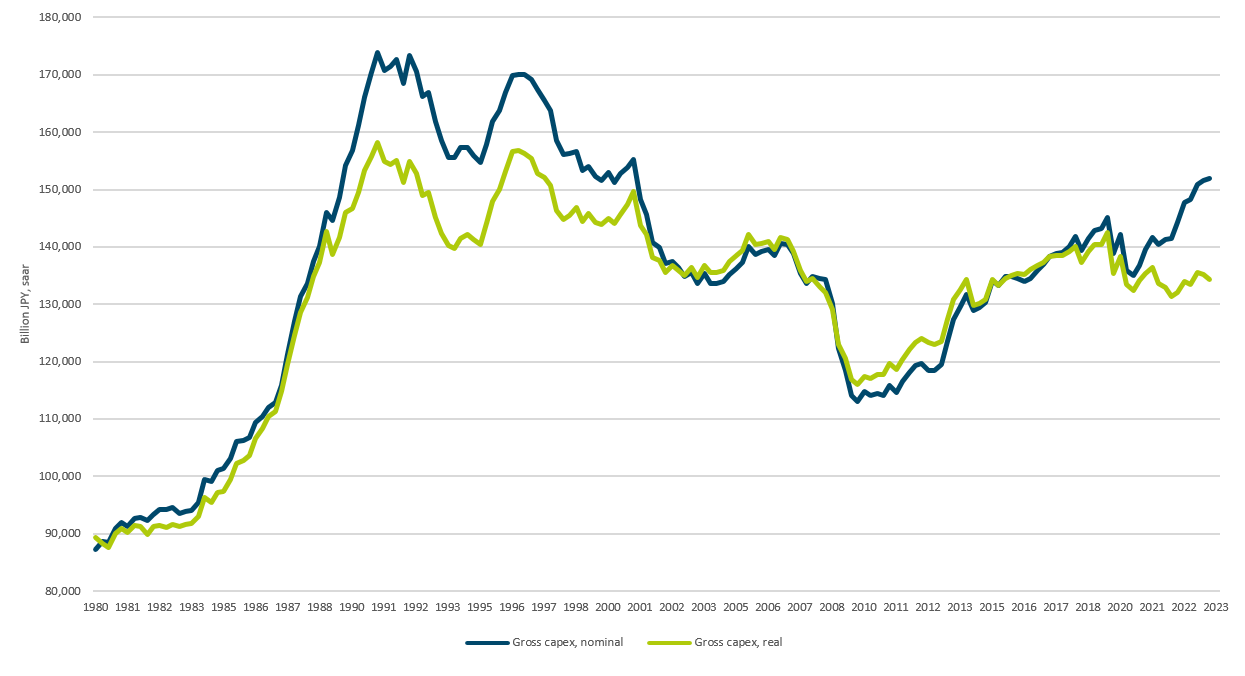

Aunque el retorno de la inflación ha impulsado el crecimiento nominal por primera vez en 30 años, la inversión interna real se ha quedado rezagada en los últimos trimestres (véase el gráfico 11).

Figura 11: La inversión interna debe acelerarse Fuente: Oficina del Gabinete de Japón, Havaer Analytics a 12 de diciembre de 2023.

Fuente: Oficina del Gabinete de Japón, Havaer Analytics a 12 de diciembre de 2023.

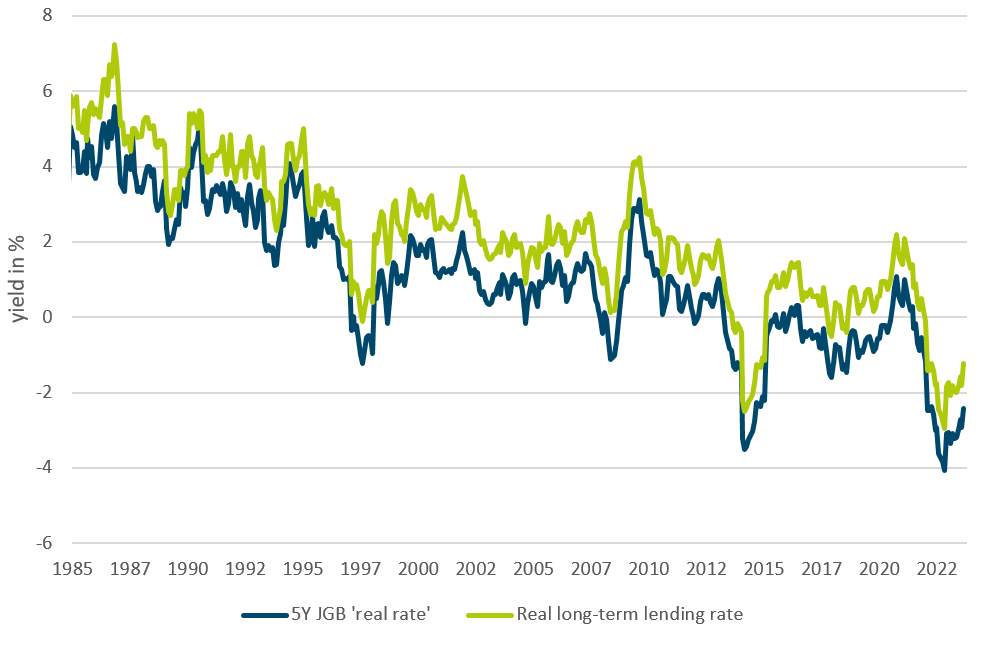

Sin embargo, además de los factores estructurales que deberían apoyar el aumento de las inversiones, la escasez de mano de obra podría hacer necesario un mayor gasto de capital para satisfacer la demanda. Cuestiones estructurales como la descarbonización necesitan financiación, y la actual combinación de una política monetaria extremadamente expansiva más unas tasas de inflación más elevadas ha dado lugar a unos tipos de interés profundamente negativos que también deberían estimular las inversiones.

Aunque es probable que el Banco de Japón ponga fin a su política de tipos de interés clave negativos en 2024, cuando esté suficientemente convencido de que el proceso reflacionista tiene un carácter más bien permanente, actuará con mucha cautela y de forma gradual. Esto implica que el entorno de tipos reales negativos, por doloroso que sea para los ahorradores, seguirá apoyando las inversiones.

Gráfico 12: Entorno favorable a las inversiones

Fuente: Ministerio del Interior y Comunicaciones, BoJ, Haver Analytics a 28 de diciembre de 2023.

El impulso positivo sostenido de los salarios reales, combinado con los aumentos necesarios de los gastos de capital, podría contribuir a mejorar lo que, por lo demás, ha sido un lento crecimiento de la productividad. La expectativa del BoJ de un aumento moderado de la tasa de crecimiento potencial, actualmente estimada en torno al 0,5%, parece plausible.

2.5 Posicionamiento estratégico en el comercio internacional

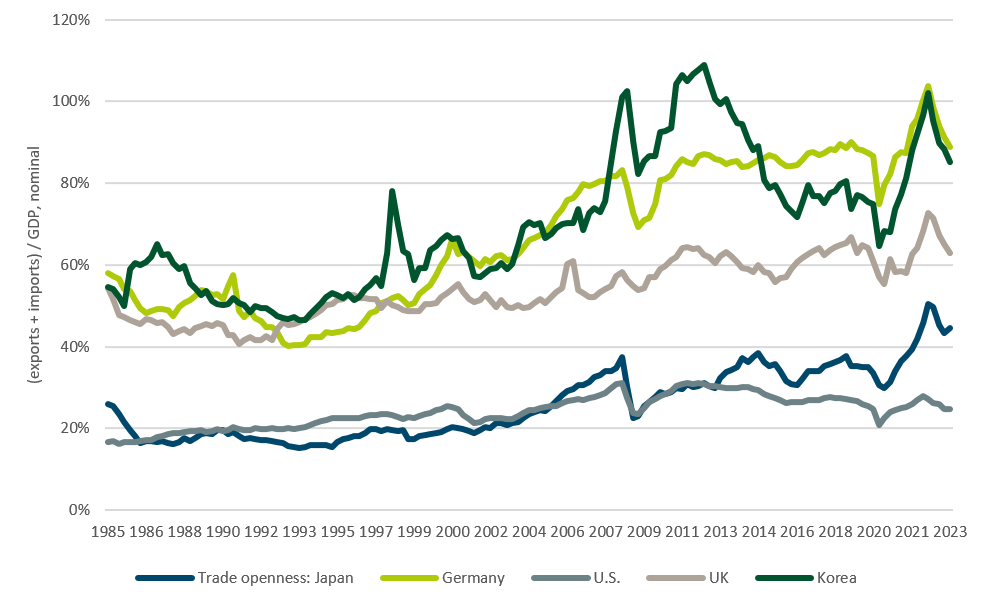

En una época de guerras comerciales mundiales y de retroceso de la globalización, Japón ha optado por integrarse aún más profundamente en el comercio internacional. Japón no sólo se ha posicionado bien en la región asiática a través de las actividades de IED. También ha decidido adherirse sistemáticamente a los principales acuerdos comerciales de los últimos años.

Entre los más importantes se encuentra el CTPP (Acuerdo Integral y Progresivo de Asociación Transpacífico), el sucesor del TPP, del que Estados Unidos se retiró bajo la presidencia de Trump. Además, Japón también se unió al RCEP (Regional Comprehensive Economic Partnership), que se centra en el comercio asiático e incluye a China. Ambos acuerdos comerciales conducen a la reducción de las barreras no arancelarias y arancelarias y deberían fomentar el comercio regional y una integración más profunda, especialmente en la región de Asia-Pacífico. Esto demuestra que Japón se ha decidido en contra de la compartimentación internacional y confía en sus empresas para hacer frente a la competencia mundial. La actual apertura comercial de Japón ofrece comparativamente un mayor margen de crecimiento (véase el gráfico 13), esperamos que los efectos se hagan visibles a más largo plazo.

Gráfico 13: Apertura comercial

Fuente: Bancos centrales respectivos, Haver Analyticsa 12 de diciembre de 2023.

2.6 Política de los bancos centrales

Tras siete años de control de la curva de rendimientos, el Banco de Japón ha comenzado a reintroducir la flexibilidad en torno a los rendimientos de los bonos del Tesoro japonés, permitiendo una mayor determinación del mercado en cuanto al valor razonable de los tipos de interés a medio y largo plazo. El Banco de Japón ya ha cambiado el techo vinculante del rendimiento del JGB a 10 años por una banda de referencia más laxa desde octubre de 2023. Los mercados esperan que esta sea la dirección a seguir en un contexto de presiones inflacionistas más persistentes que podrían presionar al alza los rendimientos nominales.

Gráfico 14: El tramo corto se estanca en territorio negativo

Fuente: Banco de Japón, Haver Analyticsa 28 de diciembre de 2023.

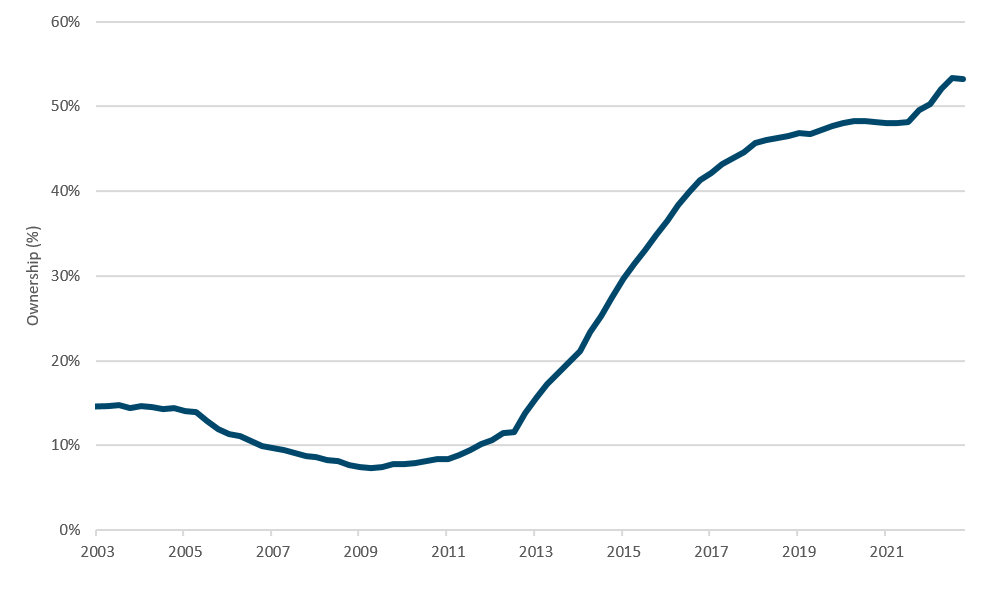

Para volver a un entorno de rendimientos del Tesoro más flexible, el Banco de Japón debe reducir gradualmente su dominio del mercado de JGB (véase el gráfico 15), donde actualmente posee más de la mitad de las tenencias actuales. Además, los elevados saldos deuda/PIB, tanto en términos absolutos como en relación con otros países, aumentan la sensibilidad del Tesoro japonés a aumentos significativos de los tipos de interés reales. Por lo tanto, la cuestión del predominio fiscal es sin duda aún más acuciante en Japón que en otros países, donde los ratios de deuda también han aumentado desde la pandemia. Esta es sin duda una razón importante para esperar que el BoJ actúe con mucha cautela en el futuro.

Gráfico 15: Propiedad del BoJ en JGB (%)

Fuente: Banco de Japón, Bloomberg Finance L.P. a 30 de septiembre de 2023.

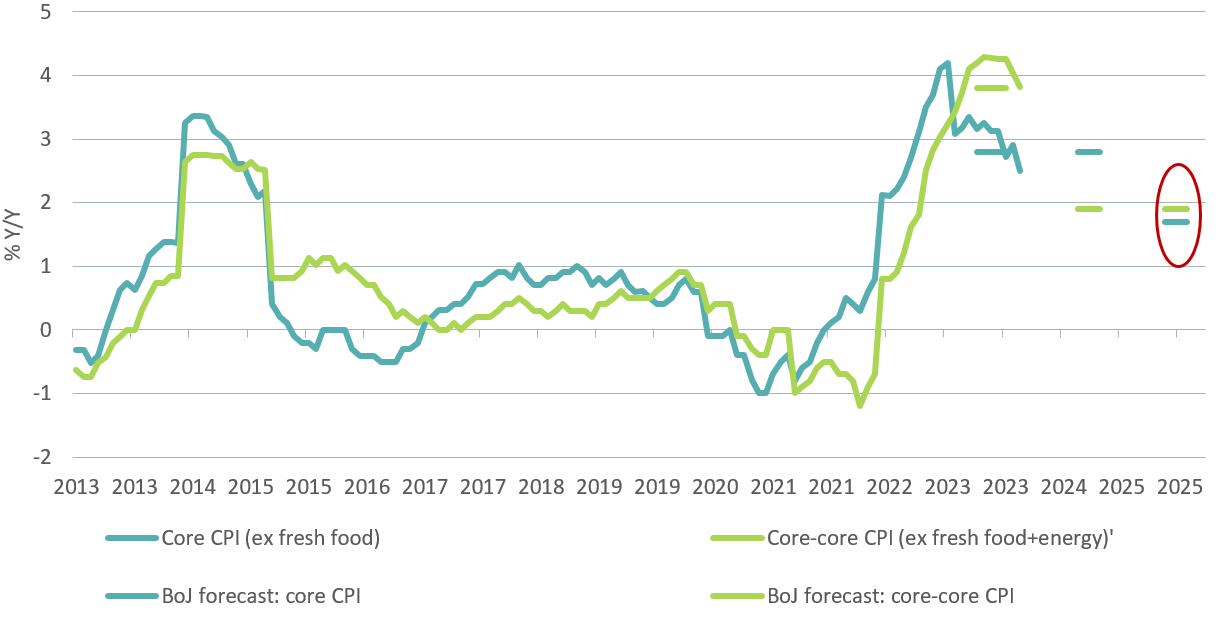

No obstante, alejarse del YCC a la luz de la evolución positiva de la economía y la reflación de los precios puede considerarse una señal ampliamente positiva para los inversores. Marca un primer paso hacia una normalización gradual y prudente de la política monetaria. Dado que la inflación se está afianzando y que parece probable que la economía se expanda por encima de su potencial de crecimiento al menos este año y el próximo, el Banco de Japón también confía cada vez más en poder alcanzar finalmente su objetivo de estabilidad de precios del 2%. Las previsiones de IPC a medio plazo del banco central se han revisado recientemente al alza (véase el gráfico 16).

Esperamos que el BoJ ponga fin a su Política de Tipos de Interés Negativos NIRP en torno a la primavera/verano de 2024. Desde una perspectiva macroeconómica, es esencial que se mantengan indicadores clave como una brecha de producción positiva, el impulso de los precios internos y una dinámica salarial al alza. Las mejoras estructurales de la economía antes mencionadas, que han tenido lugar más bien en un segundo plano y son de naturaleza a largo plazo, pueden sin duda flanquear la tan esperada senda de salida de la deflación.

Gráfico 16: Previsiones de inflación del Banco de Japón: mayor convicción

Fuente: Banco de Japón, Haver Analytics a 28 de diciembre de 2023.

3 / Mejorar el rendimiento para el accionista

3.1 Desglose de las perspectivas de rentabilidad estratégica

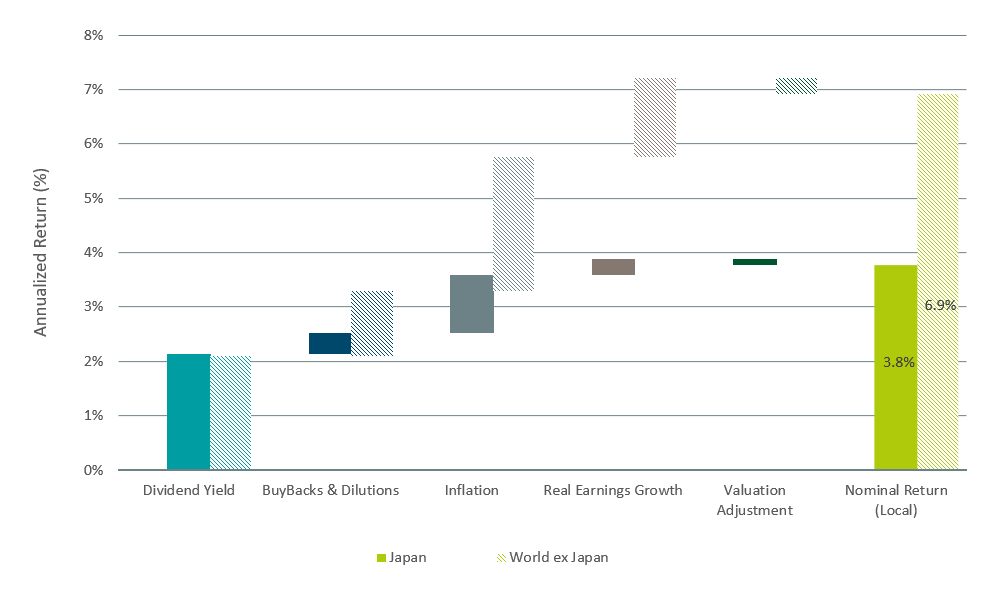

Al evaluar las ponderaciones estratégicas de los activos en los mercados de renta variable, Japón parece notablemente bajo en comparación con otros mercados de renta variable. Principalmente, los menores niveles de inflación potencial y de crecimiento de los beneficios reales (derivados del crecimiento económico) limitan los factores que contribuyen a las perspectivas de rentabilidad nominal a 10 años (véase el Gráfico 17).

Gráfico 17: Comparación de las previsiones de rentabilidad hipotética anualizada a 10 años de MSCI Japan y MSCI World-ex Japan

Fuente: DWS Investments UK Limited. Datos a 30 de septiembre de 2023.

Aunque el menor potencial de crecimiento de los beneficios es una realidad inevitable en Japón dadas las actuales tendencias demográficas, las posibles presiones reflacionistas podrían ayudar a estimular el crecimiento de los beneficios reales por encima de los niveles actuales. Sin embargo, para salvar esta brecha en los rendimientos potenciales entre la renta variable japonesa y otros mercados de renta variable regionales, las empresas japonesas deben ser más amigables con los accionistas para despertar un apetito inversor extranjero más estructural. Ya se han promulgado varias medidas de reforma en un esfuerzo por mejorar la rentabilidad y justificar valoraciones estructurales más altas.

3.2 Medidas de reforma empresarial

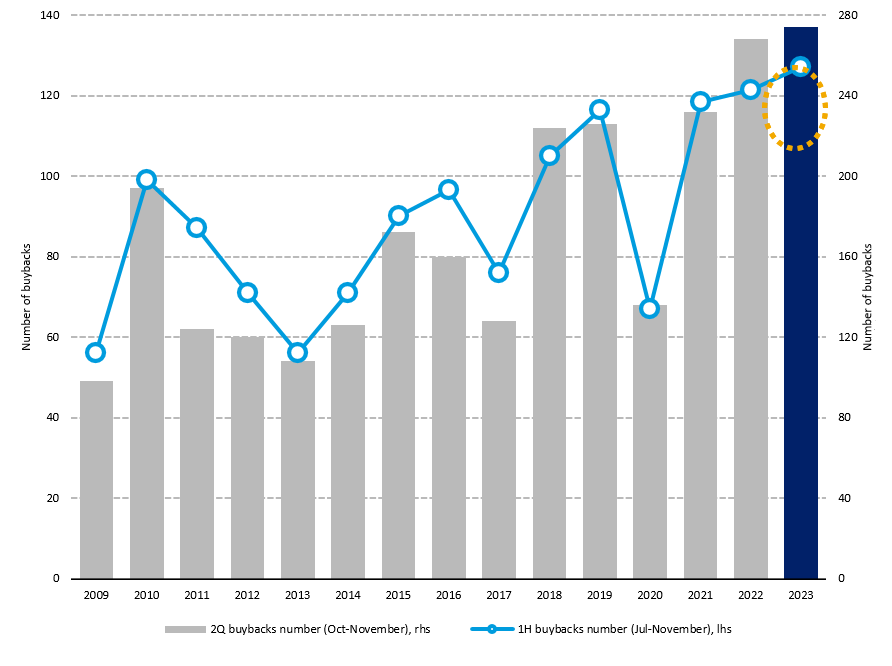

Desde las medidas de reforma iniciales de "Abenomics" en 2013, se ha presionado a las empresas japonesas para que aumenten su valor para los accionistas a través de una serie de medidas de reforma corporativa. Comenzando en 2013 con la ratificación del Código de Administración de Japón, que estableció un marco para "promover el crecimiento sostenible de las empresas a través de la inversión y el diálogo", se ha presionado a las empresas para que devuelvan capital a los accionistas en un esfuerzo por mejorar la rentabilidad en efectivo. A lo largo de la última década, hemos observado que las recompras de acciones en Japón han ido aumentando gradualmente, hasta alcanzar cifras récord en 2023 (véase el gráfico 18).

Gráfico 18: Número acumulado de recompras del TOPIX (octubre-noviembre, julio-noviembre)

Nota: Las recompras de acciones se agregan de julio a noviembre y de octubre a noviembre de cada ejercicio fiscal.

Fuente: BofA Global Research, QUICK a 15 de noviembre de 2023.

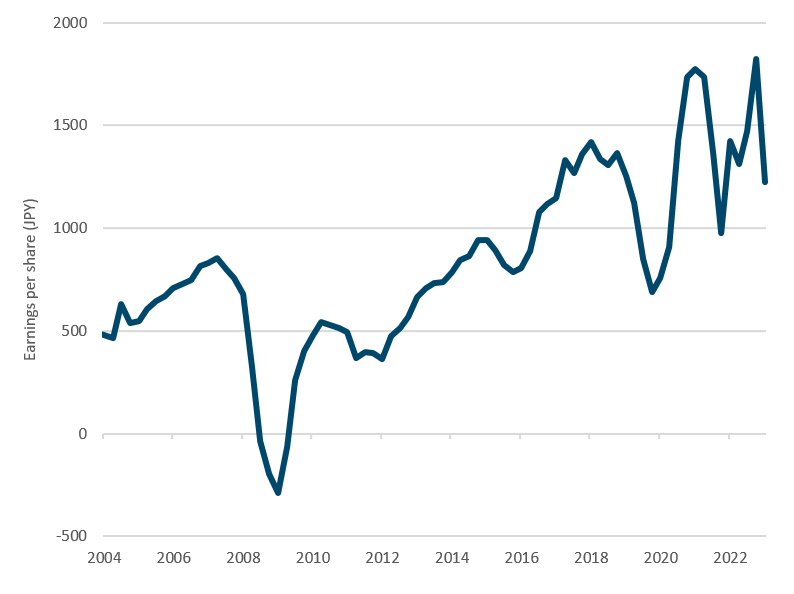

Esta mejora de la eficiencia del capital, junto con la fuerte exposición de los ingresos extranjeros, ha creado un impulso positivo de los beneficios para el mercado de valores de Japón desde 2013. El gráfico 19 muestra los beneficios por acción del Nikkei 225 en los últimos 12 meses desde 2004.

Gráfico 19: Beneficios por acción del Nikkei 225 (TTM)

Fuente: Bloomberg Finance L.P.a 31 de diciembre de 2023.

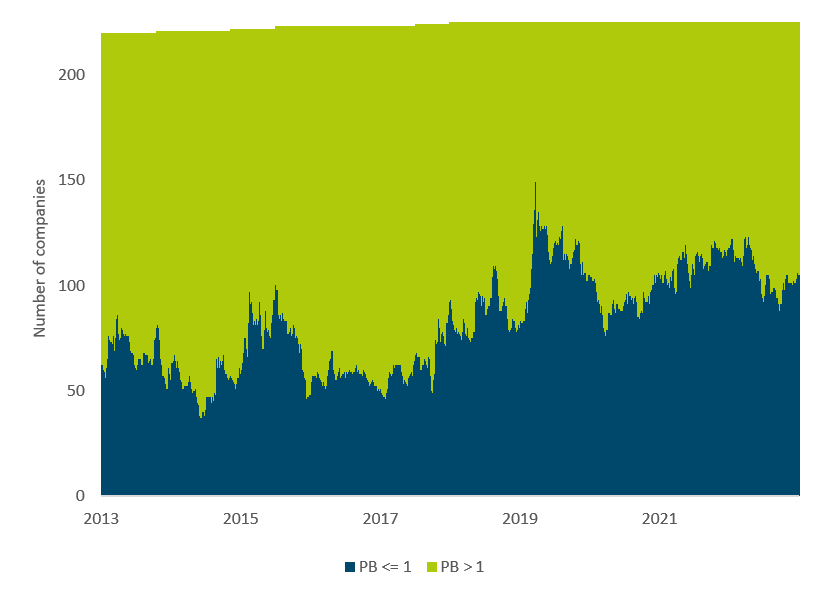

En los últimos años, la presión del Gobierno japonés y de la Bolsa de Tokio ("TSE") se ha centrado en las empresas que han realizado valoraciones pobres, y se ha pedido a las empresas que cotizan con una relación precio/valor contable (P/B) inferior a 1[5] (donde un P/B de 1 se considera el valor de liquidación de la empresa) que planifiquen y anuncien medidas para mejorar las valoraciones de sus negocios mediante el aumento de la compatibilidad con los accionistas. Hasta este punto, las valoraciones del Nikkei 225 siguen siendo bastante pobres, con casi el 45% del índice cotizando por debajo de 1x P/B (véase la figura 20).

Figura 20: Proporción del Nikkei 225 que cotiza por debajo de 1x P/B (%)

Fuente: Bloomberg Finance L.P. a 31 de diciembre de 2023.

Dado que parece que han vuelto las presiones inflacionistas, la transmisión de una economía reflacionista a la capacidad de fijación de precios de las empresas puede proporcionar un viento de cola estructural a las empresas japonesas. Aunque las necesarias subidas de precios de bienes y servicios se han topado hasta ahora con un sentimiento negativo de los consumidores, un cambio de mentalidad hacia la aceptación de un aumento gradual de los precios junto con un crecimiento salarial más favorable puede proporcionar la base necesaria para que las empresas japonesas mejoren su crecimiento de los beneficios.