- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Update »

- Investment Traffic Lights Mayo 2024

- Abril fue testigo de un desempeño decepcionante en los mercados de acciones y bonos, el peor desde el otoño pasado.

- La persistente inflación de EE.UU, las expectativas reducidas de recortes de tasas por parte de la Fed, las tensiones geopolíticas y las elevadas valoraciones de acciones, consecuencia del rally previo, son los principales factores responsables de esta situación.

- Prevemos que los mercados de acciones seguirán siendo volátiles y mantenemos nuestra preferencia por invertir en Europa. Hemos ajustado algunas señales tácticas en el mercado de renta fija, pero mantenemos una postura positiva hacia los bonos del Tesoro estadounidense a corto plazo.

10 minutos para leer

1 / Perspectivas de mercado

1.1 Geopolítica, recortes de tasas retrasados e informes trimestrales ligeramente positivos: los mercados se vuelven negativos

Abril fue otro mes de montaña rusa en términos de clima, mercados y política, y el peor para acciones y bonos[1] en seis meses. El mes comenzó con una escalada del conflicto en Oriente Medio, cuando Irán e Israel entraron en confrontación directa[2]. Esto inicialmente aumentó aún más el nivel de riesgo geopolítico global. Pero afortunadamente la confrontación se contuvo, tranquilizando los temores del mercado.

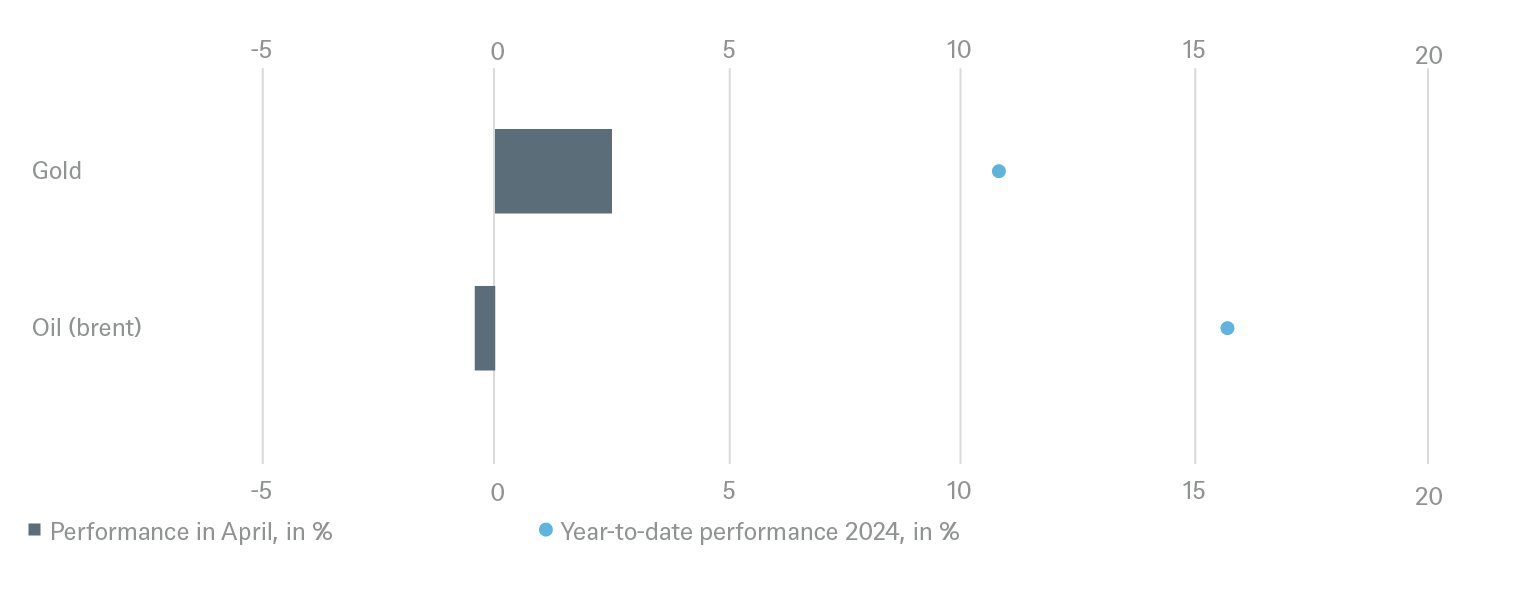

Un acontecimiento positivo fue que los demócratas y republicanos pudieron llegar a un compromiso y el Congreso de EE. UU. finalmente aprobó el paquete de ayuda a Ucrania (así como los fondos para Israel). El petróleo y el oro son dos activos que normalmente sirven como indicadores de los temores geopolíticos. El precio del petróleo se mantuvo elevado hasta mediados de abril antes de caer muy por debajo de los 85 dólares por barril a principios de mayo. El oro se comportó de manera similar, superando los USD 2400/oz en un momento, un récord, antes de retroceder ligeramente. Sin embargo, la fortaleza del oro (un aumento del 13% desde el 1 de marzo) podría considerarse ligeramente sorprendente dado que los rendimientos reales de los bonos del Tesoro de EE.UU. a 10 años[3] han aumentado medio punto porcentual desde principios de año, aumentando el costo de oportunidad de mantener oro. Los temores reiniciados de inflación, la fuerte compra de China (tanto por parte del banco central como de los inversores minoristas) y posiblemente los temores sobre los niveles de deuda pública en constante aumento, no solo en EE.UU., son los factores clave.

Además de la geopolítica, la inflación siguió siendo el principal impulsor de los mercados en abril. Hubo nuevas señales de que la alta inflación podría persistir, especialmente en EE.UU., y esto está empujando los pronósticos de recorte de tasas de la FED. Ahora, solo se pronostica un recorte completo para fin de año por los mercados de opciones, en comparación con los cinco o seis recortes a principios de este año. La temporada de informes del 1T24, por otro lado, ha tendido a ser favorable para los mercados de valores, ya que las cifras parecen en general ligeramente mejores de lo esperado hasta ahora. Y, sin embargo, la mayoría de los índices bursátiles perdieron terreno en abril. Su rally desde noviembre había sido fuerte y los había vuelto muy caros y vulnerables. Los rendimientos de los bonos más altos aumentan automáticamente las valoraciones de las acciones al reducir la Prima de Riesgo de Capital[4].

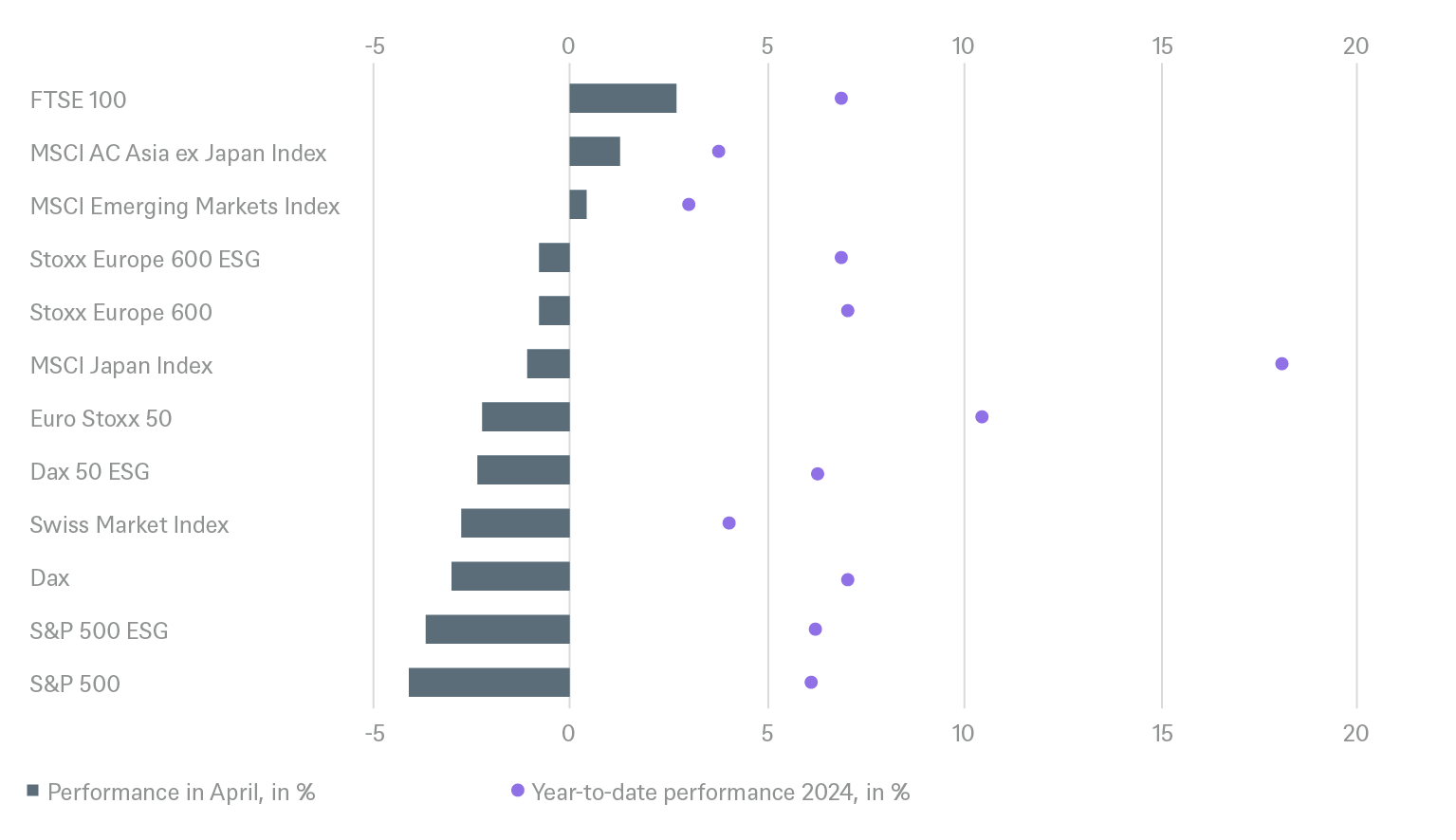

1.2 MSCI World cae un 4% y la mayoría de los índices de bonos en territorio negativo

El improbable par de regiones de renta variable que desafiaron la tendencia negativa y terminaron abril en territorio positivo fueron el Reino Unido y China. Creemos que este último se benefició de una combinación de la valoración relativa históricamente baja de las acciones chinas en comparación con las acciones estadounidenses, así como de la estabilización de las cifras macro y de los paquetes de reformas y ayuda en curso por parte del gobierno. En cuanto a los mercados globales, el sector tecnológico tuvo el peor desempeño (-5,5% de rendimiento total), a pesar de las sólidas cifras trimestrales; la fuerza del rally anterior de las acciones tecnológicas y el aumento de los rendimientos de los bonos demostraron ser una combinación tóxica. En consecuencia, los mercados estadounidenses, especialmente el Nasdaq (-4,4%), se encontraban entre los de peor desempeño, mientras que Europa resistió relativamente bien (el Stoxx 600 bajó solo un 0,8%). Los índices de pequeña y mediana capitalización no sueñen favorecer los rendimientos más altos de los bonos tuvieron otro mes malo, con el índice de Stoxx Small Cap perdiendo un 1,3% y el Russell 2000 hasta un 7%.

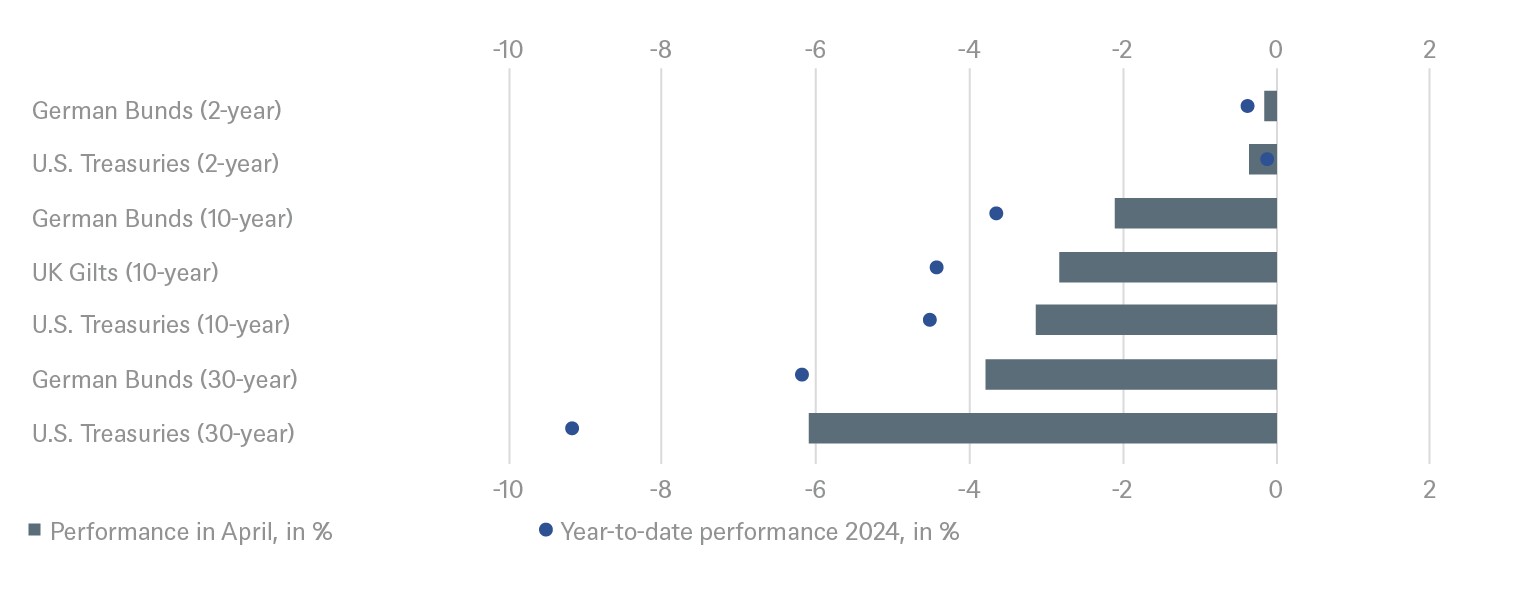

Los bonos continuaron su mala racha este año. Los rendimientos de los bonos del Tesoro de EE.UU. a dos años superaron el 5% y a 10 años superaron el 4,6% por primera vez desde noviembre, ya que a los mercados no les gustó la resistencia de la inflación estadounidense; el IPC subyacente de marzo alcanzó el 0,4% intermensual (m/m). El índice de bonos del Tesoro a 10 años bajó un 3,3%. Como era de esperar, el aumento de los rendimientos de los bonos estadounidenses también influyó en los rendimientos y en las expectativas de recortes de tasas de los bancos centrales en otros mercados. Para el Banco Central Europeo (BCE), los mercados ahora valoran los recortes en 0,68 puntos básicos (pb), frente a los 0,89 pb de principios de mes. Y, sin embargo, el BCE sigue insistiendo en su intención de recortar las tasas, mientras que la Reserva Federal de los EE.UU. (la Fed) ha dejado de dar un calendario. Uno de los pocos segmentos del mercado de bonos que mostró rendimientos positivos en abril fueron los bonos High Yield europeos.

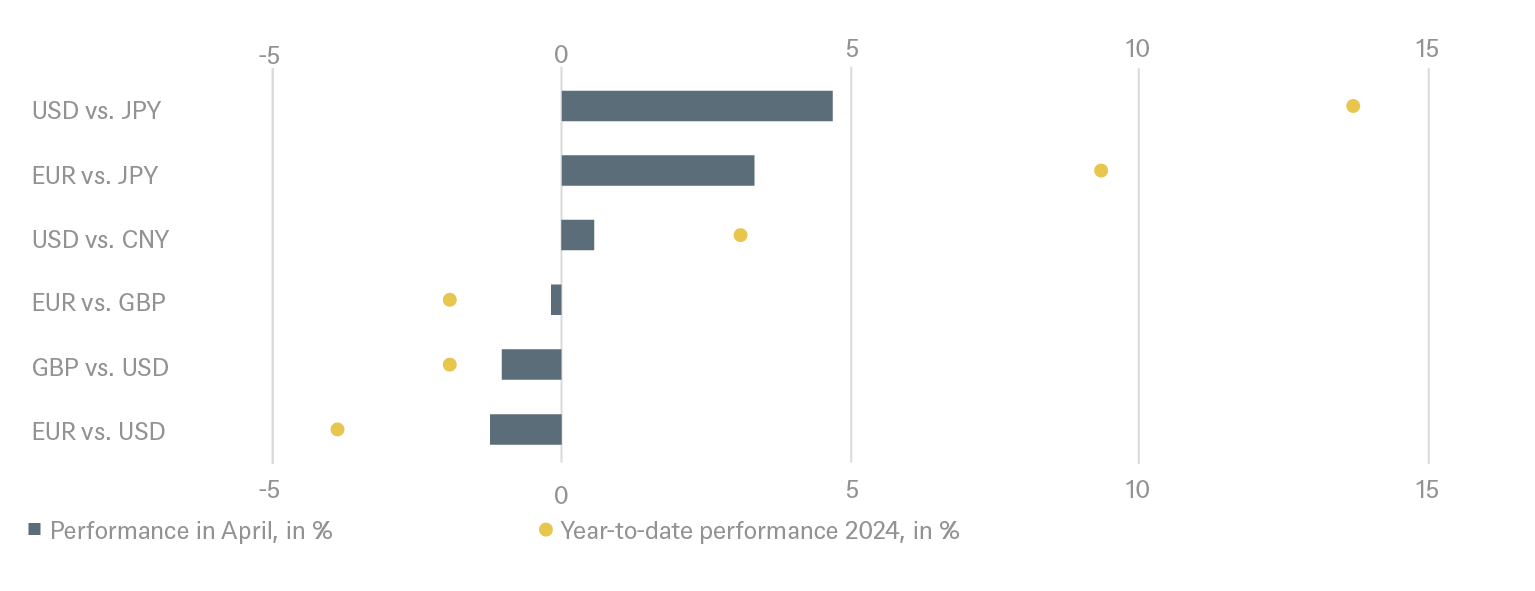

Una última palabra sobre las divisas. El dólar estadounidense se fortaleció frente a una cesta de monedas globales, ya que sirvió como refugio seguro en tiempos geopolíticos inciertos y a medida que los rendimientos de los bonos estadounidenses aumentaron nuevamente, ampliando la brecha de rendimiento con respecto a otros países. La moneda de Japón fue el centro de atención ya que el yen cayó por debajo de 160 frente al dólar. Hay fuertes indicios de que el Banco de Japón comenzó a intervenir en el mercado de divisas a finales de mes.

2 / Perspectivas y cambios

El mes de mayo siempre trae consigo un antiguo dicho: "Vende en mayo y vete, pero recuerda regresar en septiembre". Cabe mencionar que este tipo de asesoramiento de inversión podría no ser la guía más sabia para cada año en particular, incluso si la estrategia ha superado superado en rendimiento a la de comprar y mantener en promedio durante décadas pasadas. Sin embargo, una serie de factores en la actualidad podrían animar a los inversores a seguir el consejo del dicho. Muchos interrogantes cuelgan sobre los mercados: ¿Hemos alcanzado el pico de las tensiones geopolíticas o podrían empeorar? ¿Se está reactivando la inflación? ¿Son lo suficientemente sólidos los informes trimestrales como para justificar revisiones al alza de las previsiones de ganancias por acción (EPS)? ¿Seguirá recortando las tasas la Fed este año? ¿Hemos visto ya el impacto de tasas más altas? ¿En qué medida depende el sorprendentemente sólido crecimiento del producto interno bruto (PIB) de EE.UU. del gasto del gobierno? ¿Y cuándo comenzarán los mercados a ponerse nerviosos por el récord de la deuda pública mundial?

2.1 Renta Fija

Los rendimientos de los bonos parecen estar reaccionando a los temores de inflación y deuda. Los rendimientos de los bonos soberanos de los mercados desarrollados han seguido una trayectoria perfectamente ascendente este año y están cerca de sus máximos del otoño pasado. Este año no está siendo "el año de los bonos" hasta el momento. Sin embargo, no estamos renunciando a nuestras previsiones de que la Fed y el BCE controlarán la inflación lo suficiente como para iniciar el ciclo de recortes de tasas este año y comenzar a dar cierta ventaja a los bonos.

Bonos del Estado

Bonos del Tesoro de EE.UU.: Las expectativas del mercado han pasado de 6 recortes de tasas de la FED en 2024 a principios de año a 1,5 recortes ahora, porque los datos macro han sido muy sólidos en el primer trimestre y la inflación no parece estar controlada.

Algunos miembros del Comité Federal de Mercado Abierto (FOMC) tienen un sesgo agresivo y el mercado se ha movido mucho más en línea con la orientación de la Fed, retrasando sus expectativas del primer recorte de tasas hasta después del verano. Hemos pasado a una sobre ponderación positiva en los bonos del Tesoro a 10 años, mientras permanecemos en positivo en los de 2 años y neutrales en los de 30 años.

Bunds alemanes: Las autoridades del BCE han señalado claramente la posibilidad de un recorte de tasas en junio de 2024. Sin embargo, los rendimientos de los Bunds han aumentado desde principios de año, ya que las expectativas de recortes de tasas, que impulsaron el repunte en diciembre de 2023 se han retrasado. Los riesgos de eventos son bastante altos en la actualidad debido a las crecientes incertidumbres geopolíticas. Por lo tanto, tenemos menos confianza en el extremo corto de la curva y hemos rebajado la calificación de los bonos a 2 años a neutral, mientras que nos mantenemos neutrales en los bonos a 10 y 30 años.

Periferia de la UE: Hemos rebajado nuestra recomendación para Italia a 10 años a -1, ya que el diferencial con los rendimientos de los bonos se ha estrechado significativamente recientemente. La estabilidad política en Italia es buena en la actualidad y el crecimiento es modesto, aunque en línea con sus pares de la Unión Económica y Monetaria (UEM). Sin embargo, la sorprendente corrección al alza del déficit presupuestario de Italia en 2023 del 5,3% al 7,2% no ayudará a convencer a los inversores de que los políticos italianos se han vuelto más disciplinados.

Bonos Corporativos

EUR Investment Grade (IG): Volvemos a una postura neutral; el rally que comenzó en octubre está perdiendo fuerza. Los diferenciales de crédito se han ampliado en las últimas semanas debido al aumentado de la tensión en Oriente Medio y al retraso en las expectativas de recorte de tasas por parte de la Fed.

EUR High Yield (HY): Seguimos siendo tácticamente negativos. El mercado se ha vuelto más volátil principalmente debido a eventos crediticios idiosincráticos en algunos emisores más grandes. Sin embargo, el contagio ha sido limitado hasta ahora, por lo que no vemos la necesidad de ajustar nuestras suposiciones de tasas de incumplimiento (2,5-3%) para este segmento. El mercado de efectivo continúa respaldado por fuertes factores técnicos.

U.S IG: Aquí también seguimos siendo negativos, ya que el índice crediticio IG estadounidense está cotizando cerca de su punto más alto del año a pesar de que los rendimientos del Tesoro subieron entre 35 y 45 puntos básicos (pb) a lo largo de toda la curva en unas pocas semanas. Esto ilustra la fuerza de los factores técnicos, aunque los flujos de entrada han disminuido recientemente. Esta era una llamada técnica, ya que creemos que a corto plazo los bonos están sobrevalorado y, por lo tanto, son susceptibles a noticias negativas. A 12 meses, seguimos creyendo que los flujos de entrada y los rendimientos atractivos respaldarán la clase de activos.

U.S. HY: Dado que los diferenciales ya se han ampliado para HY, somos neutrales en este segmento.

Mercados emergentes (EM)

Soberano EM: Pasamos a -1 cuando los diferenciales alcanzaron su nivel más bajo en 5 años, el 11 de abril. Los mercados pueden seguir bajo presión táctica debido a las tensiones geopolíticas regionales.

Crédito asiático: Los diferenciales de crédito asiáticos han seguido estrechándose este año. Los resultados del primer trimestre de las empresas asiáticas han sido alentadoras hasta ahora. Este ha sido uno de los factores que han mejorado el sentimiento, junto con un bajo nivel de nuevas emisiones. El mercado aún espera reembolsos netos de deuda en 2024. Mantenemos el crédito asiático en +1, pero con una postura cautelosa dada la incertidumbre geopolítica.

Divisas

Los sólidos datos económicos de Estados Unidos y la retraso de las expectativas de recortes de tasas de la Fed han impulsado al dólar. Se espera que esta tendencia continúe durante algún tiempo. Sin embargo, algunos países asiáticos han mostrado su inquietud por la fortaleza del dólar y la intervención es posible. Hemos cerrado la posición corta EUR vs USD. Mejoramos el USDCNY a +1 después de los débiles datos económicos del primer trimestre para China, con exportaciones más débiles y salidas de capital. Además, las tendencias geopolíticas actuales no favorecen al CNY.

2.2 Renta variable

Después de cinco meses en los que los mercados de renta variable han subido sin interrupción, en abril se produjo una mini corrección esperada, provocada por las tensiones geopolíticas y una economía estadounidense demasiado caliente. Tras la publicación de datos de inflación más altos a los previstos, los inversores en renta variable tuvieron que posponer sus expectativas para el primer recorte de tasas de la Fed, probablemente hasta septiembre. El repunte resultante de 40 puntos básicos en el rendimiento a 10 años de EE.UU. ha estirado aún más los niveles de valoración de EE. UU. La prima de riesgo de las acciones del S&P 500 está ahora en niveles vistos por última vez a mediados y finales de la década de 1990. Las valoraciones estiradas en EE.UU junto con la creciente incertidumbre electoral, son dos argumentos poderosos que hacen que un rango de negociación para el S&P 500 de 4.700 a 5.000 hasta noviembre parezca un escenario plausible para nosotros, ligeramente por debajo de los niveles actuales.

Por otro lado, los resultados corporativos del primer trimestre argumentan hasta ahora por una visión más constructiva del mercado. Las grandes empresas tecnológicas están anunciando nuevas inversiones multimillonarias en centros de datos. Estas inversiones dan mayor credibilidad a la opinión de que la Inteligencia Artificial (IA) podría desencadenar aumentos de productividad en toda la economía. Además, hemos visto señales tempranas de que el ciclo de reducción de inventarios en las empresas industriales y químicas ha llegado a su fin. Por lo tanto, seguimos esperando un crecimiento del EPS del 4% en Europa y del 8% en EE.UU. Nuestra preferencia regional sigue siendo Europa (rendimiento superior), ya que los niveles de valoración son menos exigentes. En general, los optimistas pueden argumentar que cualquier corrección será de corta duración mientras que el panorama macroeconómico se mantenga estable y las ganancias sigan creciendo.

Mercado de EE. UU.

Como se mencionó anteriormente, la temporada de informes del 1T24 hasta ahora va bien para las empresas estadounidenses, especialmente en el sector de TI. La mayoría de los llamados Magnificent 7 han tenido buenos resultados, superando las expectativas de ganancias del mercado. Pero el repunte previo, el entorno de tasas de interés más altas durante más tiempo y los nervios electorales nos mantienen cautelosos con Estados Unidos.

Mercado Europeo

Europa sigue siendo nuestro mercado preferido, ya que los datos macroeconómicos están mejorando aún más, mientras que el mercado sigue cotizando con descuentos de valoración casi récord para EE.UU. Además, ahora se ha convertido en un consenso de mercado que el BCE recortará las tasas antes que la Fed, un buen augurio para las valoraciones.

Mercado Alemán

El mercado alemán no es muy diferente al europeo, pero está luchando contra vientos en contra adicionales, como el costoso suministro de energía y una combinación sectorial menos favorable. Somos neutrales, pero estamos atentos a mejorar el sentimiento.

Mercados Emergentes

La fortaleza del dólar y los mayores rendimientos estadounidenses no ayudan a esta región. Ha visto más salidas de fondos en abril y nuestra posición es neutral.

Los datos económicos chinos no están difundiendo optimismo y los programas de apoyo gubernamental solo bastan para estabilizar el status quo. Las valoraciones bajas no son tanto un soporte como una trampa de valor, ya que los inversores están sacando dinero de China con una estrategia de "índice de mercados emergentes globales sin China" (GEM-ex China). Preferimos la exposición a empresas de consumo y tecnología por razones estructurales. En India, el aumento del precio del petróleo no está resultando ser un obstáculo y se espera que las elecciones arrojen un resultado favorable para el mercado. India sigue siendo atractiva desde una perspectiva descendente y ahora es el segundo mercado de emergente global más grande. Sus valoraciones en general no son favorables, pero las financieras son algo mejores y es nuestra exposición preferida.

Japón

Rebajamos la calificación de Japón a mediados de marzo tácticamente debido al sólido desempeño anterior del mercado y a medida que aumenta el riesgo de eventos; cada vez es más probable que el Banco de Japón (BoJ) intervenga para respaldar la debilidad del yen.

Sectores

Los servicios de comunicación y el Consumo Discrecional siguen siendo nuestras áreas preferidas para nuevas inversiones.

Nos gustan los Servicios de Comunicación (sobreponderado), especialmente el subsector de Medios y Entretenimiento de América del Norte. Preferimos las Comunicaciones sobre TI, ya que vemos un crecimiento de EPS similar del 18-20% pero valoraciones más bajas (Relación Precio-Ganancias 2025 de 16x frente a 21x). Hemos cambiado nuestra visión sobre el subsector europeo de telecomunicaciones de "sobreponderado" a "infraponderado", ya que el poder de fijación de precios de los proveedores de servicios de telecomunicaciones está disminuyendo.

Seguimos enfocados en los semiconductores asiáticos como los principales beneficiarios de la IA y el aumento continuo en el uso de silicio en automóviles y fabricación. Nos apegamos a nuestro llamado a un desempeño superior en el software de EE.UU., que hasta ahora ha quedado rezagado respecto al desempeño general del sector.

Mantenemos la calificación "sobreponderado" de las acciones de consumo discrecional. A pesar de la caída de los salarios reales, esperamos que las fuertes tendencias de consumo se vean respaldadas por las bajas tasas de desempleo.

El sector de bienes de consumo básico (neutral) ha seguido teniendo un rendimiento inferior. Como resultado, la prima de valoración típica del sector ha desaparecido. Observamos que varias marcas que atraen a consumidores de bajos ingresos parecen estar sufriendo una demanda débil. Creemos que los niveles de valoración de las empresas de bebidas (preferimos la cerveza a los licores) son particularmente atractivos y destacamos la subindustria de productos para el hogar y personales como una oportunidad de inversión defensiva.

Los servicios públicos (neutrales) siguen siendo un área de intenso debate con fuertes ventajas y desventajas. Como subsector nos gustan las utilities reguladas.

Calificamos las finanzas globales como neutrales. Los retornos en efectivo en forma de dividendos y recompras siguen siendo un atractivo clave, especialmente para los bancos. Nos centramos en los bancos europeos y nórdicos, evitando las valoraciones artificialmente altas de algunas empresas australianas. El aprovisionamiento de deudas incobrables ha aumentado un poco desde niveles negativos, pero sigue estando bajo control en nuestro escenario económico base.

El sector inmobiliario global cotizado (neutral) está sufriendo a medida que las tasas de interés hipotecarias siguen siendo altas. Además, el flujo de noticias negativas del sector inmobiliario comercial de EE.UU. aún no se ha detenido.

El sector industrial global tiene una selección de modelos de negocio bastante diversos. Mantenemos una postura neutral debido a prima valoración de mercado del 10%. Sin embargo, los fundamentos parecen estar mejorando, con empresas expuestas a las primeras etapas del ciclo económico viendo una mejora en los pedidos y el fin a la reducción de existencias. Mantenemos nuestra sobreponderación de larga data del subsector Aeroespacial y de Defensa, pero destacamos que las acciones de defensa europeas podrían haberse encarecido demasiado.

El sector energético ha experimentado un fuerte repunte recientemente, convirtiéndose en el sector con mejor rendimiento en el año. Permanecemos neutrales. Nuestra visión es que, a pesar de una transición energética global, continuarán las inversiones en tecnología y perforación. Por lo tanto, mantenemos las sobreponderaciones en equipos y servicios de energéticos y en grandes petroleras integradas. Un alto nivel de capacidad de reserva dentro de la OPEP nos impide mejorar el sector.

Dentro de los materiales (neutros) nos gustan cuatro subsectores. Nuestro equipo sectorial ve a las minas de oro como una jugada atractiva sobre el precio más alto del oro. Hasta ahora, las inversiones en lingotes de oro han sido la mejor inversión, ya que los márgenes en las minas se han visto reducidos por los mayores costos de extracción. Nuestros analistas ven señales iniciales de que esto ha mejorado. Los gases industriales son el subsector más grande con atractivas características de crecimiento defensivo. Las existencias de productos químicos básicos deberían beneficiarse si continúan los primeros indicios vistos durante las últimas semanas, y los clientes solicitan más volumen.

Finalmente, nos mantenemos neutrales en el sector salud. Aunque la reforma sanitaria no ocupa un lugar destacado en la agenda de la campaña electoral de EE.UU., sospechamos que la atención administrada podría verse más afectada. En biotecnología, la falta de ofertas públicas iniciales (OPI) y el financiamiento secundario de capital está perjudicando a la industria y también podría comenzar a presionar a las empresas de herramientas científicas.

2.3 Alternativas

Oro

La reciente reducción de los precios del oro y la plata es coherente con las expectativas reducidas de recortes anticipados de las tasas de la Fed. La tendencia recuerda al movimiento del precio del oro en abril de 2022 y abril/mayo de 2023, cuando las expectativas de tasas del mercado también cambiaron significativamente. Esperamos que la demanda física de oro tanto de los bancos centrales y compradores individuales en Asia y en otras regiones se mantenga sólida. También esperamos que la demanda de los inversores vuelva al oro cuando haya más claridad sobre la dirección de las tasas por parte de la Fed.

Petróleo

Después de que los participantes del mercado redujeran sus expectativas sobre el riesgo geopolítico inmediato del conflicto entre Irán e Israel, la atención de los participantes del mercado volvió a las expectativas de oferta y demanda. Es poco probable que la extensión de las sanciones al sector petrolero de Irán para incluir puertos petroleros, buques y refinerías cause una interrupción significativa del suministro; el mercado espera que el impacto de la aplicación sea limitado, como ha sido el caso de las sanciones rusas. Si bien aún es pronto suponer que las tensiones geopolíticas han pasado su peor momento, parece que podríamos estar en una pausa aquí y el Brent volvió a caer desde el umbral de 90 dólares por barril varias veces en abril. Los fundamentos aún apuntan a una lenta subida.

3 / Rentabilidad histórica de los principales activos financieros

Rentabilidad total de los principales activos financieros en lo que va de año y en el mes pasado

Las rentabilidades pasadas no son un indicativo de rentabilidades futuras.

Fuentes: Bloomberg Finance L. P., DWS Investment GmbH al 30/4/24