- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Update »

- Investment Traffic Lights Febrero 2024

- Desde el punto de vista de los inversores, el mes de enero fue algo desigual; sin embargo, se mantuvo el sentimiento positivo de finales de 2023, en particular para la renta variable.

- Los buenos datos estadounidenses impulsaron aún más las expectativas de los inversores de un aterrizaje suave, lo que se refleja en unas valoraciones exigentes.

- Mientras que muchos segmentos de renta fija siguen seduciendo a los inversores con elevados rendimientos iniciales, muchos índices de renta variable ya han superado su repunte de finales de año.

10 minutos para leer

1 / Perspectivas de mercado

1.1 Los mercados siguen de fiesta

Cualquiera que pensara a finales de 2023 que los inversores pagarían su euforia de fin de año con una gran resaca a principios de 2024 se ha equivocado rápidamente. Una vez más, Estados Unidos presentó cifras mejores de lo esperado: El crecimiento económico anualizado en el cuarto trimestre subió al 3,3%, la tasa de desempleo se mantuvo en el 3,7% y la inflación se mantuvo en gran medida bajo control. Los últimos índices de gestores de compras y la confianza de los consumidores (que en enero alcanzó su nivel más alto en dos años y medio) alimentaron aún más las esperanzas de un aterrizaje suave: en otras palabras, una nueva caída de la inflación sin que la economía se ponga de rodillas. Los bancos centrales también tuvieron la amabilidad de no interrumpir la fiesta, al menos en la medida en que sus distintos representantes dieron diferentes puntos de vista sobre la inflación y los tipos a lo largo del mes, de modo que los inversores pudieron elegir los comentarios que más se ajustaban a sus puntos de vista. Las cosas se aclararon algo después de las reuniones del Banco Central Europeo (BCE) y de la Reserva Federal de Estados Unidos (la Fed). Aunque Christine Lagarde no se mostró eufórica sobre la evolución económica de Europa, señaló los aspectos positivos: El crecimiento económico de la Eurozona evitó por poco entrar en contracción en el cuarto trimestre de 2023 y la inflación se suavizó. Sin embargo, a la vista de las numerosas rondas salariales pendientes, consideró prematuro hablar de recortes de los tipos de interés. Una semana más tarde, el último día de enero, la Fed se mostró más optimista sobre los recortes de los tipos de interés a medio plazo, pero disgustó a algunos inversores, al menos por un tiempo, al descartar el recorte anticipado de los tipos por el que habían estado rezando en marzo.

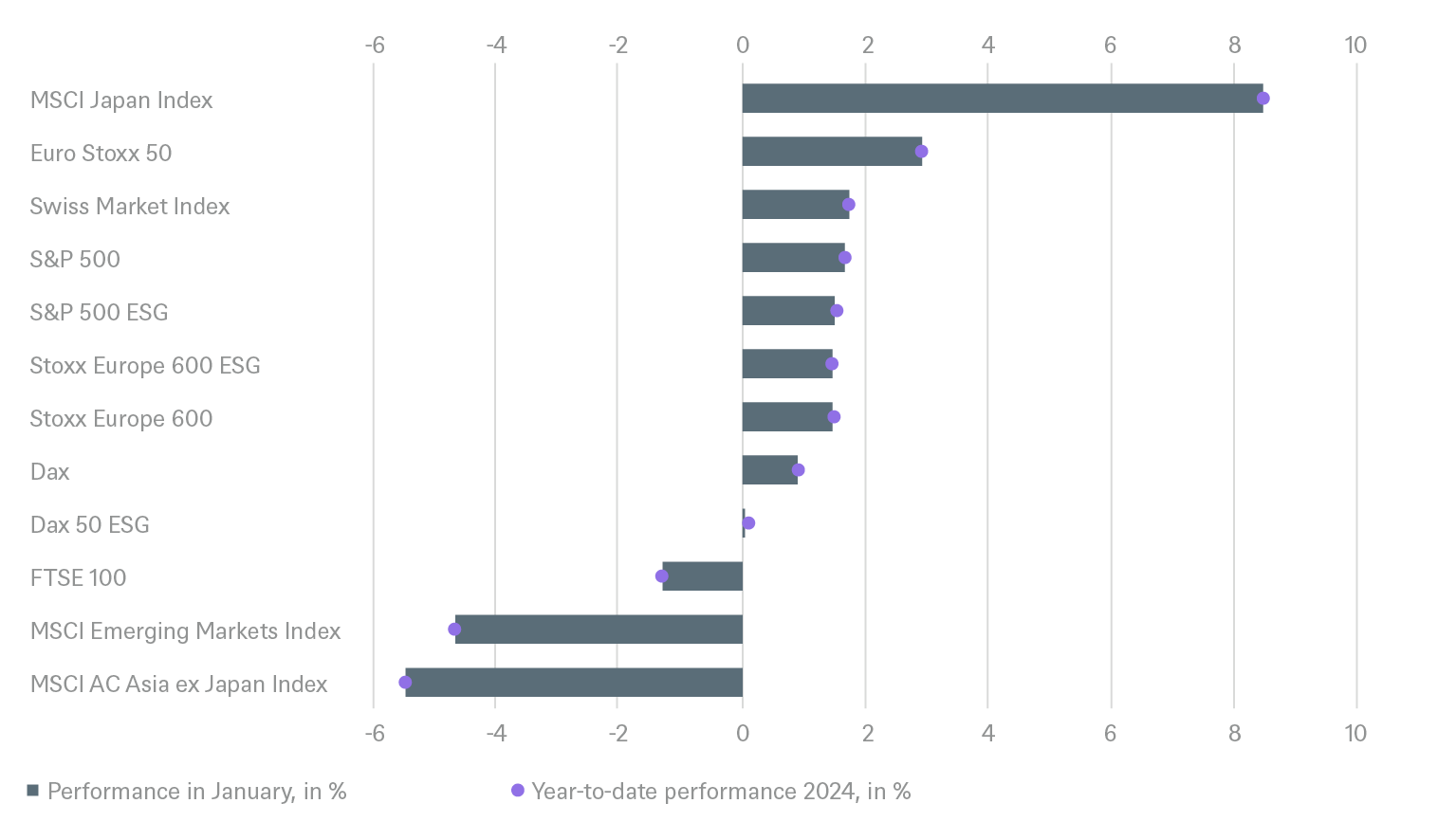

Pero los mercados siguen siendo optimistas sobre los recortes de tipos. Esperan casi seis, de 25 puntos básicos cada uno, este año en Estados Unidos y la Eurozona, mientras que nosotros esperamos tres, aunque tampoco descartaríamos ya cuatro recortes. Aunque inicialmente se produjo una reacción contraria en los rendimientos de los bonos tras su drástica caída en los dos últimos meses de 2023 -los bonos del Tesoro estadounidense a 10 años pasaron del 3,8% a casi el 4,2% en su punto máximo-, volvieron a situarse muy por debajo de la marca del 4% a finales de enero, a pesar de la "decepción" de la Fed. La renta variable, por su parte, no ha dejado de subir. En EE.UU., en un primer momento se vió impulsada de nuevo por los grandes valores tecnológicos, mientras que las pequeñas capitalizaciones (Russell 2000) cayeron. Hacia finales de mes, sin embargo, ni siquiera las buenas cifras trimestrales de los valores tecnológicos bastaron para satisfacer las elevadas expectativas, con lo que el S&P 500 y el Nasdaq perdieron parte de sus ganancias y terminaron enero con una subida inferior al 2%. Sin embargo, incluso la repetición de ese avance será todo menos fácil en los próximos meses, y esperamos una intensa negociación lateral. Los mercados también podrían verse cada vez más influidos por la campaña electoral estadounidense, aunque creemos que es demasiado pronto para hacer previsiones fiables. En cualquier caso, es probable que sólo una clara victoria de uno de los dos partidos (es decir, el control de la Casa Blanca y del Congreso) provoque cambios políticos relevantes para el mercado.

1.2 Los mercados asiáticos divergen; el High Yield se comporta con fuerza

Aunque fue EE.UU. quien obtuvo mejores cifras, los mercados bursátiles europeos ganaron la carrera de enero con una subida del 3% frente al 1,7% del S&P 500 (con todas estas cifras sobre una base de rentabilidad total). En Asia las discrepancias fueron mucho más extremas: el MSCI Japan se disparó un 8,5%, mientras que el MSCI China continuó su caída de tres años con un descenso de alrededor del 10%. Otras noticias negativas, no sólo del sector inmobiliario, aumentaron el pesimismo, y el accionismo de Pekín (como la prohibición de las ventas en corto; la mayor dificultad para adquirir fondos extranjeros; las instrucciones a las grandes empresas estatales para que compren sus propias acciones) dio la impresión de un gobierno atemorizado.

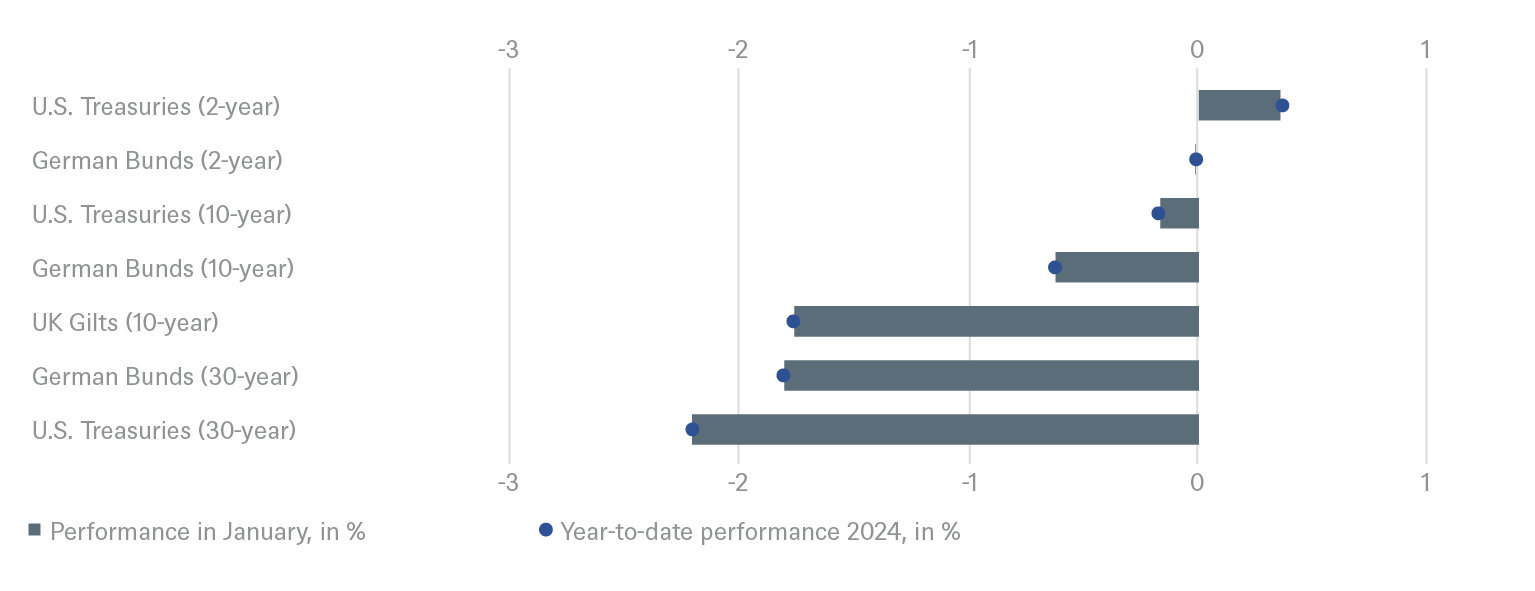

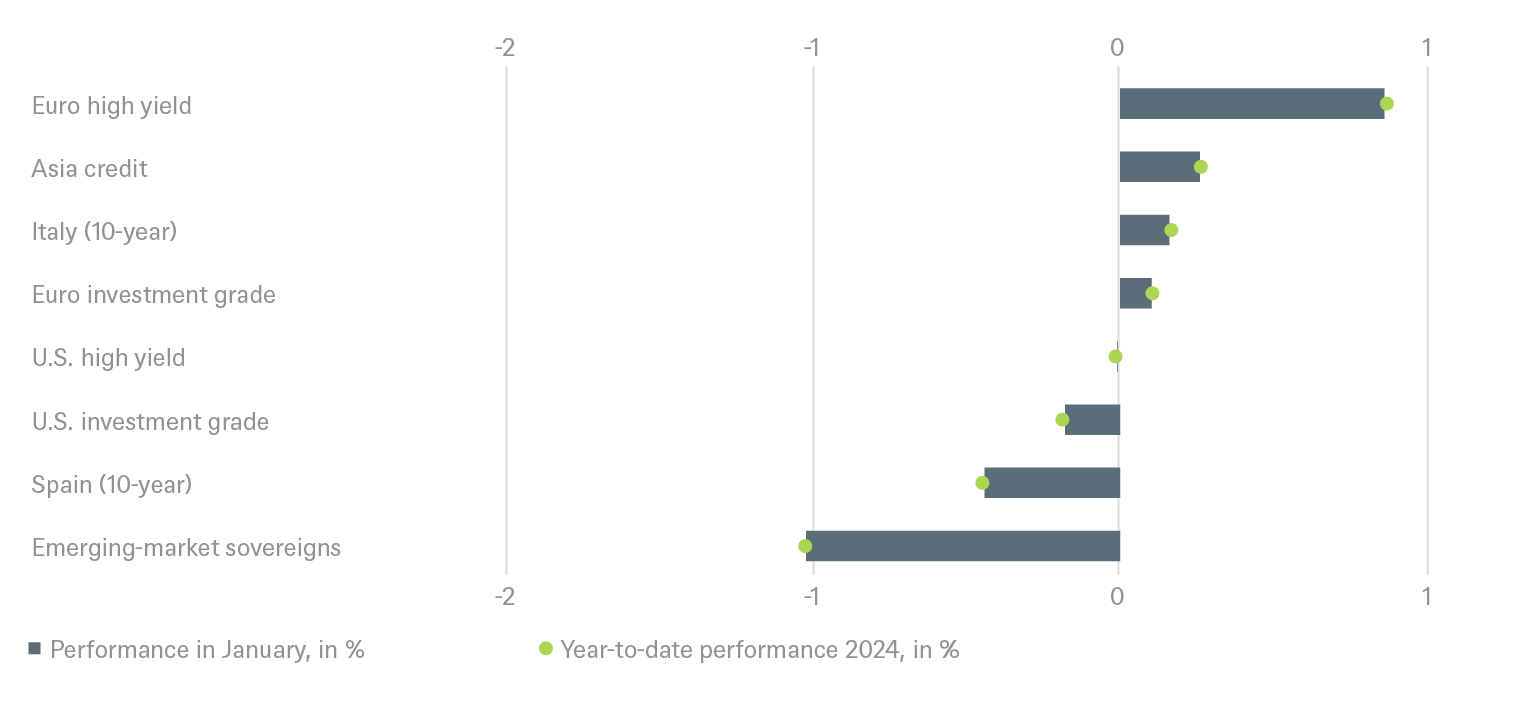

Enero fue un mes desigual para los inversores en renta fija. La deuda pública alemana a diez años perdió un 0,6% y los bonos británicos a diez años un 1,9%, mientras que los bonos europeos de alto rendimiento ganaron un 0,5%, lo que demuestra que el apetito de los inversores por el riesgo en este segmento apenas se ha resentido. En el segmento de grado de inversión, tanto en EE.UU. como en Europa, incluso las rentabilidades cercanas al 0% hablaron en favor de la confianza de los inversores, ya que ambas regiones tuvieron que digerir una cantidad récord de emisiones de bonos.

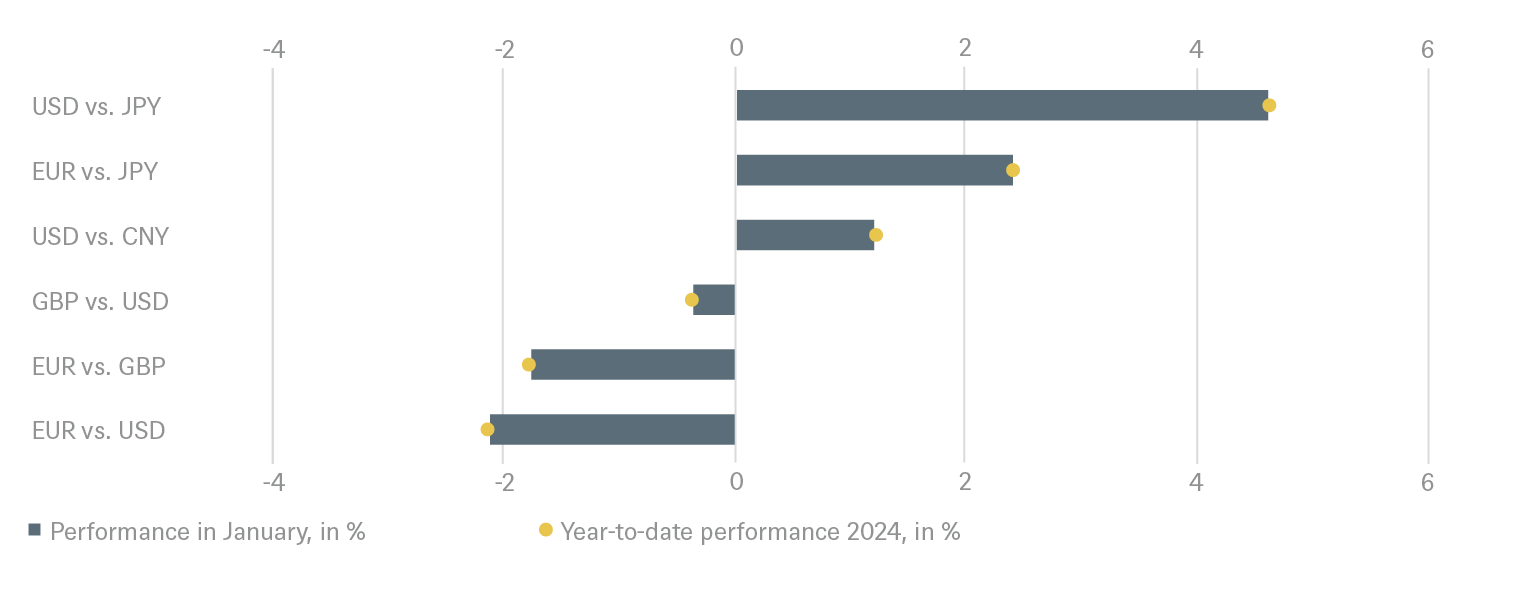

En divisas, lo que más destacó fue la fortaleza del dólar y la debilidad del yen: en combinación, esto supuso que el yen se depreciara frente al dólar casi un 4%.

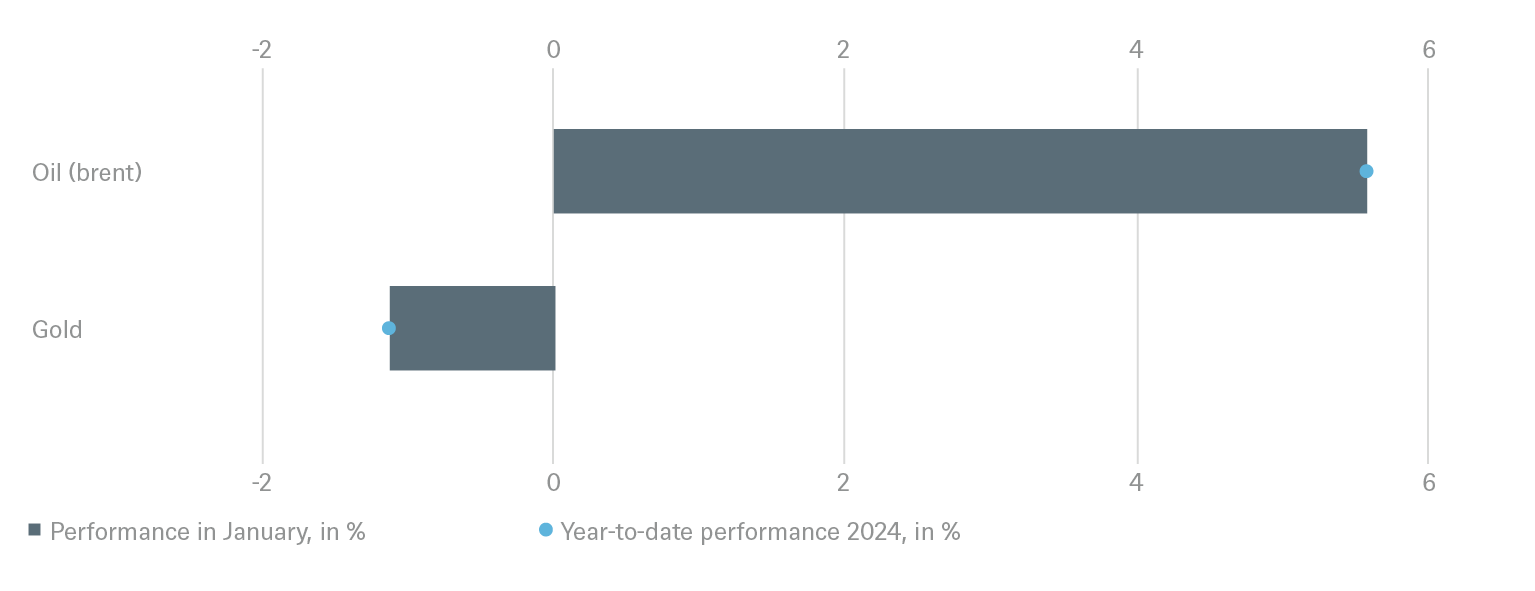

También resultaron interesantes otro par de activos: el oro y el petróleo. El primero no pudo mantenerse a pesar de las nuevas tensiones geopolíticas importantes y perdió alrededor de un 1% de su valor, en línea con el ligero aumento de los rendimientos de los bonos, mientras que el crudo Brent subió un 6% en enero. Una posible razón es la tensión en Oriente Medio, donde los ataques de los rebeldes Hutíes en el Mar Rojo provocaron nuevos disturbios. Los fletes de los contenedores casi se triplicaron entre principios de diciembre y el 25 de enero. Algunos economistas ya temen que esto repercuta en la inflación, pero nosotros creemos que la inflación seguirá cediendo lentamente.

2/ Perspectivas y cambios

Es difícil no asombrarse ante el optimismo con el que los mercados están haciendo subir los precios de los activos. Sin embargo, es fácil comprender en qué se basa este optimismo: la aparente resistencia de la economía estadounidense, una vez más. Como un alumno revoltoso que ahora se ha calmado, la inflación parece comportarse ahora por sí misma, de modo que la Reserva Federal puede empezar a pensar en suavizar su estricta política monetaria. Y el daño causado por esa política al crecimiento es aparentemente pequeño: lo peor a lo que parece enfrentarse la economía estadounidense es un pequeño bache en el segundo trimestre, no una caída más profunda. Por lo tanto, hay poca amenaza para el crecimiento previsto de los beneficios de las empresas que cotizan en bolsa o para la parte más arriesgada del mercado de bonos corporativos. E incluso aquellos que aún temen un 2024 débil, podrían verse tentados a mirar a través de este periodo e invertir basándose en el crecimiento esperado de los beneficios en 2025.

Nosotros, sin embargo, mantenemos una dosis de escepticismo. Lograr un aterrizaje suave evitando un nuevo repunte de la inflación podría ser posible, pero no es el único escenario probable. Dados los diversos riesgos, entre ellos los geopolíticos, preferimos ahora no aumentar nuestros niveles objetivo para la renta variable y los rendimientos de los tipos de interés, lo que significa que nuestro potencial de rentabilidad esperado ha descendido a puntos porcentuales de un solo dígito.

2.1 Renta fija

Los rendimientos de la deuda pública cayeron rápidamente en los dos últimos meses de 2023, pero han repuntado algo en enero, para volver a caer a finales de mes como reacción a los comentarios de Lagarde y Powell tras la reunión. No creemos que un recorte de tipos más o menos, un mes antes o después, vaya a suponer una gran diferencia en la trayectoria económica de EE.UU., pero para los mercados se trata de fuertes impulsores a corto plazo. Y es probable que los impulsores a corto plazo sean el tema principal de 2024, ya que los bancos centrales no van de farol cuando dicen que dependen de los datos.

Bonos del Estado

Bonos del Tesoro estadounidense: A pesar de las opiniones opuestas en el seno del FOMC y de que los mercados reevalúan constantemente sus expectativas de recortes de tipos para el 1S24, la expectativa generalizada es que las subidas de la Fed han terminado y los rendimientos a corto plazo se dirigen a la baja. Seguimos siendo positivos con los bonos del Tesoro a 2 años y neutrales con los bonos del Tesoro a 10 y 30 años.

Bunds alemanes: También hay opiniones encontradas en el consejo del BCE, pero seguimos sin esperar recortes de tipos antes de junio de 2024, entre otras cosas porque esperamos que el BCE quiera más visibilidad sobre la evolución salarial en la zona euro, con muchos sectores negociando actualmente nuevos acuerdos salariales. Volvemos a ser neutrales en los Bunds a 2 y 10 años, y nos mantenemos neutrales en los Bunds a 30 años.

Bonos corporativos

Europa: Seguimos siendo positivos con respecto al grado de inversión (IG), donde ni siquiera la emisión récord está disuadiendo a los inversores. Nos gustan especialmente los híbridos corporativos. Hemos rebajado la calificación de los bonos de alto rendimiento (HY) a negativa, ya que el fuerte repunte ha hecho que las valoraciones sean mucho menos atractivas. Muchos créditos BB y de alta calificación B simple cotizan muy ajustados a pesar de que se enfrentan a riesgos cíclicos. La valoración actual ofrece, en nuestra opinión, un perfil de riesgo/rentabilidad desfavorable tras la última revalorización. Además, esperamos nuevos vientos en contra para los fundamentales corporativos, especialmente en la primera mitad del año, ya que una parte importante de la reciente presión deflacionista es la debilidad de la demanda y, por tanto, el escaso poder de fijación de precios de las empresas.

Estados Unidos: Rebajamos la calificación de IG a negativa, ya que esperábamos que la fuerte emisión de enero lastrara los mercados tras el fuerte repunte de finales de año en 2023. Pero, de hecho, casi 200.000 millones de USD en emisiones han sido fácilmente digeridos por el mercado. Las entradas en la clase de activos, los atractivos rendimientos y la creciente convicción de que la Reserva Federal ya no va a subir más han respaldado la clase de activos y los fundamentales siguen estando en buena forma. En cuanto a HY, nos mantenemos neutrales. Los diferenciales se han estrechado por las noticias mixtas sobre inflación y la menor probabilidad de recortes de tipos a corto plazo. Los flujos de fondos han sido neutros en lo que va de año, con una actividad de flujos que refleja el cambio de sentimiento. En general, las nuevas operaciones han sido bien recibidas, con precios ajustados y asignaciones reducidas.

Mercados emergentes (ME)

Crédito en ME: El crédito asiático comenzó el año de forma bastante banal, con los diferenciales de crédito moviéndose dentro de un rango muy estrecho tras el fuerte repunte que vimos a finales del año pasado. Los inversores esperaban que el mercado primario estuviera ocupado, con rendimientos más bajos, por lo que la actividad del mercado secundario fue más bien moderada. Esperamos que las nuevas emisiones se mantengan activas hasta el Año Nuevo chino, en febrero, y que la mayoría de ellas sean de grado de inversión. Mantenemos una posición positiva sobre el crédito asiático.

Divisas

Los datos económicos de EE.UU. han cambiado al alza después de tres meses de relativa decepción. El posicionamiento del mercado es ligeramente corto con respecto al dólar estadounidense (USD), pero el panorama técnico favorece al billete verde. Tácticamente nos hemos puesto cortos en EUR frente al USD.

2.2 Renta variable

A pesar de su reciente repunte, seguimos sobreponderando la renta variable japonesa. Japón ha sido la única región del mundo que ha registrado revisiones positivas de los beneficios por acción (BPA) durante los últimos seis meses. El aumento de las estimaciones se ha visto respaldado por una economía estable, unos tipos de interés bajos y la debilidad del yen. Además, el Nikkei sigue siendo un refugio para los inversores que han renunciado a la renta variable china. Esperamos que esta tendencia continúe, ya que se espera que el Banco de Japón eleve sus tipos de interés sólo ligeramente hasta territorio positivo en abril, pero no más allá.

Mientras tanto, la renta variable china aún no nos convence, ya que las impredecibles intervenciones gubernamentales siguen empujando las valoraciones hacia niveles de un solo dígito en la relación precio/beneficios (PER). Al mismo tiempo, los inversores siguen sin estar convencidos del impacto del estímulo gubernamental en la economía china. En el resto de los mercados emergentes observamos sólidos fundamentos micro y macroeconómicos. Pero para nosotros ya parecen reflejarse en las valoraciones y nos mantenemos neutrales sobre los ME.

Tras el fuerte repunte del S&P 500 (casi un 20% desde finales de octubre), volvemos a ver riesgo a la baja basándonos en: 1) nuestros modelos de valoración; 2) las revisiones negativas de los beneficios por acción para 2024; 3) las apuestas equivocadas del mercado sobre recortes anticipados de la Reserva Federal; 4) la inflación residual, los elevados déficits y, por tanto, el persistente riesgo de mayores rendimientos del Tesoro; y 5) la incertidumbre de las elecciones estadounidenses.

Mantenemos nuestra recomendación de sobreponderar las acciones de consumo discrecional. Nuestra opinión positiva parte de la base de que el crecimiento económico será más débil en el segundo trimestre, los mercados laborales se mantendrán sólidos y las tiendas minoristas, tanto físicas como online, seguirán arrojando cifras sólidas. No obstante, observamos que las tendencias de la automoción, los artículos de lujo y las prendas de vestir son débiles y deben vigilarse de cerca.

El sector sanitario ha sido el que mejor se ha comportado en lo que va de año, con una fuerte recuperación del sector biotecnológico, impulsado por la innovación, las fusiones y adquisiciones (F&A) y el máximo de los tipos de interés. Basándose en la experiencia pasada, podría argumentarse a favor de infraponderar el sector a medida que nos adentramos en los debates de las elecciones presidenciales estadounidenses. Sin embargo, hasta ahora, la reforma sanitaria no parece ocupar un lugar destacado en la agenda ni de los republicanos ni de los demócratas, por lo que mantenemos nuestra recomendación neutral sobre el sector y vemos un posible crecimiento de los beneficios superior al 10% este año.

Por último, nos mantenemos neutrales en energía. La transición mundial para abandonar los combustibles fósiles aún no ha cobrado impulso y la demanda de petróleo y gas de los mercados emergentes sigue siendo fuerte. Sin embargo, el crecimiento de la oferta ha sido aún más fuerte, especialmente con la creciente producción estadounidense de petróleo de esquisto, que ha sorprendido a muchos. Esto se ha sumado a la presión a la baja sobre los precios de la energía (que se ha visto compensada en parte por las renovadas preocupaciones causadas por los ataques en el Mar Rojo de los Hutíes).

2.3 Alternativos

Oro

Al igual que los bonos del Tesoro estadounidense, el precio del oro está constantemente sujeto a las señales cambiantes procedentes de la Fed y de la economía estadounidense. Navegar por el panorama de los metales preciosos en 2024 requerirá una cuidadosa atención al acto de equilibrio de la Fed. Por un lado, la caída de los tipos y la relajación de la política monetaria son un buen augurio para la plata y el oro. Pero, por otro lado, la persistente inflación, la solidez del mercado laboral y la amenaza de un aterrizaje brusco podrían complicar las cosas. Cada escenario ofrece un argumento convincente a favor o en contra de los metales preciosos; la realidad es que es probable que 2024 sea un año de giros y cambios para la Fed y para los mercados en los que más influye.

Para el conjunto del año, sin embargo, seguimos siendo positivos con respecto al oro. Los posibles recortes de tipos de la Fed, una oleada de desdolarización y las fuertes compras de oro de los bancos centrales son sus principales apoyos, junto con las tensiones geopolíticas. Además, un dólar más débil, a menudo consecuencia de la relajación de la política monetaria, ha actuado históricamente como un viento de cola para el oro, impulsando su atractivo como refugio y atrayendo capitales lejos del billete verde. La depreciación del dólar, unida a los probables recortes de la Fed en la segunda mitad del año, podría impulsar al oro hacia los 2.300 USD. Nuestro objetivo a corto plazo sigue siendo 2100 USD/oz.

Petróleo

La subida temporal del precio del petróleo en enero como consecuencia de los atentados contra un carguero petrolero en el Mar Rojo y un ataque contra una base militar estadounidense en la frontera entre Siria y Jordania ha recordado a los inversores la rapidez con que una escalada de las tensiones en Oriente Próximo puede hacer subir la prima de riesgo del petróleo. Lamentablemente, no se vislumbra una desescalada geopolítica, por lo que no hay motivos para creer que el petróleo vaya a perder su prima de riesgo este año. Independientemente de cualquier perturbación grave del suministro de petróleo en el estrecho de Ormuz, creemos que el panorama mundial de la oferta y la demanda de petróleo podría desequilibrarse, ya que la economía mundial parece mejorar más rápido de lo previsto. Por lo tanto, creemos que los precios del petróleo podrían subir a corto plazo, a pesar de la fuerte oferta no procedente de la OPEP.

3 / Rentabilidad histórica de los principales activos financieros

Rentabilidad total de los principales activos financieros en lo que va de año y en el último mes

Las rentabilidades pasadas no son un indicativo de rentabilidades futuras.

Fuentes: Bloomberg Finance L.P., DWS Investment GmbH a 31/01/24