- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Update »

- Investment Traffic Lights Enero 2025

- Un año generalmente favorable para las inversiones que recibió un impulso adicional con las elecciones en EE. UU. Sin embargo, las valoraciones, especialmente en el sector tecnológico, han elevado los precios de las acciones a niveles históricamente altos.

- Por lo tanto, el mercado tiene una capacidad limitada para absorber sorpresas negativas en el año actual si se desean alcanzar resultados igualmente favorables nuevamente.

- La disminución de los tipos de interés de los bancos centrales, la solidez de los mercados laborales y el aumento de los beneficios corporativos nos permiten mirar con confianza hacia 2025.

10 minutos para leer

1 / Perspectivas de mercado

1.1 Las elecciones, los bancos centrales y la IA impulsaron los rendimientos de las inversiones en 2024

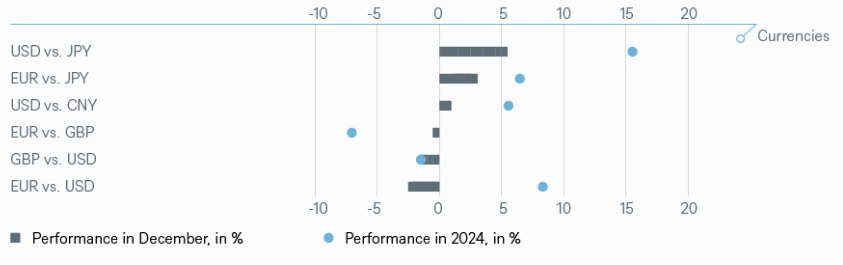

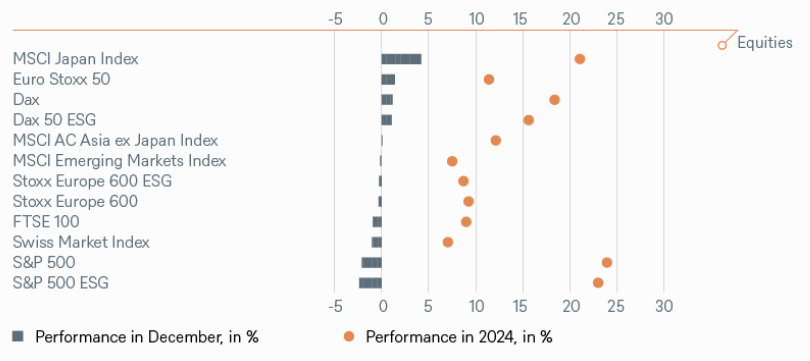

En 2024, los inversores estadounidenses se centraron principalmente en su mercado doméstico, y con razón. Las acciones estadounidenses (S&P 500 +24%) lideraron el rendimiento, impulsadas por el auge de la inteligencia artificial. Además, la elección presidencial en EE.UU. tuvo un impacto significativo en los mercados financieros globales. La reelección de Trump provocó movimientos de mercado notables. Aunque las consecuencias no fueron del todo favorables para las inversiones internacionales, el S&P 500 registró su mejor rendimiento mensual del año en noviembre, con una ganancia del 5,8% tras las elecciones. Bitcoin aumentó su valor hasta un 50%, algunas operadoras de prisiones ganaron más del 60%, y el fabricante de automóviles vinculado a Elon Musk casi duplicó su capitalización de mercado a 1.5 billones de USD. Entre los perdedores se encontraron el peso mexicano, los fabricantes de automóviles europeos y los exportadores chinos.

Fuera de EE.UU., también se celebraron elecciones importantes, y más personas que nunca antes participaron en las urnas. El descontento con los gobiernos fue generalizado: en los doce países industrializados occidentales con elecciones nacionales, los partidos en el poder fueron reemplazados, algo que no ocurría desde hace 120 años, según el Financial Times. Aunque los eventos políticos suelen tener un impacto limitado en los mercados, en algunos países, como en EE.UU., la política fue un factor determinante. En Francia, la disolución del parlamento por Emmanuel Macron en verano afectó negativamente a los bonos y acciones francesas, mientras que el primer año de gobierno del reformador radical Javier Milei en Argentina impulsó significativamente las acciones y bonos del país.

A pesar de la relevancia de la política en 2024, los principales motores de los mercados financieros fueron nuevamente los bancos centrales, el entorno económico y las ganancias corporativas. Los bancos centrales iniciaron un ciclo de recortes de tasas de interés en 2024, comenzando con Suiza en marzo, seguido por el Banco Central Europeo (BCE) en junio y la Reserva Federal de EE.UU. (la Fed) en septiembre, que recortó en 50 puntos básicos (pbs). Contrariamente a esta tendencia, el Banco de Japón (BoJ) puso fin a su era de tipos de interés negativos en marzo. Estos recortes asumieron una continua disminución de la inflación y se esperaba que fomentaran el crecimiento. Sin embargo, tanto la economía como la inflación enviaron señales mixtas durante el año, lo que provocó correcciones en el mercado. La más severa ocurrió en agosto, cuando los débiles datos económicos de EE.UU. coincidieron con un aumento de tipos en Japón y una liquidación generalizada del carry trade del yen. El Nikkei, que había superado su máximo de 1989 en primavera, perdió casi un 11% en un solo día.

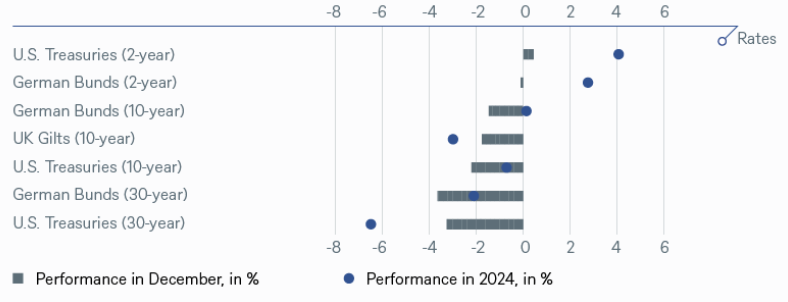

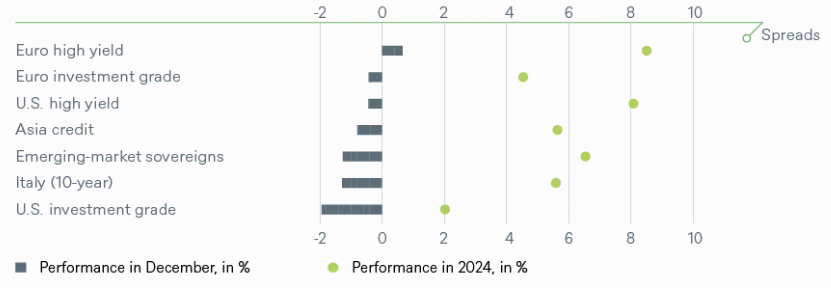

A pesar de estos contratiempos y la ausencia de un rally de fin de año (el S&P 500 cayó un 2,4% en diciembre), 2024 fue un año positivo para las inversiones en general. Con la excepción de algunas materias primas, los mercados emergentes (EM) y los bonos del Tesoro de EE.UU. a más largo plazo, la mayoría de las clases de activos registraron ganancias decentes. Estas fueron impulsadas por una economía estadounidense más fuerte de lo esperado, la caída de los tipos de interés de los bancos centrales y el crecimiento de las ganancias, especialmente entre las grandes acciones tecnológicas en EE.UU. El S&P 500 subió más del 20% por segundo año consecutivo, algo que no ocurría desde finales de la década de 1990, cuando el índice subió más del 20% durante cinco años consecutivos.

1.2 Las acciones y el oro tuvieron un buen desempeño en 2024, mientras que los bonos soberanos mostraron resultados mixtos

Aunque EE.UU. fue el epicentro de la actividad, otros mercados bursátiles también lograron resultados positivos en 2024, a pesar de las circunstancias adversas. Por ejemplo, el Dax aumentó casi un 20% a pesar de los decepcionantes datos económicos nacionales, gracias a que alrededor del 80% de las ventas de sus empresas se generan en el extranjero. Los principales índices bursátiles de China también experimentaron un crecimiento de dos dígitos en promedio, a pesar de datos económicos igualmente débiles, impulsados por la esperanza de programas de estímulo gubernamental. El Nikkei de Japón subió un 21%, aunque este aumento se reduce a menos del 9% en términos de dólares, debido a la depreciación del yen frente al dólar por cuarto año consecutivo. Sin embargo, el excepcionalismo de EE.UU. se hace evidente nuevamente al observar las principales empresas tecnológicas por separado: las llamadas "Siete Magníficas" aumentaron en dos tercios, con Nvidia, la principal compañía de semiconductores, añadiendo por sí sola 2 billones de dólares a su capitalización de mercado. La concentración del rally de acciones en 2024 también se refleja en el hecho de que solo ocho empresas contribuyeron a la mitad del rendimiento anual del índice MSCI AC World.

En el mercado de bonos, los bonos corporativos tuvieron el mejor desempeño a ambos lados del Atlántico, mientras que los bonos del Tesoro de EE.UU. a más largo plazo registraron pérdidas a medida que se redujeron las expectativas de recortes de tipos de la Fed. El hecho de que los rendimientos de los bonos estadounidenses terminaran el año más altos de lo esperado, junto con las declaraciones económicas y de política exterior de Trump, contribuyó a que el índice del dólar aumentara hasta un 7,1% durante el año. Esto ejerció una presión particular sobre las monedas de los mercados emergentes y, en cierta medida, sobre los bonos. Entre los bonos gubernamentales europeos, los bonos franceses a 10 años rindieron más que sus homólogos españoles por primera vez en la historia. Por otro lado, los rendimientos suizos a 10 años se acercaron nuevamente a la línea de cero, lo que a su vez aseguró que su diferencial sobre los bonos gubernamentales alemanes alcanzara los 210 puntos básicos, el nivel más alto hasta ahora en este milenio.

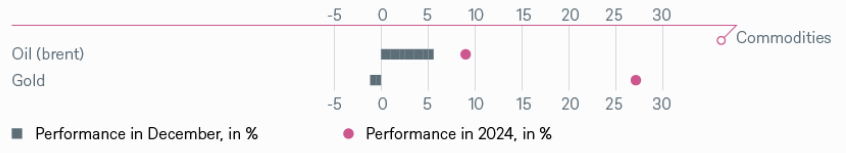

En cuanto a las materias primas, la debilidad del petróleo (Brent -3,2%) a pesar de las tensiones geopolíticas en el Medio Oriente fue notable, al igual que el mayor aumento en el precio del oro desde 2010, del 28%. En términos de euros, el metal precioso ganó un 35%.

2 / Perspectivas y cambios

El mercado perdió algo de impulso en diciembre y los primeros días de negociación del nuevo año también fueron débiles. Estos no son los únicos indicios que sugieren que sería prudente actuar con cautela en los próximos meses. Desde el mínimo intermedio en octubre de 2022, el MSCI Global ha registrado un retorno de casi el 60%, el S&P 500 más del 70% y las acciones de las "Siete Magníficas" se han triplicado. Al mismo tiempo, la última encuesta de gestores de fondos de Bank of America reveló que la posición de efectivo del 3,9% es la más baja en más de diez años y la posición sobreponderada en acciones estadounidenses y financieras es más alta que nunca. Un mes después de la elección de Trump, el sentimiento entre los gestores de fondos aumentó más bruscamente que en cualquier otro momento desde junio de 2020. Además, la compañía de investigación Factset indica que los analistas proyectan un crecimiento de ganancias del 14,8% para el S&P 500 en 2025, significativamente superior al promedio de los últimos diez años (8,0%).

Con un crecimiento proyectado del 13% (tras un modesto 4% en 2024), se anticipa que una parte significativa de este incremento provendrá de empresas ajenas a las Siete Magníficas.

2.1 Renta Fija

Anticipamos que las curvas de rendimiento se empinarán aún más en 2025, ya que los recortes de tipos de interés de los bancos centrales impactarán especialmente en los rendimientos de los bonos a dos años. Para finales de 2025, proyectamos que la tasa de los fondos federales se situará entre el 3,75% y el 4,00%, y la tasa de depósito del BCE en el 2,0%. Los bonos corporativos deberían seguir siendo atractivos en 2025 debido a su alto rendimiento actual y a una economía en general robusta. No obstante, no prevemos que los diferenciales de rendimiento se reduzcan aún más. Preferimos los bonos con calificación de grado de inversión a aquellos sin ella.

Bonos de Gobierno

Nuestros objetivos estratégicos para los próximos doce meses ya se han conseguido en gran medida en EE.UU., mientras que en Alemania aún vemos potencial a la baja para los rendimientos en el extremo corto de la curva. No hemos realizado cambios tácticos, aunque también vemos potencial a la baja en EE.UU. para los rendimientos de los bonos del Tesoro a dos años, al menos a corto plazo.

Bonos Corporativos

En el segmento de bonos corporativos, esperamos que los diferenciales sobre los bonos gubernamentales tiendan a ampliarse a ambos lados del Atlántico en 2025, especialmente en el segmento de high yield. Sin embargo, seguirán siendo atractivos debido al alto rendimiento actual. Desde un punto de vista táctico, recientemente hemos elevado los bonos europeos de alto rendimiento a neutral. A pesar de lo que consideramos una compensación modesta por los riesgos aumentados, los diferenciales podrían permanecer bajos ya que las entradas en el segmento continúan siendo fluidas. Sin embargo, esto ya está llevando a una fijación de precios muy agresiva en algunas emisiones de bonos. Creemos que el sentimiento general del mercado, bastante optimista, deja mucho espacio para una mayor volatilidad en los próximos meses.

Mercados Emergentes

Recientemente, hemos ajustado nuestra posición a -1 desde una perspectiva a corto plazo. Aunque la situación fundamental en muchos países es, en general, positiva, el impulso esperado por la caída de los tipos de interés en EE.UU. no se está materializando. Esto es especialmente evidente tras los recientes comentarios de tono agresivo del presidente de la Reserva Federal, Powell, sobre la política de tipos de interés.

Divisas

Prevemos que el dólar podría continuar apreciándose, al menos hasta la toma de posesión de Trump, incluso frente al euro y el yuan. En nuestra opinión, solo el yen debería mantenerse estable frente al dólar a corto plazo. Además, consideramos que la libra esterlina podría apreciarse frente al euro desde una perspectiva táctica.

2.2 Renta variable

La leve corrección del mercado en diciembre implica que nuestras previsiones a 12 meses vuelven a mostrar un potencial de retorno similar al que establecimos en noviembre: aproximadamente entre un 5% y un 10% en las distintas regiones. No se realizaron ajustes tácticos en diciembre.

2.3 Alternativos

Oro

Aunque seguimos anticipando un potencial alcista para el oro en 2025, esperamos que el precio del oro se mantenga dentro de un rango acotado en el corto plazo.

Petróleo

Aunque ciertas políticas de EE.UU., especialmente una probable postura mucho más estricta hacia Irán, presentan riesgos significativos al alza para los precios de la energía, mantenemos una perspectiva bajista para el crudo en 2025, anticipando un mercado con exceso de oferta. Además, la incertidumbre en torno a los aranceles comerciales podría reducir aún más la actividad industrial global, y un dólar estadounidense fuerte debería actuar como un obstáculo para las economías emergentes que continúan comprando crudo en dólares. Otro factor a considerar es que un posible fin de la guerra entre Rusia y Ucrania podría permitir aumentos incrementales en los volúmenes de petróleo y gas, contribuyendo a la reducción de los precios globales de estos recursos. Con tanta incertidumbre política de cara a 2025, es posible que el mercado experimente un comportamiento lateral durante algunas semanas mientras los inversores continúan evaluando el entorno macroeconómico.

3 / Rentabilidad histórica de los principales activos financieros

Rentabilidad total de los principales activos financieros en lo que va de año y en el mes pasado

Las rentabilidades pasadas no son un indicativo de rentabilidades futuras.

Fuentes: Bloomberg Finance L. P., DWS Investment GmbH datos a 31/12/24