- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Update »

- Investment Traffic Lights Diciembre 2023

- Gracias a un fuerte repunte de fin de año, la mayoría de los activos han arrojado rentabilidades positivas en 2023 hasta ahora, aunque con las grandes tecnológicas estadounidenses dominando todo lo demás.

- En sus últimos días de negociación del año, el mercado parece aferrado a su creencia en un escenario de aterrizaje suave.

- En general, nuestras perspectivas para los próximos doce meses son positivas, pero las elevadas valoraciones actuales sólo nos permiten esperar rentabilidades moderadas.

10 minutos para leer

1 / Perspectivas de mercado

Después de todo, el mercado ha tenido su repunte de fin de año. En retrospectiva, la debilidad de octubre resultó ser una lucrativa oportunidad de entrada para todos aquellos que se aferraron obstinadamente a su creencia de que prevalecería la típica fortaleza estacional. En las últimas jornadas bursátiles de diciembre, los mercados tendrían que darse un buen batacazo para revertir el repunte de noviembre: el MSCI World subió un 9,2%, la mayor subida desde noviembre de 2020, mes en el que los avances de la vacuna Covid provocaron la euforia. Los bonos estadounidenses registraron su mejor mes desde 1985, mientras que los bonos mundiales tuvieron su mejor mes desde 2008, con una ganancia superior al 5%. Estos movimientos reflejaron la esperanza del mercado de que la batalla contra la inflación se ha ganado en gran medida y de que los bancos centrales podrían empezar a recortar de nuevo los tipos de interés en el primer semestre de 2024.

El gran repunte ha complacido, por supuesto, a los inversores. Pero plantea problemas a los profesionales del mercado que, como es práctica habitual en el sector, preparan ahora sus previsiones para el año que viene. Ese es nuestro caso al examinar más de cerca nuestras expectativas para 2024 en este número de Investment Traffic Lights. Para la mayoría de las clases de activos, la dirección de nuestras previsiones no cambiará, pero sí lo hará el alcance del potencial de ganancias que esperamos. Sin embargo, también hay ejemplos en los que este potencial ya se ha agotado por completo.

Es el caso de nuestro mercado doméstico, Alemania. El DAX ha alcanzado un nuevo máximo histórico justo cuando los medios de comunicación internacionales volvían a preguntarse si Alemania es de nuevo el enfermo de Europa. Una sonora bofetada del Tribunal Constitucional sobre el presupuesto de 2023 pareció confirmar el escepticismo de los medios. La euforia actual de los mercados aumenta, por tanto, la posibilidad de decepciones y correcciones en las acciones alemanas a principios de 2024. Si, por ejemplo, las tasas de inflación no se deslizan a la baja de forma tan constante a partir de ahora, o los estornudos económicos se convierten en un serio resfriado, el mercado alemán parece vulnerable.

Sin embargo, antes de pasar a nuestras previsiones detalladas, echamos un breve vistazo al año 2023 desde sus últimos días.

1.2 El repunte iniciado en 2022 ha continuado, con retrocesos

La renta variable vio lo positivo en casi todo y, sin embargo, sólo unos pocos valores lideraron la subida.

En retrospectiva, el comportamiento de los mercados de renta variable en 2023 fue mucho más sencillo que el de la renta fija: se beneficiaron tanto de las buenas como de las malas noticias, siempre y cuando las malas se refirieran a la inflación y al crecimiento económico, ya que esto hace esperar que bajen los tipos de interés. En última instancia, los tipos de interés elevados han sido el mayor enemigo de la renta variable desde principios de 2022. La recuperación de los mercados de renta variable iniciada a principios de octubre de 2022 -alimentada por las esperanzas de superar definitivamente la crisis de Covid y ponerse por encima de la inflación- continuó en 2023. La crisis de los bancos regionales estadounidenses en primavera sólo frenó la recuperación a corto plazo. La provisión inmediata de liquidez y garantías por parte de la Reserva Federal y otras instituciones reanimó rápidamente los ánimos de los inversores. Lo mismo ocurrió con el entusiasmo desatado por la inteligencia artificial.

El bombo de la inteligencia artificial también hizo que los valores tecnológicos estadounidenses superaran con creces al resto del universo bursátil. Más de tres cuartas partes del aumento de la capitalización bursátil del S&P 500 pueden atribuirse a sólo siete valores. O, dicho de otro modo, mientras que el Dow Industrial y el Russell 2000 sólo ganaron porcentajes de un dígito en los once primeros meses de 2023, el Nasdaq 100 se disparó casi un 50%, a pesar de la simultánea subida de los tipos de interés, que a su vez no alcanzó su máximo hasta finales de octubre.

Evolución económica diferente

Lo que reforzó a la renta variable, y éste fue el otro tema clave de 2023, es que la economía estadounidense resistió mucho mejor de lo que se temía. La situación fue bastante diferente en China, donde la economía no se recuperó tan rápidamente como se esperaba, aunque las cifras oficiales de crecimiento para 2023 probablemente mostrarán un 5 antes del punto decimal. Pero el ambiente en el país y en sus mercados no es tan positivo, y la crisis inmobiliaria también es un factor. El índice Hang Seng ha perdido casi una sexta parte de su valor este año. Y ha perdido una cuarta parte de su valor desde 2010, mientras que el índice bursátil MSCI World ha ganado un 160 %.

Geográficamente cerca, pero en una liga diferente en términos de rendimiento, estaba el mercado japonés, que ha subido casi una cuarta parte en lo que va de año. La aparición de la inflación, tras muchos años de deflación, y el aumento de los salarios están ayudando a las empresas, que también avanzan en sus reformas. Mientras tanto, un yen extremadamente débil ha contribuido a impulsar el sector exportador. Muchos bonos del Estado japonés también han vuelto a terreno positivo en términos de rentabilidad total en los últimos compases de este año gracias a la caída de los rendimientos de los bonos (los bonos corporativos ya estaban claramente en terreno positivo).

Sólo a una clase de activos no le fue demasiado bien: las materias primas fueron las grandes perdedoras de 2023, con el Bloomberg Commodity Index bajando alrededor de un 10%. Esto pudo deberse a las subidas exageradas que se produjeron tras el inicio de la guerra en Ucrania, a la debilidad económica en China o a los vientos en contra de los tipos de interés. El oro fue la excepción, con una subida de alrededor del 10%. Las crisis geopolíticas, la más reciente en Oriente Próximo, la elevada inflación, la perspectiva de una caída de los rendimientos reales y las fuertes compras de los bancos centrales resultaron ser una mezcla provechosa para el metal amarillo.

Por último, cabe mencionar la evolución de la volatilidad de los mercados. Para la renta variable, el índice de riesgo (medido por el VIX basado en el S&P500) era tan bajo a finales de año como antes de la crisis de Covid. Para la renta fija, en cambio, sigue siendo tan alto como durante la Gran Crisis Financiera de 2008/09.

2/ Perspectivas y cambios

2.1 Renta fija

Vemos un entorno generalmente benigno, ya que prevemos recortes de tipos por parte de la Reserva Federal estadounidense (la Fed) y el Banco Central Europeo (BCE) a partir del segundo trimestre. Los datos mixtos en EE.UU. dejan intacta la esperanza de un aterrizaje suave. Es probable que los próximos meses se caractericen por el proceso de acercamiento de la Fed al final del ciclo de subidas, pero con un régimen de tipos más altos, con fluctuaciones significativas en función del régimen que coticen los mercados.

Bonos del Estado

Prevemos una normalización gradual de los tipos y un aumento de la pendiente de la curva (más pronunciado en la parte delantera), especialmente en EE.UU. En la zona euro, esperamos una menor compra por parte de los bancos centrales, pero no esperamos grandes ventas de deuda pública ni en Italia ni en España.

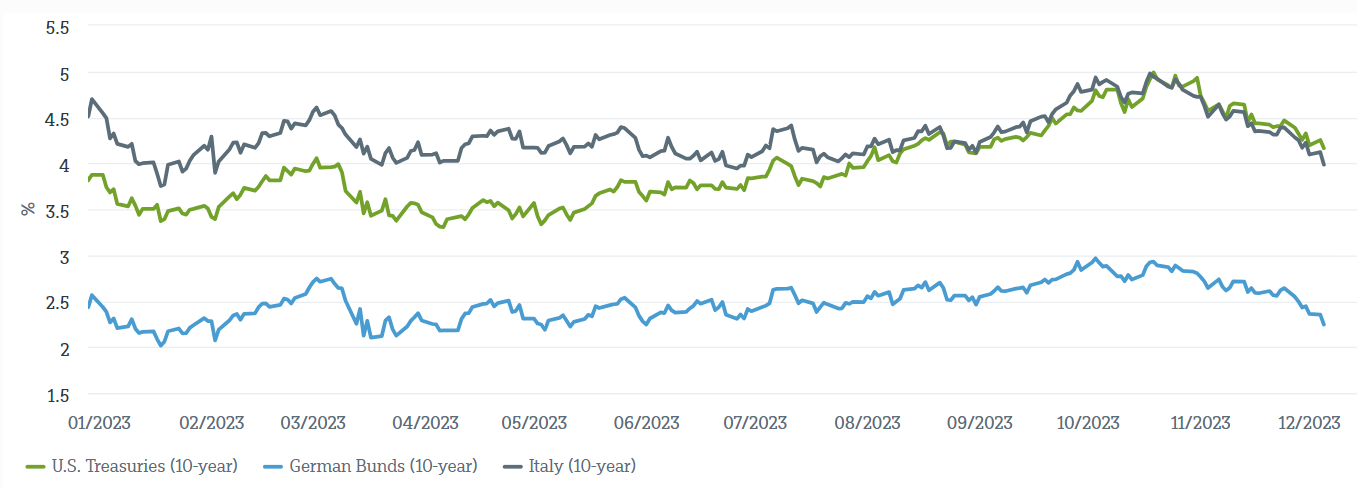

Parece que el rendimiento de la deuda pública ha tocado techo

Fuente: Bloomberg Finance L.P., DWS Investment GmbH. Datos a 6/12/23

Crédito Investment Grade

El bajo crecimiento y el retroceso de la inflación son un buen entorno para el crédito corporativo. Dado que los fundamentales de las empresas siguen siendo sólidos, vemos margen para un ajuste moderado de los diferenciales. Consideraríamos cualquier ampliación temporal de los diferenciales como una oportunidad de compra. Especialmente en EE.UU., los rendimientos totales siguen pareciéndonos atractivos a varios años vista, aunque los diferenciales con los rendimientos del Tesoro son menos atractivos.

Crédito High Yield

El volumen de nuevas emisiones se ha recuperado modestamente tanto en los bonos de alto rendimiento (HY) estadounidenses como en los europeos, ya que más emisores de HY tratan de hacer frente a los vencimientos de 2024 y 2025, a pesar del aumento de los cupones. En cuanto a los bonos HY estadounidenses, los fundamentales crediticios de la mayoría de los emisores se han mantenido favorables en 2023, pero esperamos que sean más variados, ya que la refinanciación de los vencimientos a corto plazo se ha encarecido. Esperamos que las tasas de impago aumenten del 2,3% actual al 3,25% en 2024 y somos neutrales en este segmento. En cuanto a los EUR HY, somos más positivos, ya que cotizan con diferenciales más elevados que sus homólogos estadounidenses. No obstante, esperamos que la volatilidad siga siendo elevada, ya que la tasa de impago podría aumentar hasta el 2,75% y los riesgos geopolíticos regionales podrían generar nuevos vientos en contra.

Los diferenciales de crédito apenas indican temor a una recesión real.

Fuente: Bloomberg Finance L.P., DWS Investment GmbH. Datos a 6/12/23

Fuente: Bloomberg Finance L.P., DWS Investment GmbH. Datos a 6/12/23

Mercados Emergentes

Esperamos que los diferenciales soberanos de los mercados emergentes se muevan lateralmente (en el caso base), ya que se han descontado varios riesgos. Nos gustan los emisores "IG" sólidos con valoraciones atractivas. En cuanto a las empresas de los mercados emergentes, observamos que los fundamentos crediticios en términos de apalancamiento y liquidez mejoraron significativamente tras la crisis de Covid y son los más sólidos de los últimos 10 años, lo que las sitúa muy por delante de sus homólogas mundiales.

Euro vs Dólar

Esperamos que los mercados de divisas sigan muy pendientes de la publicación de los principales datos económicos a ambos lados del Atlántico, ya que se trata de datos económicos clave, mientras que las expectativas sobre los diferenciales de rendimiento de los bonos siguen siendo determinantes para las perspectivas a corto plazo del euro frente al dólar. Las necesidades de refinanciación en EE.UU. podrían mantener la fortaleza del dólar.

2.2 Renta Variable

El caso base es un aterrizaje suave. Nuestros economistas pronostican que la Fed y el BCE han terminado con las subidas. Creemos que la inflación debería acercarse a los niveles objetivo a finales de 2025. Esto permitirá a los bancos centrales entrar en el ciclo de relajación en junio de 2024. Los efectos de los elevados tipos de los bancos centrales sobre los niveles de existencias y el mercado inmobiliario se han hecho visibles en los últimos meses. Sin embargo, algunos de los efectos sobre la economía real aún están por llegar. No obstante, se espera que la actividad se ralentice durante los dos próximos trimestres, sin provocar una recesión grave, ya que los mercados laborales siguen ajustados y, por tanto, el gasto de los consumidores debería mantenerse robusto. Subrayamos la sutil diferencia en nuestra suposición de que los bancos centrales empiezan a recortar porque "pueden recortar" (claros progresos en la lucha contra la inflación) y no porque "tengan que recortar" (para evitar una recesión inminente). Esta última motivación para recortar sería claramente negativa para los mercados de renta variable. En las últimas semanas, los inversores en renta variable han empezado a fijarse en la "luz al final del túnel", ya que las perspectivas de bajada de los tipos de los bancos centrales podrían iniciar una moderada reaceleración del PIB a partir del segundo semestre de 2024 en EE.UU. y Europa.

Creemos que el escenario macroeconómico anterior justifica una perspectiva constructiva de la renta variable, si bien reconocemos que la reciente fortaleza del mercado limita el potencial de rentabilidad adicional de la renta variable mundial. Actualmente tenemos poca convicción para afirmar una fuerte diferenciación de rentabilidad regional. La disminución de la prima de riesgo de la renta variable ha sido un factor clave para los mercados de renta variable en 2023, como reflejo de la desinflación, el desvanecimiento de los temores de recesión y la euforia de la IA.

Sin el apoyo de la valoración, la mayor parte de la rentabilidad esperada tendrá que proceder de los dividendos y del crecimiento de los beneficios. La buena noticia es que, tras 3 años de BPA plano del MSCI AC World, esperamos una reaceleración de los beneficios hacia el 8% en 2024 y años posteriores. La computación en nube, los avances en IA y la recuperación del ciclo de los semiconductores podrían respaldar un crecimiento del BPA de al menos una media de diez puntos en TI (neutral, caro), servicios de comunicación; la sanidad (neutral, a la espera de las elecciones estadounidenses) podría beneficiarse del lanzamiento de medicamentos contra la obesidad. Por lo demás, el crecimiento del BPA en línea con el PIB nominal (menos subidas de precios que en 2023, pero mejores volúmenes) son nuestras hipótesis clave. Nuestras estimaciones se sitúan aproximadamente un 3% por debajo del consenso, ya que este último podría tener que reflejar aún el lastre de los elevados tipos de interés de los bancos centrales.

"¿Cuándo y cómo posicionar las carteras de cara a la entrada en el ciclo de relajación monetaria?" debería convertirse en la decisión táctica clave de los gestores de fondos en 2024. Es probable que el reposicionamiento comience antes de la primera bajada de tipos prevista para junio de 2024. Los patrones de comportamiento de las acciones tras la publicación de las bajas cifras del IPC estadounidense de octubre podrían ser indicativos del libro de jugadas. En este sentido, los valores inmobiliarios cotizados, las pequeñas capitalizaciones, los valores "Value", Europa, la biotecnología no rentable y otros segmentos del mercado desatendidos podrían volver a la lista de compra del PM.

¿Y si nos equivocamos y sufrimos un aterrizaje brusco? Obviamente, las previsiones de beneficios caerían, y la ERP subiría arrastrando a la baja a los índices de renta variable. Afortunadamente, los rendimientos de los bonos se han normalizado desde sus mínimos de 2020. Como resultado, han recuperado parte de su capacidad tradicional para "amortiguar" las pérdidas de la renta variable en una cartera diversificada, limitando la necesidad de reducir la inversión en renta variable para los inversores pesimistas. Aunque los bonos podrían ofrecer una mejor relación riesgo-rentabilidad en 2024 que la renta variable, los inversores recordarán que en 2023 las acciones han vuelto a demostrar que ofrecen una protección superior frente a la inflación, una fuerte participación en la innovación y ofrecen exposición al crecimiento económico. Por ello, los inversores a largo plazo seguirán apostando por la renta variable en 2024 como posición básica de sus carteras, aunque aún no estén dispuestos a apostar por la luz al final del túnel.

Mercado estadounidense

El mercado estadounidense nos parece negativo. Nuestro objetivo para el índice S&P 500 en diciembre de 2024 es de 4.700. En cuanto a la valoración, esperamos que los rendimientos de los bonos estadounidenses (DWS prevé un 4,2% para el US10y) limiten el trailing-PE justo por debajo de 20x para el S&P. Para 2024, no vemos ningún apoyo adicional a la valoración por parte de una reducción adicional de la prima de riesgo de la renta variable estadounidense, puesto que ya refleja una "euforia de aterrizaje suave" e indica una limitada conciencia del riesgo por parte de los inversores.

Mercado europeo

Para Europa seguimos siendo positivos. El Stoxx se beneficia del repunte de fin de año. Somos especialmente positivos con las SMID caps europeas, empresas que están ofreciendo un sólido crecimiento del BPA. Sin embargo, es necesario que mejore el PIB mundial como detonante de nuevas ganancias.

Mercado alemán

Mantenemos una postura neutral sobre la renta variable alemana. Sobreponderamos los valores de crecimiento rentables con un atractivo potencial de crecimiento y recuperación de los beneficios y sólidos balances. Nos centramos en empresas con mayor poder de fijación de precios y características defensivas y seguimos infraexpuestos a sectores con problemas estructurales y empresas con balances débiles.

Japón

Japón sigue teniendo precios atractivos. No tenemos temores de recesión y somos positivos en cuanto a las perspectivas de inflación. El yen barato es una especie de viento de cola de las divisas, que beneficia a los beneficios. Además, la renta variable japonesa es una alternativa a la renta variable china para los inversores asiáticos.

Mercados emergentes

Somos positivos en los mercados emergentes. Nos centramos en determinados valores asiáticos de consumo y tecnología. Se espera que el repunte del ciclo de los semiconductores sea el principal motor del crecimiento de los beneficios por acción de los ME en 2024, y nos gustan los semibursátiles asiáticos. Dentro de la renta variable india, destacamos los valores bancarios como una oportunidad para participar en el crecimiento del país más poblado del mundo.

2.3 Alternativos

Bienes inmuebles

En comparación con los mercados cotizados, las tendencias de los precios suelen tardar entre 6 y 12 meses más en reflejarse plenamente en las valoraciones de las transacciones inmobiliarias. En este momento, no está claro cuándo exactamente los tipos de interés nominales "más altos durante más tiempo" podrían reflejarse plenamente en las valoraciones inmobiliarias. A pesar de cierta moderación de la demanda, los fundamentos siguen siendo sólidos, con bajas tasas de desocupación y un sólido crecimiento de los alquileres en la mayoría de los sectores y regiones. La recesión podría frenar el arrendamiento, pero la construcción también ha disminuido en un contexto de revalorización de los precios y restricción de la financiación. La "huida hacia la calidad" de los inquilinos hacia edificios eficientes desde el punto de vista energético e hídrico con buena calidad del aire favorece la renovación de oficinas, especialmente en Europa.

Derechos de emisión de carbono de la UE

Vemos el precio de los derechos de emisión de carbono de la UE en 95 euros/tonelada dentro de 12 meses. La caída de los precios del gas natural está permitiendo a las empresas europeas sustituir el carbón en la generación de electricidad, lo que reduce la demanda de derechos de emisión de la UE. Sin embargo, los responsables políticos siguen endureciendo las normas que rigen el mercado de comercio de derechos de emisión, lo que favorecerá el aumento del precio del carbono en la UE a corto y medio plazo. Además, seguimos esperando que los precios se consoliden hacia finales de año, en parte debido a un tiempo más suave de lo habitual que reducirá la demanda.

Oro

El oro repuntó después de que la Reserva Federal indicara que las subidas de tipos podrían terminar pronto y ha tenido un buen comportamiento a lo largo de 2023. Esperamos un nuevo repunte si la Fed señala posibles recortes, por lo que nos mantenemos sin cambios en 2.300 $/oz para el 4T23 y nuestra previsión a 12 meses es de 2.250 $/oz. La prima de riesgo geopolítico ha compensado los vientos en contra derivados del endurecimiento de las condiciones financieras. Sin embargo, esperamos que ambos factores se inviertan con el tiempo y parece que las elevadas compras de los bancos centrales continuarán, apoyando al oro hasta 2024. Para el oro diferido, creemos que el valor justo se sitúa en torno a los 2.000 USD/oz y preferimos la exposición al oro para diciembre de 2024.

Petróleo

Nuestra previsión a 12 meses para el Brent es de 88 USD por barril. Hemos aumentado nuestra previsión para tener en cuenta los factores fundamentales actualizados. Nuestra previsión refleja una amplia oferta a corto plazo y una oferta insuficiente hacia finales de 2024. Nuestra hipótesis de base asume que Arabia Saudí y Rusia eliminarán los recortes adicionales y voluntarios de la oferta en 2024. También incorporamos un crecimiento moderado de la demanda de crudo, coherente con la senda del PIB mundial prevista por nuestros macroeconomistas. La reciente reducción de los inventarios ha contribuido a la recuperación de los precios del Brent, y el conflicto entre Israel y Hamás ha aumentado la incertidumbre sobre la oferta a corto plazo. Por el momento, no hemos descontado cambios significativos en el suministro de Irán. Además, el mercado energético sigue descartando el riesgo inmediato de que el conflicto entre Israel y Hamás se convierta en hostilidades regionales más amplias. La persistente debilidad de la demanda puede obligar a Arabia Saudí a mantener su actual nivel de producción hasta bien entrado el primer trimestre de 24 meses. A pesar del viento en contra en todo el complejo del crudo, preferimos el WTI a la gasolina y el gasóleo.

Los riesgos geopolíticos parecen reflejarse en el precio del oro, pero no en el del petróleo

Fuente: Bloomberg Finance L.P., DWS Investment GmbH. Datos a 6/12/2023

Fuente: Bloomberg Finance L.P., DWS Investment GmbH. Datos a 6/12/2023

2.4 DWS Alta Convicción

Seguimos siendo positivos en crédito con grado de inversión y bonos cubiertos de alta calidad. En deuda soberana de mercados emergentes, nos centramos en una cesta de valores europeos con grado de inversión. En high yield, favorecemos selectivamente a las estrellas alcistas y a los nombres impulsados por eventos. En general, los rendimientos siguen siendo atractivos sobre una base plurianual. Aunque los diferenciales son menos atractivos, los inversores parecen reacios a vender, dados los niveles de rendimiento. En cuanto a la renta variable, nuestras principales apuestas de crecimiento son los servicios de comunicaciones globales y el consumo discrecional global. El sector de las comunicaciones tiene una exposición real a la IA, una valoración razonable y un sólido crecimiento del BPA. El sector de consumo discrecional, por su parte, está respaldado por unos mercados laborales sólidos. En el sector inmobiliario, nos gusta la logística. A medida que el comercio electrónico impulsa la demanda, los mercados de capacidad de distribución se estrechan en todo el mundo. El sector inmobiliario residencial se está beneficiando de la escasez de viviendas en la mayoría de los principales mercados. La subida de los tipos de interés también está desplazando la demanda hacia el alquiler. En infraestructuras, en EMEA parecen atractivos los proyectos greenfield para impulsar la transición energética y las refinanciaciones de activos de transporte, mientras que en EE.UU. resultan interesantes los activos y subsectores de infraestructuras más tradicionales, como energía, renovables, digital, ferrocarril y residuos. Los préstamos directos podrían tomar la delantera en 2024, centrándose en sectores resistentes a la recesión con flujos de caja recurrentes estables, alta rentabilidad y capacidad de repercutir los costes a los clientes, como la sanidad, las TI, el software y los servicios entre empresas.