- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Update »

- Inmobiliario: ¿es hora de entrar?

4 minutos de lectura

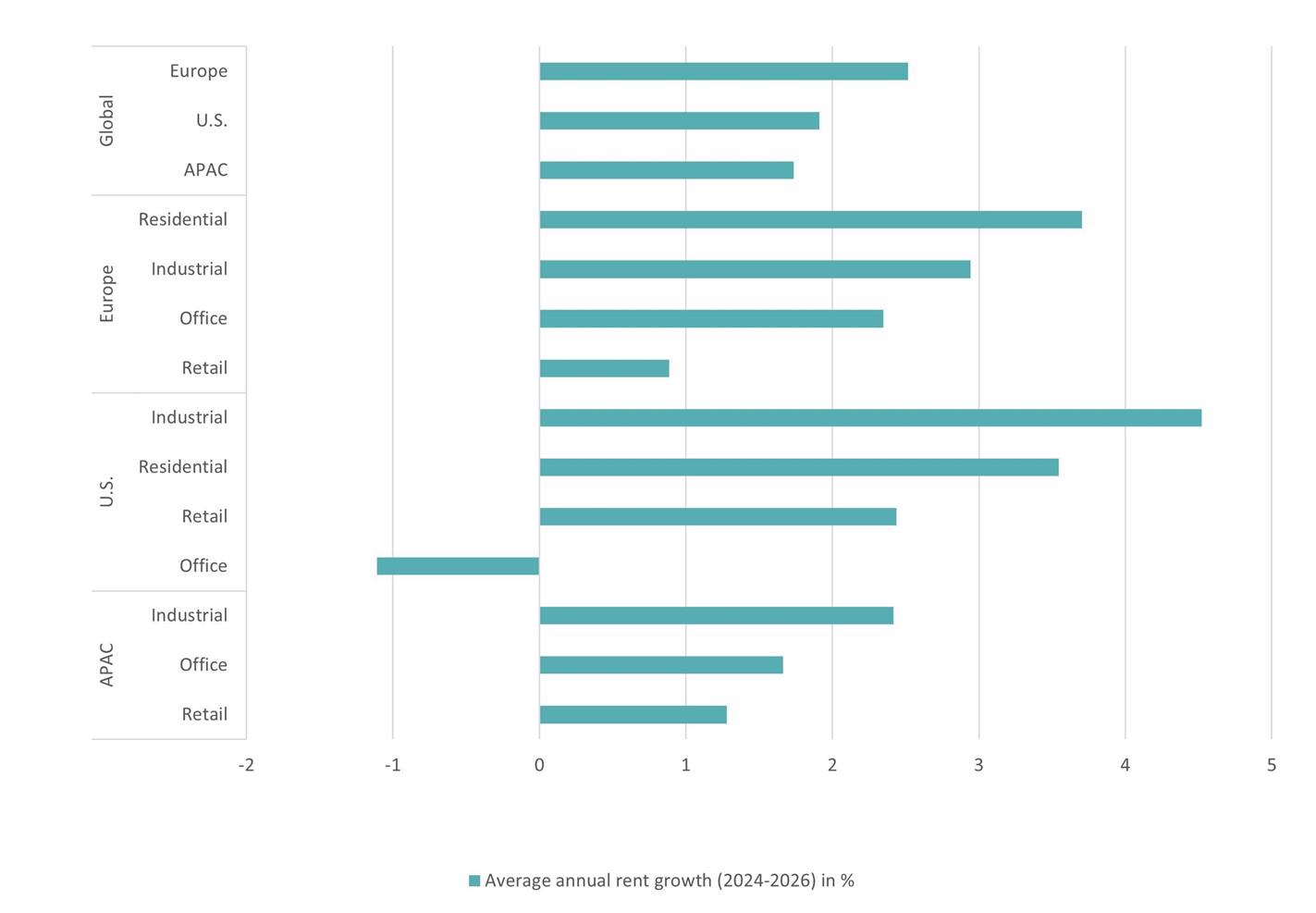

El nerviosismo ha sido más visible en las drásticas oscilaciones de los precios de los fondos de inversión inmobiliaria cotizados (REIT). Los REIT se han recuperado últimamente e históricamente han liderado los mercados privados durante aproximadamente un año. Sin embargo, son un indicador imperfecto[1]. Mientras tanto, los fundamentos se han mantenido en general firmes, con una escasa desocupación y un aumento de los alquileres (véanse nuestras previsiones en el gráfico siguiente) en muchos mercados y segmentos importantes. El comercio electrónico, unido a los esfuerzos por reforzar las cadenas de suministro, está impulsando la demanda de almacenes. Persiste la escasez generalizada y crónica de viviendas, mientras que las interrupciones del suministro y el aumento de los salarios han disparado los costes de construcción. Esto, unido a las restricciones de financiación, ya ha empezado a frenar la construcción.

Por supuesto, hay muchas variaciones entre y dentro de las regiones y segmentos. El sector de oficinas se ha visto sacudido por el trabajo desde casa, especialmente en EE.UU., pero las oportunidades acechan en otras regiones. En Europa Occidental, por ejemplo, muchas ciudades (como París y Berlín) adolecen de escasez de espacios de oficinas de primera calidad y respetuosos con las ESG[2]. En los mercados de oficinas asiáticos, la afinidad cultural por la interacción en la oficina ha limitado los daños del trabajo a distancia, sobre todo en Corea del Sur y Japón[3].

Crecimiento previsto de los alquileres por región y sector

Fuente: RREEF Management L.L.C. a agosto de 2023

Dado que los precios inmobiliarios reflejan ahora en gran medida el aumento de los tipos de interés, puede haber margen para subir cuando bajen los rendimientos. "La suerte puede favorecer al inversor valiente que sepa aprovechar la caída, sacar partido de las atractivas valoraciones y aprovechar el próximo ciclo", afirma Kevin White, codirector de Global Real Estate Research.

Sin embargo, el momento es delicado. A medida que los ciclos inmobiliarios giran, puede cambiar el grado de madurez o madurez de los mercados en diferentes momentos, de forma similar a la compra de un producto, un sándwich, por ejemplo, en diferentes lugares. En la jerga económica, el centro de Manhattan es un mercado denso para comprar un bocadillo a la hora del almuerzo, lo que da a una charcutería neoyorquina muchas de las ventajas de coste debidas, por ejemplo, a que los trabajadores están ocupados en todo momento, en comparación con, digamos, un restaurante similar en un pequeño pueblo de Iowa[4].

Pasar de la bonanza a la crisis es un poco como encontrarse de repente en un pueblecito de Iowa en busca de su bocadillo favorito para el almuerzo. Durante una recesión, los mercados inmobiliarios se reducen repentinamente. Por lo general, las transacciones se paralizan, los proveedores especializados -de financiación, en particular- se ponen nerviosos y nadie puede saber con exactitud cuándo los compradores potenciales pasarán de la cautela al temor de haber perdido ya los mejores puntos de entrada para los mejores activos.

La idea que subyace a los mercados delgados frente a los mercados gruesos es que suele ser más eficiente que la actividad económica se concentre en el tiempo o en el espacio. Un auge económico y una ciudad son fenómenos esencialmente similares; su longevidad depende del tiempo que puedan durar los efectos de aglomeración que los sustentan. Esto puede ser muy útil a la hora de averiguar dónde pueden encontrarse esos activos. Por ejemplo, los centros de datos. En muchas partes de EE.UU., el principal factor limitante no es la escasez de suelo urbanizable, sino el suministro de la energía necesaria por parte de las compañías eléctricas locales[5]. Para entonces, sin embargo, es posible que ya hayan surgido agrupaciones innovadoras, dando lugar a efectos de aglomeración adicionales[6].