- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Gráfico de la semana »

- Previsión sobre los precios de las materias primas

3 minutos de lectura

Con el riesgo geopolítico extendiéndose de Europa a Oriente Medio y ahora al estrecho de Taiwán, las materias primas vuelven a ser un tema candente en los mercados. Desde la interrupción del suministro de energía, metales de tierras raras o alimentos, hasta la posible huida a refugios seguros como el oro, son el tipo de acontecimientos que dificultan las previsiones. Pero, ¿es realmente el aumento del riesgo geopolítico un factor clave que hace que los precios de las materias primas sean menos previsibles?

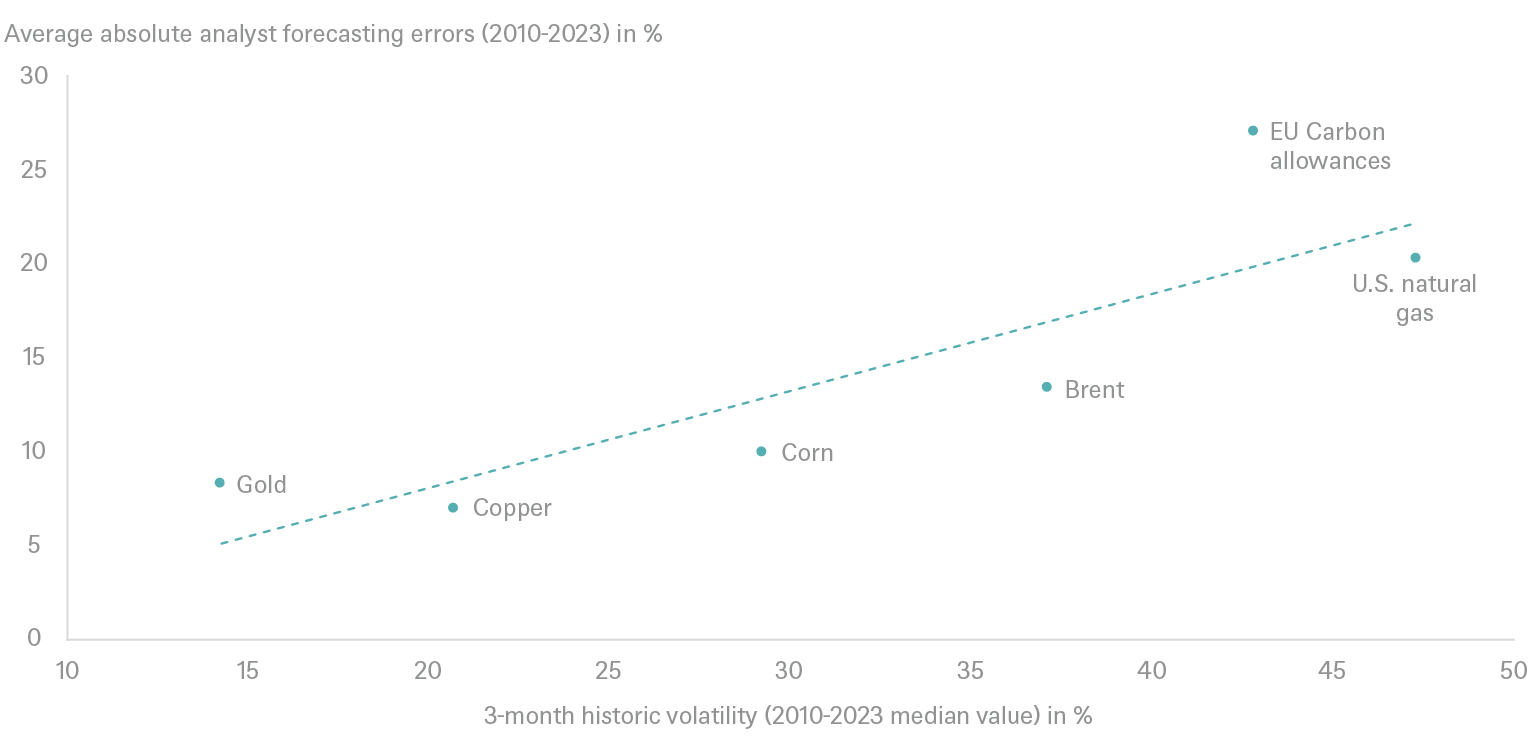

Un análisis más detallado muestra que no todas las materias primas son iguales cuando se trata de prever los precios. El Gráfico de esta semana compara el error medio absoluto de previsión de los analistas para varias materias primas con la volatilidad subyacente de esa materia prima desde 2010. Los resultados revelan una clara correlación positiva: cuanto mayor es la volatilidad, mayor es el error de previsión de los analistas sobre el precio futuro de esa materia prima.

Esto implica que se puede tener un grado de confianza relativamente alto en lo que respecta a la previsión de precios a un año vista del oro y el cobre, ya que estas previsiones de precios no suelen desviarse más de un 10%. En cambio, en el caso de las materias primas energéticas, las previsiones de precios deben tomarse con mucho cuidado.

Errores de previsión y volatilidad de los precios de las materias primas

Fuente: Bloomberg Finance LP, DWS Investment GmbH. Datos a 16/01/24

Fuente: Bloomberg Finance LP, DWS Investment GmbH. Datos a 16/01/24

Gran parte de esta divergencia de volatilidad entre la energía y los metales puede explicarse por las características físicas y de mercado de cada materia prima. Por ejemplo, existe una amplia gama de ratios consumo-inventario en todo el espectro de materias primas. Estos ratios suelen ser más bajos para los metales y más altos para las materias primas energéticas. En términos sencillos, cuando se produce un corte en el suministro de petróleo, la escasez física es mucho más rápida que si se derrumba una mina de oro.

Dentro del complejo energético, destaca una materia prima: los derechos de emisión de carbono de la UE. Entre 2010 y 2023, el error medio absoluto de previsión ha sido superior al 30%, lo que supone más del triple que el del oro y casi el doble del error de previsión del crudo Brent.

Parte de la razón por la que históricamente los precios del carbono han sido tan difíciles de predecir es que el mercado aún está madurando. El propio régimen de comercio de derechos de emisión de la UE ha evolucionado bastante desde 2010. Al principio, muy pocos analistas se atrevían siquiera a intentar predecir los precios del carbono. Su número ha ido creciendo, a medida que más y más inversores descubrían esta clase de activos. Cabe esperar que un público más numeroso y diverso se traduzca en previsiones más precisas y quizá también en una menor volatilidad[1].

El año pasado fue un buen año para los pronosticos del precio del carbono, ya que el precio medio anual del EUA se situó a menos de un 2% de la previsión de consenso realizada a principios de 2023. Sin embargo, la historia sugiere no dar demasiada importancia a un error de previsión tan bajo. En el pasado, años de precisión similar fueron seguidos de errores de previsión desproporcionados al año siguiente. En 2018 y 2021, el error de previsión superó el 70%. Según Bloomberg, la previsión actual de precios para 2024 de los derechos de emisión de carbono de la UE se sitúa en 85 euros por tonelada, lo que implica que los precios podrían caer por debajo de 40 euros por tonelada o dispararse decididamente por encima de 110 euros por tonelada. Apostamos por precios del carbono más altos siempre que el crecimiento mundial y los mercados de renta variable globales puedan mantener la calma en medio de las tormentas geopolíticas. Cuanto menor sea el error en 2024, más seguros estaremos de que el mercado del carbono está madurando.