- Inicio »

- Mercados y Estrategias »

- Mercados »

- Perspectivas de mercado »

- Gráfico de la semana »

- No es del todo a medida

3 minutos de lectura

Hace diez años, la Cámara de Representantes de los Estados Unidos debatió una legislación para limitar la libertad de la Reserva Federal (Fed) para establecer políticas monetarias según su criterio [1] Estas propuestas solían ser muy populares entre los legisladores republicanos, pero generaban mucha controversia entre muchos economistas [[DISCLAIMER: Leer, Tony Yates, Jan. 30, 2015, “No legislation on the Taylor Rule please”, available at No legislation on the Taylor Rule please | longandvariable (wordpress.com)]] . Ambas perspectivas tienen cierto atractivo. En un mundo donde los responsables de la política económica conocieran todos los datos económicos relevantes en tiempo real, una regla de política monetaria que simplemente se basara en datos sobre crecimiento e inflación, por ejemplo, haría que la política monetaria fuera más predecible y la protegería aún más de la interferencia política. La regla más conocida de este tipo, que sustentaba la legislación de la Cámara en 2014, fue desarrollada y lleva el nombre del economista de Stanford John Taylor en la década de 1990.

La regla de Taylor utiliza la inflación y la brecha de producción, una medida de cuánto está por encima o por debajo la demanda agregada en una economía en comparación con la cantidad que se puede producir sin acelerar la inflación[2]. Durante los 15 años anteriores a la Gran Crisis Financiera de 2008 (GFC), parecía funcionar razonablemente bien. Sin embargo, durante la GFC, la producción se desplomó, los precios cayeron y varias versiones de la regla de Taylor sugerían tasas de interés negativas. Dado que reducir las tasas por debajo de cero es técnicamente complicado, la Fed recurrió cada vez más a políticas monetarias no convencionales, como la flexibilización cuantitativa.

Cuándo y hasta qué punto deberían caer las tasas de EE. UU. es una incógnita

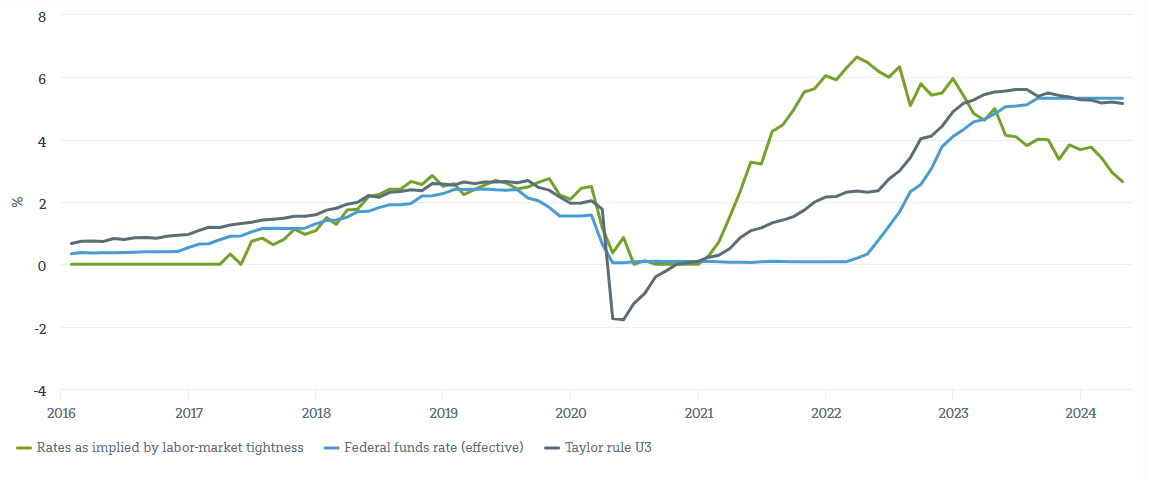

Fuente: Haver Analytics, DWS Investment GmbH datos a 4/6/24

Avanzando rápidamente 10 años desde aquellos debates en la Cámara de Representantes de 2014, surgió otro desafío al considerar movimientos bruscos de política monetaria sujetos a reglas: tanto la inflación como el crecimiento económico pueden medirse de diversas maneras y son vulnerables a revisiones de datos. Las series de datos económicos también contienen mucho ruido aleatorio, mientras que algunas variables importantes (como la brecha del producto) solo pueden estimarse.

En cuanto a la inflación, medida preferida de la Fed, el índice de precios de los gastos básicos de consumo personal (PCE), y aplicando una serie de suposiciones razonables, incluida la preferencia de la Fed por la continuidad, la regla de Taylor sugeriría una tasa de fondos federales (FFR) del 5.27%, justo por debajo de la tasa efectiva actual. ¿Pero por cuánto tiempo? Parte de esto depende de la rapidez con la que los mercados laborales continúen reaccionando a las altas tasas de interés. En nuestro Gráfico de la Semana, utilizamos solo una de las muchas formas posibles de evaluar el estado del mercado laboral y lo utilizamos para calcular cuán altas deberían ser las tasas de interés ahora, basándonos únicamente en los mercados laborales. Según este cálculo, las tasas de interés deberían ajustarse, para que los mercados laborales vuelvan al equilibrio en el medio plazo, a poco menos del 3 por ciento.

“La conclusión es que la política monetaria es claramente restrictiva desde la perspectiva del mercado laboral. Sin embargo, las métricas actuales de inflación aún no justifican un recorte”, argumenta Christian Scherrmann, economista estadounidense de DWS. “No es de extrañar que la Fed vea riesgos equilibrados y esté atenta a los datos entrantes”. En el mundo real, lleno de complejidad y errores de medición, encadenar a la Fed a una sola regla de política siempre pareció una mala idea. Pero podría decirse que el otro extremo es aún peor: permitir que los políticos electos interfieran directamente en la fijación de tasas, en lugar de tener un banco central independiente que se comprometa públicamente con un marco estable y rinda cuentas de cómo logra sus objetivos de política monetaria.