- ホーム »

- 投資関連情報 »

- Market outlook »

- DWSの市場見通し|2025年4月

この記事は約8分で読めます。

トランプ米国大統領による広範囲の関税政策が発表されて以来、世界中の株式市場が激しく乱高下しています。トランプ大統領による発表当日だけでも、米国市場は2020年以来最大となる1日の下落幅を記録しました。

#1 市場とマクロ経済

市場に圧力がかかる ― 分散投資がカギトランプ米国大統領による広範囲の関税政策が発表されて以来、世界中の株式市場が激しく乱高下しています。トランプ大統領による発表当日だけでも、米国市場は2020年以来最大となる1日の下落幅を記録しました。債券市場も明確に反応しています。長期米国国債の利回りは急低下し、米国の経済成長が低迷する可能性を示しています。 貿易戦争が激化した場合の影響について、「我々は米国の国内総生産(GDP)の成長率を0.6%ポイント引き下げましたが、インフレ率は1%上昇する可能性があります」とDWSのチーフ・インベストメント・オフィサーであるヴィンチェンツォ・ヴェッダは述べています。欧州の経済成長も予想より0.4%低下する可能性があり、中国はさらに1.3%ポイントの経済損失となる可能性があります。 「我々は現在、企業による投資がますます難しくなる環境にいます。現時点で、今後の論理的な筋道は存在しておらず、今後起こり得ることに対する備えをすることが難しくなっています。」とヴェッダは続けています。経済と市場に対するマイナスの影響を抑えるためには、いわゆる「ディール(取引)」のプロセスにおいて、発表済みの関税の少なくとも一部でも引き下げられることが必要になります。 そうならなければ、世界経済は原油価格ショックの時と非常に似通った危機に陥ることになりかねません。「その場合、我々は企業業績予想、バリュエーション、目標株価を大幅に下方修正する必要に迫られるでしょう」とヴェッダは述べています。 2023年と2024年には市場最高値の更新が続きました。これまでかなり長い期間、投資家は「マグニフィセント・セブン」による巨額の利益を当然視してきました。その時期は明らかに終わりを告げました。「我々は今、劇的な変動に直面しています。こういった市場の急落局面ではまたしても、株式の資産クラス内においても、すべての資産クラスにわたる場合でも、分散投資の重要性が示されます」とヴェッダは結論づけています。 |

注目点:米国の関税政策の潜在的な影響

経済:世界経済の低迷が迫っている

- 米国による関税は市場関係者の予想をはるかに上回る税率であった。よって、経済成長も打撃を受ける見込み。

- 米国の関税政策が今後数週間で大幅に緩和されない限り、景気低迷のリスクは大幅に高まっている。

インフレ:米国とドイツにおいて物価は再び上昇する見込み

- 関税によりモノの値段が高くなる。つまり、インフレ率が上昇することになる。特に米国ではユーロ圏と比較すると足元の物価上昇はややしつこく高止まりしている。

- ドイツとユーロ圏では、インフレ率は3月に2.2%に低下した。我々は、ドイツ政府が計画している財政出動だけでインフレ率が年平均2.6%に上昇すると予想している。

中央銀行:利下げによる米国経済の下支えを当然視すべきではない

- 「典型的な」危機の状況において、中央銀行は一般的に利下げによって危機に対応しようとするが、今回はそれとは異なり、大幅な利下げが実施されるのか全く不確実である。

- 米連邦準備制度理事会(FRB)のジェローム・パウエル議長は、アーリントンでの講演において利下げに関して目立った発言をしていない。

リスク:米国の景気後退のリスクが大幅に高まる

- 米国の貿易政策が引き金となったショックのために、米国が今年景気後退に陥る可能性は30%から50%に高まった。

- 今回の潜在的な景気後退は政治判断によって引き起こされるものであるため、景気後退の過程や影響をモデル化する既存の手法は今の状況ではあまり役立たない。

#2 株式

米国株式に対する欧州株式の優位が続く年初来好調であった欧州株式のパフォーマンスはたった1日で吹き飛んでしまいました。反転までどの程度かかるのか、なかなか予想できません。相対的に見ると、今の下落局面においても欧州株式は米国株式をアウトパフォームしています。長期的に見ても、欧州株式が米国株式をアウトパフォームし続ける可能性が高い、とポートフォリオ・マネジャーのマークス・ポッペは考えています。 グローバル投資家は欧州株式に長い間背を向けてきましたが、欧州地域に再び注目し始めています。「ここでパラダイムシフトが起きつつあります」とポッペは述べています。米国政権による予測不可能な政策方針のために、現在、米国への投資には下支えがありません。とはいうものの、グローバル投資家は依然として米国株式をオーバーウェイトしています。しかし、現在、予想の精度が半減するまでの期間が非常に短くなっていることは確かです。現時点では、自身の予想を3週間ごとに見直す必要があるとポッペは感じています。 市場にとって最悪のシナリオは、高関税、インフレ率の上昇、経済活動の低迷という3つが揃うことです。各国が求めている関税に関する「ディール」が全く成立しない場合、または、期待されているスピードで成立しない場合、米国株式は欧州株式よりもはるかに大きく下落することになるでしょう。しかも、足元にはディールが成立しない兆しがあります。周知のとおり、米国経済は国内消費に大きく依存しているため、米国の消費者心理への甚大な打撃が米国経済に大きなリスクとなります。 現時点の予想は極めて不確実ですが、防衛業界は既に大幅に上昇しているものの、それにも関わらず、依然として投資妙味のあるセクターです。ただし、各銘柄について徹底的にバリュエーションを精査する必要があります。既に苦戦している自動車セクターはさらに逆境に陥っています。 「自動車メーカーの利益の10%から30%が関税で吹き飛ぶでしょう」とポッペは警告しています。中期的には、ポッペは欧州中小型株に対して前向きです。とはいうものの、欧州中小型株の回復はかなり短期的でしょう。長期的に欧州中小型株が上昇基調に回復するためには、経済成長の大幅な加速が必要になるとポッペは考えています。 |

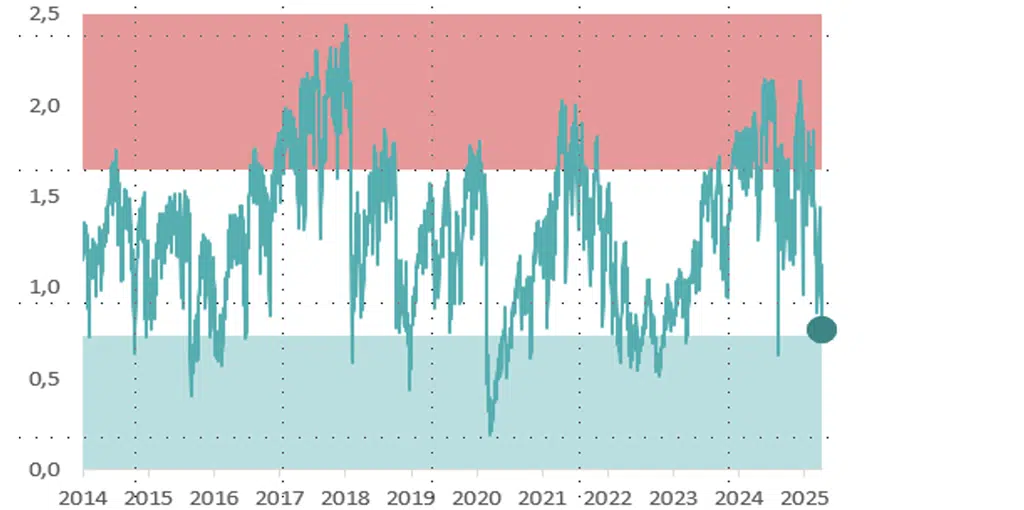

市場は大きく動揺

パニック・ユーフォリア指数:ボラティリティで割ったS&P500種株価指数の株価収益率

出所:Bloomberg Finance L.P.、DWSインベストメントGmbH、2025年4月時点

米国株式

関税に関する進展がなければ反転の可能性はない

|

|

|

ドイツ株式

第1四半期の株価上昇分が吹き飛んだ

|

|

|

欧州株式

下落に巻き込まれたが、長期的な見通しはポジティブ

|

|

|

日本株式

短期的には米国の関税から高い圧力を受けるも、経済は粘り強さを見せている

|

|

|

*関税をめぐる今後の動向が極めて不確実な状況であるため、我々は現在、長期的見通しの見直しをしています。

#3 不動産 / 債券

不動産の見通しが改善 ― 長期的に魅力的な利回り水準この2年間、不動産セクターのパフォーマンスは投資家にとって厳しいものでした。市場の金利が大幅に上昇したため、不動産価格が大幅な調整を受けてきたのです。「欧州の不動産市場は現在底を打っており、特にドイツ市場は底打ち感が強くなっています」とポートフォリオ・マネジャーのアンケ・ヴァインライヒは述べています。ドイツでは金利の低下という側面に加え、新たに発表された財政刺激策も追加的な追い風になるでしょう。 「特に有望なのは賃貸市場で、我々は賃料上昇を予想しています」とヴァインライヒは続けます。インフレと労働力不足によって建設コストが引き続き上昇し、新規のビルや住宅の供給に限りが出てくるため、賃料への上昇圧力が強まるものとみられます。欧州の空室率が長期平均を下回っていることも回復の要因の1つです。ヴァインライヒは、サステナビリティの要件を備えた新築の物流施設や最新のオフィスコンセプトも有望であると見ています。 他の資産クラスに対する不動産の相対的な魅力が大幅に高まる、とヴァインライヒは考えています。今後10年の欧州不動産全セグメントの年平均トータルリターンは6.5%程度になるとDWSは予想しています。これは、欧州株式の長期平均とほぼ同じ水準です。 |

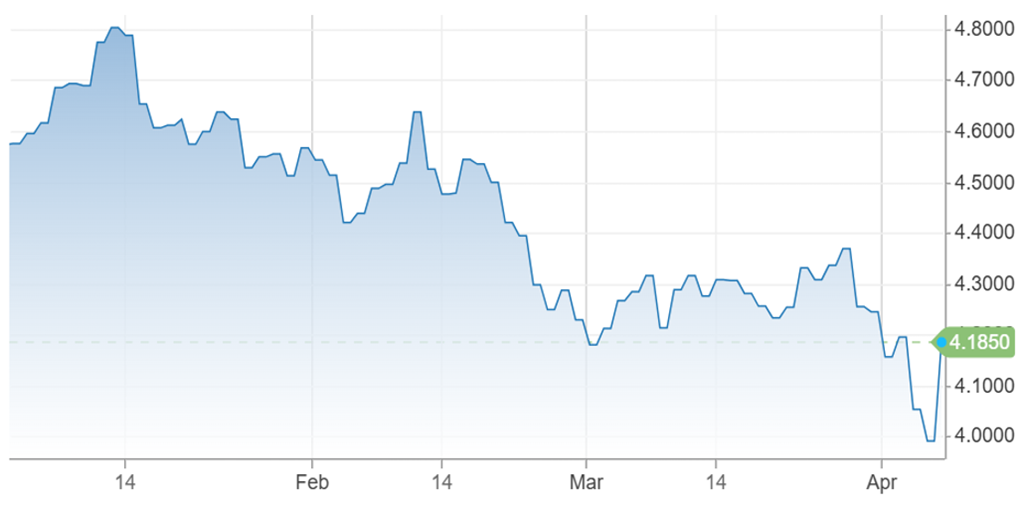

経済成長への懸念から利回りが大幅に低下

10年物米国国債の利回り

出所:CNBC、DWSインベストメントGmbH、2024年4月7日時点

米国国債 (10年物)

利回りの急激な低下

|

|

|

ドイツ国債 (10年物)

ドイツ国債への投資によって利回りが低下

|

|

|

新興国ソブリン債

不確実性が足かせ

|

|

|

社債

投資適格

ハイ・イールド

*関税をめぐる今後の動向が極めて不確実な状況であるため、我々は現在、社債の長期的見通しの見直しをしています。

#4 通貨

ユーロ/米ドル

ユーロが引き続き上昇する可能性、投資家は米ドルポジションを解消

|

|

|

#5 オルタナティブ資産

金

危機時に金の需要は引き続き高止まりする

|

|

|

凡例短期および長期見通し 指標は、DWSが当該資産クラスに関して上昇、横ばい、または下落の見通しを示しています。 |

|

|

|

|

|

|

|

データや見通し等は記載時点のものであり、将来の傾向、数値等を保証もしくは示唆するものではありません。

出所:DWSインベストメントGmbH、2025年4月7日時点

ご留意事項

当資料は、情報提供を目的としたものであり、特定の投資商品の推奨や投資勧誘を目的としたものではありません。

当資料は、信頼できる情報をもとにDWSインベストメントGmbHが作成し2025年4月10日に発行したものをドイチェ・アセット・マネジメント株式会社が翻訳して提供しておりますが、正確性・完全性についてドイチェ・アセット・マネジメント株式会社が責任を負うものではあり

ません。

当資料記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。市場や経済に関するデータや過去の運用実績は記載時点のものであり、将来の傾向、数値等を保証もしくは示唆するものではありません。投資にはリスクが伴います。価格変動等により、当初投資元本を割り込むことがあります。

当資料に記載されている個別の銘柄・企業名については、あくまでも参考として記載したものであり、その銘柄または企業の株式等の売買を推奨するものではありません。

当資料に関する著作権はすべてドイチェ・アセット・マネジメント株式会社に属しますので、当社に無断で資料の複製、転用等を行うことはできません。直接または間接を問わず、当資料を米国内で配布すること、および米国市民または米国に居住する人のアカウントへ送信することは禁止されています。

DWSとは、DWSグループGmbH & Co. KGaA およびその子会社・関連会社の世界共通ブランドであり、DWSグループ会社の総称です。DWSの商品やサービスは、契約書、合意書、提案資料または該当商品やサービスの関連書類に明記された法人よりお客様へ提供されます。