- Gli Stati Uniti stanno valutando la possibilità di indebolire il dollaro per sostenere l’economia interna. Questa mossa andrebbe a vantaggio delle esportazioni.

- Altre regioni, come Europa e Cina, risulterebbero tuttavia penalizzate e si potrebbe scatenare una corsa al deprezzamento.

- Nel lungo periodo non ci saranno vincitori in questa gara, che priva le aziende dei riferimenti necessari per pianificare lo sviluppo futuro. L’incertezza potrebbe incidere anche sui mercati azionari.

“Manipolazione valutaria!” L’accusa, rivolta via Twitter dal presidente americano Trump alla Cina nell’agosto 2019, è di quelle pesanti. Secondo Trump, il governo di Pechino avrebbe spinto deliberatamente la valuta cinese, il renminbi, ai minimi degli ultimi anni, facendo quindi impennare il valore del dollaro. Questo come rappresaglia nella guerra commerciale in corso tra Cina e Stati Uniti.

E adesso la guerra commerciale, intensificatasi negli ultimi tempi, potrebbe trasformarsi in una guerra valutaria totale, un’eventualità che gli investitori devono prendere in considerazione nel definire la propria asset allocation. Le tensioni valutarie potrebbero avere un effetto diretto sugli utili aziendali, pertanto è probabile che in futuro i mercati azionari saranno più sensibili alle notizie sui contrasti tra le due maggiori economie mondiali.

Donald Trump vuole ottenere un secondo mandato alle elezioni presidenziali del prossimo anno, e per farlo ha bisogno di un’economia forte.

Dollaro debole, migliorano le esportazioni

Donald Trump, in corsa per la rielezione il prossimo anno, ha bisogno di un’economia interna fiorente e il dollaro forte rappresenta un problema per lui, in quanto rende i prodotti americani più costosi sulla scena mondiale – un chiaro vantaggio per gli altri Paesi e un evidente ostacolo alla rielezione. Il presidente americano deve quindi fare pressione sulla Fed affinché abbassi i tassi di interesse, una mossa che potrebbe indebolire il dollaro.

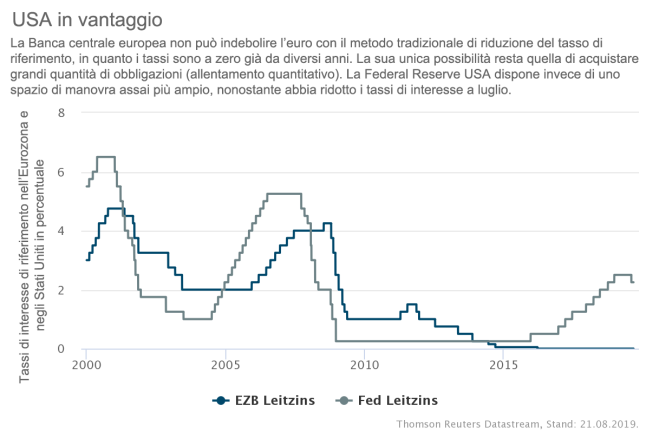

“La Fed ha già ridotto il suo tasso di riferimento lo scorso luglio per migliorare l’economia”, afferma Stefanie holtze-Jen, esperta valutaria di DWS. “Ma il dollaro non si è indebolito, anche perché è considerato un ‘porto sicuro’[1] dagli investitori internazionali e i tassi di interesse USA sono già relativamente elevati rispetto a quelli di altri Paesi.”.

La collera di Trump è rivolta anche all’Europa

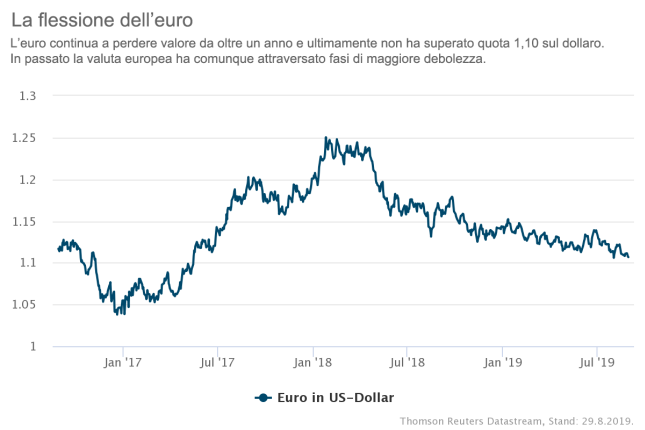

Trump ha accusato anche l’Unione europea di influenzare in modo scorretto la propria valuta. Il valore dell’euro continua effettivamente a scendere da oltre un anno e su questa sponda dell’Atlantico anche i tassi di interesse stanno diminuendo, il che potrebbe indebolire ulteriormente l’euro. A metà agosto la moneta unica è scesa a un livello che non si vedeva dal 2017.

“Quello che il presidente statunitense non dice, nella sua reprimenda, è che la valuta rispecchia sempre diversi aspetti, tra i quali anche la posizione economica attuale di un Paese”, afferma Holtze-Jen. “E se parliamo di economia, attualmente l’Europa si sta mettendo in pari con gli Stati Uniti.”

[1] Termine colloquiale per indicare un investimento il cui rendimento di capitale previsto sarà presumibilmente superiore al valore del capitale iniziale investito.

Gli operatori di borsa temono una corsa al deprezzamento

Alla luce dell’attuale debolezza del renminbi e dell’euro, aumentano i timori che gli Stati Uniti, per tutta risposta, tentino di indebolire il dollaro. Il deprezzamento della valuta può avvantaggiare una singola economia nazionale, ma una corsa al deprezzamento tra diversi Paesi e regioni non aiuterà nessuno nel lungo periodo.

I mercati hanno già dimostrato che, in caso di una prolungata guerra valutaria, a farne le spese saranno probabilmente l’economia mondiale e le azioni globali. I mercati azionari hanno reagito bruscamente all’accusa di manipolazione avanzata da Trump, iniziando a muoversi verso il basso. Gli investitori possono quindi già avvertire le conseguenze di questa resa dei conti.

Le oscillazioni valutarie internazionali tendono a soffocare lo sviluppo economico, perché le aziende hanno basi meno sicure su cui pianificare. “Per le imprese diventa tutto più difficile quando oltre a un’economia globale che sta rallentando devono affrontare anche una serie di sfide valutarie”, afferma Holtze-Jen. Le materie prime per la produzione, ad esempio, diventano improvvisamente molto più costose a causa dei movimenti valutari. Questo complica la pianificazione degli acquisti.

Anche le famiglie possono risentire di un rapido aumento dei prezzi, perché una valuta nazionale indebolita significa che i consumatori devono pagare di più per i beni importati. Il loro potere d’acquisto diminuisce, il che a sua volta soffoca i consumi interni e può avere un impatto negativo sugli utili aziendali.

Le tensioni valutarie hanno un effetto diretto sui portafogli di investimento

Oltre alle conseguenze economiche negative, che possono ripercuotersi sui mercati azionari, gli investitori dovrebbero considerare un’altra possibile conseguenza delle oscillazioni valutarie. Se un investitore dell’Eurozona acquista per esempio azioni statunitensi e il dollaro si indebolisce, anche il valore in euro di quelle azioni è destinato a diminuire. Può quindi succedere che l’investitore subisca una perdita sulle azioni americane, anche se a Wall Street il loro prezzo sta aumentando. Per contro, se il dollaro aumenta di valore, come avviene dalla primavera del 2018, questo avrà un effetto positivo sulle sue posizioni.

Poiché per un investitore è molto difficile prevedere le variazioni dei tassi di cambio, è opportuno costruire portafogli diversificati a livello globale. In questo modo, le oscillazioni delle singole valute hanno un impatto meno incisivo.

Gli Stati Uniti potrebbero intervenire direttamente sul mercato dei cambi.

“E’ difficile dire chi potrebbe vincere una guerra valutaria”, afferma Stefanie Holtze-Jen. L’esperta di DWS consiglia agli investitori di aspettarsi oscillazioni più ampie dei mercati valutari in futuro e prevede che l’euro si attesterà a 1,15 dollari entro l’anno prossimo, perché attualmente gli USA hanno più spazio di manovra rispetto all’Europa per attuare ulteriori tagli del tasso di riferimento.

Secondo Holtze-Jen resta tuttavia da vedere se la Fed, tecnicamente indipendente, consentirà al presidente Trump di trascinarla in una corsa al deprezzamento. Il governo statunitense potrebbe inoltre intervenire direttamente sui mercati dei cambi e tentare di svalutare la valuta vendendo dollari USA. In ogni caso, Holtze-Jen ritiene che “una guerra commerciale che si trasforma in una guerra valutaria è una questione seria, non certo una pioggia passeggera”.

Il dollaro non si è ancora indebolito

Nel frattempo, il dollaro non mostra ancora alcun segnale di indebolimento. E forse il governo USA giungerà alla conclusione che una corsa al deprezzamento penalizzerà l’economia globale – e quindi anche le imprese statunitensi.