- Home »

- Informare »

- Mercati »

- Market outlook »

- Grafico della settimana »

- Un buon Gennaio non significa un buon Dicembre?

Tempo di lettura: 2 minuti

Dall'inizio dell'anno le azioni europee sono salite di quasi il 10% e quelle globali di oltre il 5% [1]. Tutto ciò stimola la voglia di fare di più e ci si chiede se un inizio così positivo faccia presagire un anno complessivamente positivo. Purtroppo, sia l'intuizione che la statistica (la correlazione tra un buon inizio e un buon anno è molto scarsa) sono di parere sfavorevole. Tuttavia, è probabile che gli operatori di mercato vedano il buon inizio, con i suoi effetti positivi sulla ricchezza e l'incoraggiamento dei fondi ad assumere rischi, più come un vento di coda che di prua, a parità di condizioni.

Questo vento di coda era già presente nei mercati alla fine dello scorso anno. Le azioni e le obbligazioni societarie, così come l'oro e i titoli di Stato statunitensi, hanno ripreso a fare bene dall'inizio di ottobre. Il buon sentiment del mercato si è riflesso anche in minori oscillazioni dei prezzi.

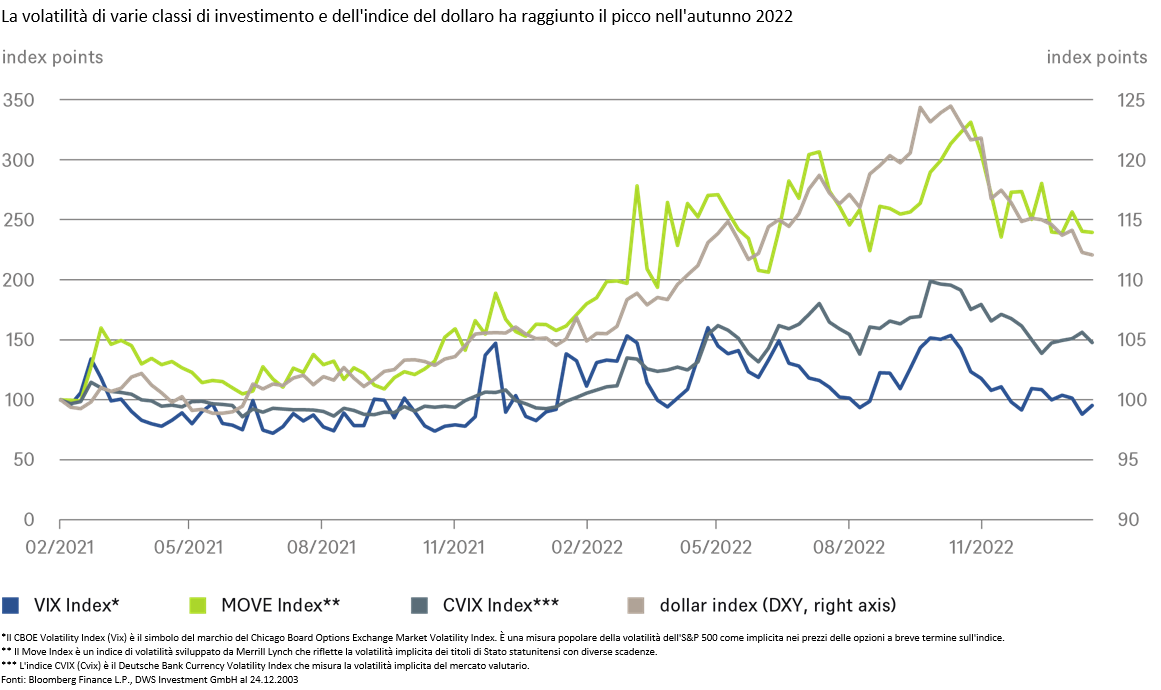

Il nostro grafico della settimana mostra la volatilità implicita di vari mercati e riflette l'eccezionalità del 2022, in cui, in modo del tutto atipico, il nervosismo del mercato è stato più evidente nei mercati obbligazionari che in quelli azionari. Dopo anni di aiuti eccezionali da parte delle banche centrali, gli obbligazionisti sono stati colpiti dalla loro lotta contro l'inflazione. L'inflazione in costante aumento ha persino portato a una maggiore volatilità delle obbligazioni nell'autunno del 2022 rispetto all'inizio del 2020, cosa che non si è verificata per le azioni.

Poiché le dinamiche dell'inflazione e le risposte delle banche centrali differiscono da un paese all'altro, anche la volatilità del mercato valutario ha subito un'impennata. Tuttavia, il nervosismo crescente per l'inflazione e la geopolitica è più chiaramente visibile nel tasso di cambio del dollaro. Come mostra il grafico, il dollaro è stato all'altezza della sua reputazione di bene rifugio e il suo valore è aumentato in continuazione.

Naturalmente, c'erano buone ragioni per cui è sceso di nuovo all'inizio dell'autunno, quando la volatilità del mercato è diminuita e i prezzi delle azioni sono saliti in risposta all'inverno mite, alla sicurezza delle forniture energetiche in Europa, all'allentamento dell'inflazione e all'inversione di tendenza da parte della Cina nei confronti dei lockdown dovuti al Covid.

Come si riparte a questo punto? Le volatilità non sono un buon indicatore per i mercati. Piuttosto, come gli indici dei responsabili degli acquisti *, tendono a muoversi parallelamente al mercato [2]. Ciò è emerso anche dai dati pubblicati martedì, che hanno mostrato come l'Europa sia tornata a crescere, mentre gli Stati Uniti rimangono in contrazione, come riflette anche il mercato azionario.

Pertanto, le prospettive per i mercati non sono così negative come si temeva a metà del 2022, ma nemmeno buone. Riteniamo che sarebbe prematuro rivedere al rialzo le nostre previsioni di fine anno per l'S&P 500 (4.100 punti) sulla base dell’interessante apertura dell'anno. Tuttavia, potremmo farlo in Europa e in Asia, dove il contesto macroeconomico ha sorpreso molto più positivamente.

Anche in Europa e in Asia, tuttavia “gli alberi non crescono fino al cielo”. Ci sono molti fattori che potrebbero scatenare nuova volatilità: ad esempio la preoccupante forza dell'inflazione di base, la pressione sui margini delle aziende, la scarsa fiducia dei consumatori e la crescita debole.

Infine, c'è ancora l'enorme ombra della guerra in Ucraina, il cui futuro rimane del tutto incerto. Per questo motivo continuiamo a prevedere che quest'anno la volatilità riemergerà e che si verifichino battute d'arresto dei prezzi. Propendiamo quindi per un approccio paziente.