- Home »

- Informare »

- Mercati »

- Market outlook »

- Grafico della settimana »

- Titoli di stato: difficilmente può andare peggio di così

Tempo di lettura: 2 minuti

Chi acquista titoli di stato come i Bund tedeschi lo fa con la certezza di riavere indietro il denaro investito entro la scadenza. E in più, il pagamento degli interessi. Una sicurezza maggiore non è possibile. Un paniere [1] di Bund a 10-30 anni ha perso il 40% dal suo picco (marzo 2020) [2].

Come viene calcolata questa perdita? In poche parole, l'indice tiene conto del costo opportunità per gli obbligazionisti quando il rendimento implicito sale al di sopra del rendimento dell'obbligazione - se ne ha uno. Chi ha acquistato il Bund trentennale nell'agosto 2019, ad esempio, non avrà ricevuto un solo centesimo di interesse (e non lo riceverà fino al 2050) e avrà pagato un premio che lo porterà a un rendimento negativo. Ecco perché questa stessa obbligazione viene ora scambiata al 52% del suo valore nominale, per tenere il passo con il rendimento del 2,3% che le obbligazioni a 30 (o 27) anni offrono oggi. Questo tipo di diminuzioni di prezzo [3] si riflette sugli indici obbligazionari, che appaiono di conseguenza meno attrattivi.

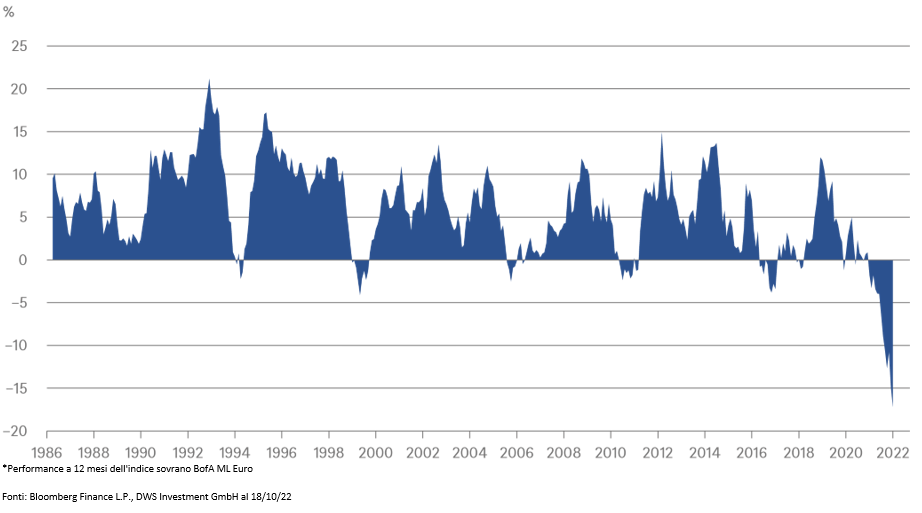

Performance “year on year” dei titoli di stato europei

Il nostro grafico della settimana mostra il rendimento totale (cioè il pagamento degli interessi e la variazione dei prezzi) su 12 mesi per i titoli di Stato europei [4] . Chi ha investito in un fondo che seguiva questo indice un anno fa ha perso il 17,2% [5] - molto più che in qualsiasi altro momento negli ultimi 35 anni. Bisognerebbe tornare indietro agli anni '50 per ottenere un rendimento così basso. E stiamo ancora parlando di rendimenti nominali: in termini reali, ovviamente, i risultati sono ancora più tristi. Ci sono due ovvie ragioni per cui la situazione appare così negativa in questo momento: In primo luogo, è dagli anni '80 che non si assisteva a un così forte aumento dei rendimenti. In secondo luogo, i pagamenti degli interessi in Europa hanno oscillato intorno allo 0% dalla metà del 2019. Quindi, non c'è stato praticamente alcun cuscinetto di interessi rispetto ai decenni precedenti.

Ma il dispiacere di alcuni obbligazionisti potrebbe essere la gioia di altri: i potenziali acquirenti di obbligazioni. E per gli stessi due motivi: prezzo e cedola. Chiunque compri ora il paniere di titoli di Stato europei otterrà un rendimento del 3%: è già un discreto cuscinetto. Per quanto riguarda il rischio di tasso d'interesse, e quindi il rischio di prezzo, nel nostro scenario di base vediamo che i rendimenti dei titoli di Stato a più lunga scadenza sono vicini al loro massimo ciclico. Se dovessero aumentare di un punto percentuale, saremmo in rosso di poco più del 3%. Tuttavia, se i rendimenti rimanessero stabili nel 2024, la perdita sarebbe almeno compensata.

Coloro che preferiscono un cuscinetto di tassi d'interesse molto più elevato, per il quale ovviamente ci si deve anche assumersi un rischio notevolmente maggiore, può guardare alle obbligazioni europee High Yield [6]. L'indice generale paga attualmente l'8,5%. Un numero sorprendentemente elevato di società dovrebbe andare in default perché l'indice finisca in rosso. E coloro che ora pensano: "Ma questi sono solo rendimenti nominali, in termini reali sono ancora in rosso", potrebbero pensare a quanto sia grande il negativo se mantengono la liquidità.