- Home »

- Informare »

- Mercati »

- Market outlook »

- Grafico della settimana »

- Quando la politica monetaria si complica

Tempo di lettura: 2 minuti

La scorsa settimana, il presidente della Banca Centrale Europea (BCE) Christine Lagarde si è impegnata a fornire “whatever rates are needed…," ovvero tutti i tassi necessari... per raggiungere tempestivamente l’obiettivo di inflazione al 2%", sottolineando che le componenti dell'inflazione sottostante rimangono troppo elevate [1]. "Facciamo eco a questo sentimento e continuiamo ad attenderci altri rialzi, oltre all'aumento di febbraio di 50 punti base al 2,5% del tasso di deposito", sostiene Ulrike Kastens, Senior Economist Europe di DWS, "Riteniamo inoltre che sia ancora prematuro pensare alla fine del ciclo di rialzi dei tassi".

Forse, però, la domanda più interessante è perché molti operatori di mercato sembrano essere molto più convinti della BCE di sapere già quali saranno i tassi appropriati. Per la maggior parte delle banche centrali è passato molto tempo da quando i tassi di interesse sono aumentati così rapidamente. Le economie sono cambiate da allora. Le regole empiriche che risalgono a Milton Friedman suggeriscono un ritardo di almeno 12 mesi. Coloro che le invocano attualmente, tuttavia, sembrano dimenticare che tali stime sono spesso accompagnate dall'avviso che i ritardi tendono ad essere piuttosto variabili da un ciclo all'altro.

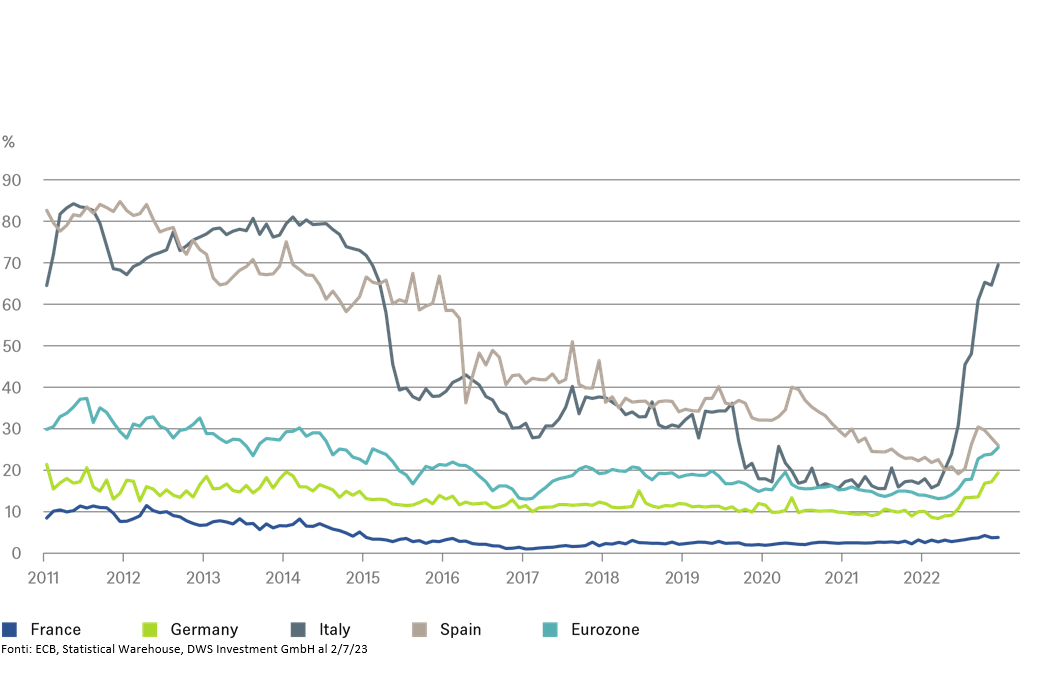

Quota di mutui residenziali a tasso variabile sul totale delle nuove erogazioni per l'acquisto di abitazioni

Negli ultimi anni, pochi investitori hanno realmente riflettuto sui meccanismi di trasmissione nella politica monetaria durante i vari cicli economici. Si rischia di trascurare il fatto che l'Eurozona è ancora molto eterogenea, specialmente per quanto riguarda l’impatto delle decisioni monetarie sui diversi Stati membri. Il nostro grafico della settimana lo evidenzia in un'area particolarmente importante in cui ci si potrebbe aspettare che l'aumento dei tassi rallenti l'attività economica. Il grafico mostra la percentuale di mutui residenziali a tasso variabile concessi alle famiglie nell'Eurozona nel suo complesso e nelle sue quattro maggiori economie. In Italia, tale quota (misurata in termini di volumi di nuovi mutui residenziali per l'acquisto di abitazioni) è aumentata notevolmente negli ultimi mesi, lasciando intendere l'impatto che la normalizzazione monetaria avrà nel frenare l'edilizia. In misura minore, questo sembra essere il caso anche per la Germania.

Anche tra le quattro grandi economie si registrano forti divergenze su questa misura. Il motivo preciso per cui queste differenze - e quelle ancora più ampie tra tutti i membri - sono ancora attuali è stato oggetto di numerosi studi empirici negli ultimi anni, anche da parte della stessa BCE [2]. Purtroppo, come racconta un documento che invita a intensificare la ricerca, "la nostra comprensione teorica del significato dei cicli del credito è ancora molto limitata [3]". O, come avrebbe detto lo psicologo Daniel Kahnemann: "La nostra convinzione che il mondo abbia senso poggia su una base sicura: la nostra capacità quasi illimitata di ignorare la nostra ignoranza [4]".