- Home »

- Informare »

- Mercati »

- Market outlook »

- Grafico della settimana »

- Previsione sui prezzi delle materie prime

tempo di lettura 3 minuti

Con il rischio geopolitico che si sta diffondendo dall'Europa al Medio Oriente e ora nello Stretto di Taiwan, le materie prime sono di nuovo un argomento critico per i mercati. Dalla possibile interruzione delle forniture di energia, di metalli delle terre rare o di prodotti alimentari, a una possibile fuga verso beni rifugio come l'oro: queste sono le tipologie di eventi che rendono difficile fare previsioni. Ma l'aumento del rischio geopolitico è davvero un fattore determinante nel rendere i prezzi delle materie prime meno prevedibili?

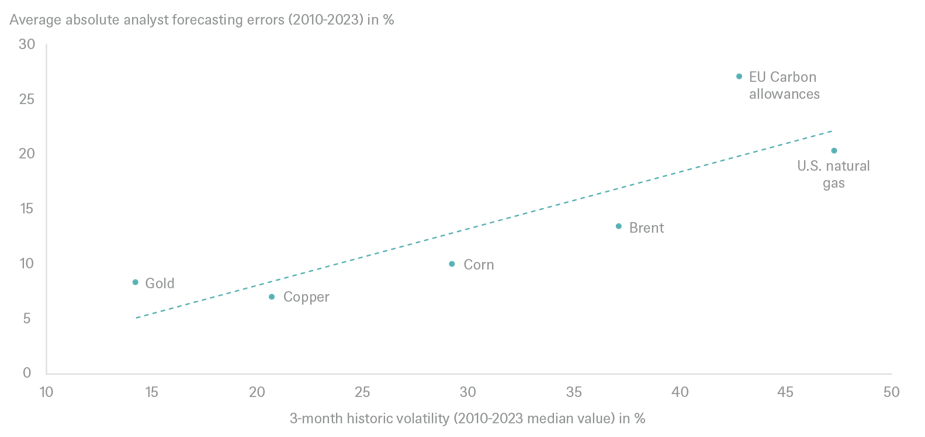

Un'analisi più approfondita mostra che non tutte le materie prime sono uguali quando si tratta di prevederne i prezzi. Il seguente Grafico della Settimana mette a confronto l'errore medio assoluto di previsione degli analisti per varie materie prime con la volatilità di fondo di quella stessa materia dal 2010. I risultati rivelano una chiara correlazione positiva: maggiore è la volatilità, maggiore è l'errore di previsione degli analisti per il prezzo futuro.

Questo significa che si può avere un grado di fiducia relativamente elevato quando si tratta di previsioni di prezzo dell'oro e del rame per l'anno successivo; queste previsioni, infatti, non si discostano in genere di più del 10%. Al contrario, per quanto riguarda le materie prime energetiche, è necessario considerare le stime di prezzo con molta cautela.

Errori di previsione e volatilità dei prezzi delle materie prime

Fonti: Bloomberg Finance LP, DWS Investment GmbH as of 1/16/24

Gran parte di questa divergenza di volatilità tra energia e metalli può essere spiegata dalle caratteristiche fisiche e di mercato di ciascuna materia prima. Ad esempio, esistono notevoli differenze nell'entità delle giacenze di materie prime rispetto al consumo delle stesse. Le carenze di disponibilità dei metalli possono essere compensate molto più facilmente dalle scorte esistenti rispetto alle carenze di energia. In pratica, l’interruzione dell’approvvigionamento di petrolio causa una mancanza immediata molto più rapida rispetto al crollo di una miniera d’oro.

Tra le fonti energetiche in senso lato, una è particolarmente degna di nota: le quote di emissioni di C02 consentite dall’UE. Tra il 2010 e il 2023, l'errore medio assoluto di previsione è stato superiore al 30%, vale a dire più del triplo rispetto all'oro e quasi il doppio rispetto al Brent.

Parte del motivo per cui storicamente i prezzi del carbonio sono stati così difficili da prevedere è che il mercato è relativamente giovane. Tuttavia, dal 2010 si è sviluppato notevolmente. Inizialmente, solo pochissimi analisti osavano anche solo provare a prevedere i prezzi della CO2. Il loro numero è cresciuto, poiché sempre più investitori hanno scoperto questa “asset class”. In futuro, una base sempre più ampia e diversificata di investitori potrebbe portare a previsioni più accurate e presumibilmente a una minore volatilità.[1]

L'anno scorso è stato un anno positivo per le previsioni sul prezzo della CO2, con il prezzo medio annuale dell'EUA che si è allontanato di meno del 2% dalla previsione di consenso fatta all'inizio del 2023. Tuttavia, la storia suggerisce di non dare troppo peso ad inesattezze di previsione così basse. In passato, infatti, anni caratterizzati da previsioni accurate sono stati seguiti, da pesanti errori di previsione l’anno successivo: nel 2018 e nel 2021, l'errore di previsione è stato superiore al 70%. Secondo Bloomberg, l'attuale stima del prezzo delle quote di CO2 dell'UE per il 2024 è di 85 euro per tonnellata, il che implica che i prezzi potrebbero crollare al di sotto dei 40 euro per tonnellata o salire decisamente al di sopra dei 110 euro per tonnellata. Noi puntiamo su prezzi della CO2 più alti, a patto che la crescita mondiale e i mercati azionari globali riescano a rimanere stabili in mezzo ai tumulti geopolitici. Quanto più contenuto sarà l'errore nel 2024, tanto più potremo essere fiduciosi che il mercato della CO2 stia effettivamente maturando.