- Home »

- Informare »

- Mercati »

- Market outlook »

- Grafico della settimana »

- Il peso troppo elevato dei titoli Nasdaq

Tempo di lettura: 2 minuti

La prossima settimana la borsa americana Nasdaq modificherà i pesi dell'indice Nasdaq 100. In questo caso, l'aggiustamento significa tagliare il peso dei sette titoli più grandi in modo che non rappresentino più un totale del 56% della capitalizzazione di mercato dell'indice, ma "solo" il 44%. In questo modo, la borsa vuole eliminare almeno in parte lo squilibrio dal suo indice, causato dall'esplosione dei prezzi dei maggiori titoli tecnologici americani. L'indice è salito di ben il 39% nel primo semestre [1] dell'anno, diventando il miglior semestre della sua storia. I Big 7 hanno contribuito per oltre 30 punti percentuali a questo aumento del 37%. Per gli investitori, questo crea problemi pratici. Anche chi acquista l'intero indice scopre che più della metà del suo investimento è concentrato in soli sette titoli.

Questo fenomeno è ancora più fastidioso nel caso dell'S&P 500, che ha una diversificazione molto più ampia rispetto al Nasdaq 100 [2]. Qui i Big 7 rappresentano il 30% della capitalizzazione di mercato dell'indice e quasi tutto il guadagno di quest'anno. Con l'indice S&P 500, l'investitore conta di acquistare un riflesso dell'economia statunitense. Ma non è così se la performance dipende in larga misura da meno di una dozzina di titoli.

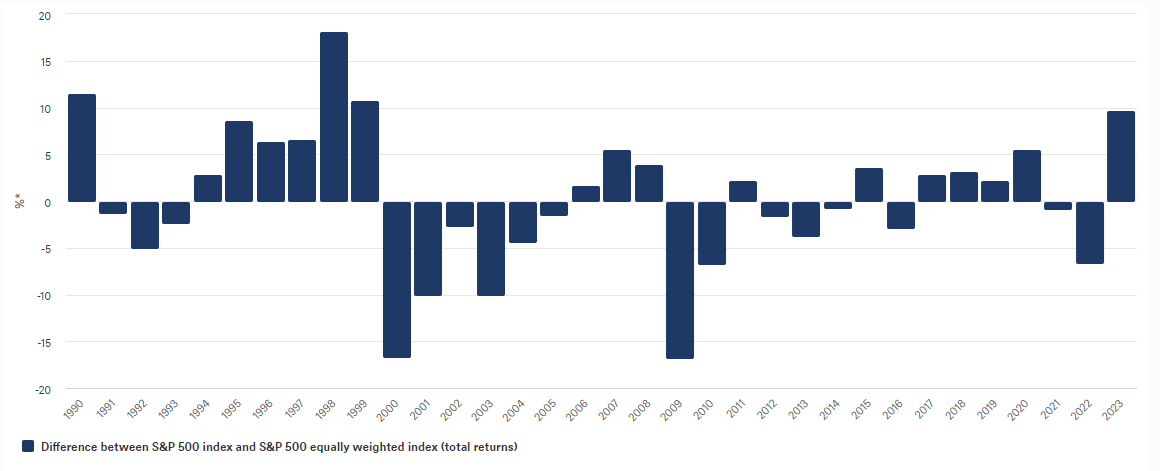

Sovraperformance dell'S&P 500 “equal weighted” rispetto all'S&P 500

* I valori positivi/negativi indicano sovraperformance/sottoperformance dell'S&P 500 (ponderata per la capitalizzazione di mercato) rispetto al suo indice “equal weighted” (equamente ponderato)

Fonti: Bloomberg Finance L.P., DWS Investment GmbH al 19/07/23

Il nostro Grafico della Settimana illustra questo fenomeno confrontando la performance dell'S&P 500 (ponderato per il valore di mercato) con quella dell'S&P 500 “equal weighted” (equamente ponderato) ,[3] in cui a ogni titolo viene attribuito lo stesso peso, indipendentemente dalla sua capitalizzazione. Qui si può vedere come la differenza sia stata netta quest'anno, tanto quanto l'ultima volta alla fine degli anni '90 – il periodo di massimo splendore della bolla dot-com. Se si verificano diversi anni di fila identici (2017-2019) o se la differenza è così marcata come lo è stata finora quest'anno, significa che i pesi massimi dominano sempre di più l'indice. Gli investitori che temono questo fenomeno possono prendere l'indice S&P 500 equamente ponderato come benchmark, soprattutto se non desiderano attuare grandi cambiamenti ma, piuttosto, comprare per tenere. L'indice equamente ponderato consentirebbe di inserire in portafoglio titoli tecnologici, il che, a nostro avviso, è essenziale nel lungo periodo, dato che il settore tecnologico ha il potenziale per rimanere un motore di crescita, non da ultimo a causa dell’intelligenza artificiale. Tuttavia, nel breve periodo siamo scettici su questi titoli, poiché riteniamo che la loro performance azionaria abbia superato gli utili e le nostre aspettative di guadagno per il settore.

Dal nostro punto di vista, il rally di quest'anno sembra basarsi esclusivamente sull'espansione dei multipli prezzo-utili del settore, non su un aumento degli utili. E probabilmente quest'anno l'aumento degli utili sarà minimo. Dubitiamo che le attuali valutazioni record (ad esempio, per i titoli “growth” rispetto alle “blue chip”) sopravviveranno indenni ai prossimi mesi se gli Stati Uniti scivoleranno in una recessione o se i tassi di interesse resteranno più alti del previsto. Inoltre, non consideriamo un buon segno il fatto che gli investitori del mercato azionario stanno correggendo la sovraponderazione di una manciata di società in un indice, passando ad alternative di pari peso. Riteniamo che siano le autorità antitrust a dover intervenire per correggere la ponderazione dell'indice.