- Home »

- Informare »

- Mercati »

- Market outlook »

- Grafico della settimana »

- Due anni di inversione della curva dei rendimenti negli USA

tempo di lettura 3 minuti

Il prossimo venerdì, 5 luglio, ricorre un anniversario significativo: la curva dei rendimenti statunitensi sarà invertita da due anni nella fascia a due e a dieci anni. Questa inversione, spesso interpretata come un segnale di una possibile recessione, è la più lunga mai registrata per questo intervallo [1]. L'inversione ha raggiunto il suo massimo nel luglio 2023, arrivando a circa 108 punti base. Attualmente, la differenza tra i rendimenti a due e dieci anni è di appena 50 punti base.

L'inversione della curva dei rendimenti significa che gli strumenti di debito a breve termine offrono rendimenti più elevati rispetto alle loro controparti a lungo termine dello stesso emittente e della stessa qualità creditizia. Negli Stati Uniti si guarda tipicamente ai Treasury. Una curva invertita indica generalmente che gli investitori sono disposti ad accettare rendimenti più bassi per le obbligazioni a lungo termine. Questo viene visto, tra l'altro, come un segnale di timore per la crescita. Ma una curva dei rendimenti invertita è anche intrinsecamente negativa per l'attività economica, poiché i rendimenti più elevati a breve termine aumentano i costi di finanziamento per i prestiti al consumo e alle imprese, mentre il livello più basso per le scadenze più lunghe riduce la propensione al rischio. Per questo motivo, l'inversione della curva dei rendimenti è stata storicamente considerata un indicatore affidabile di recessione. Questa volta, tuttavia, il timore di recessione non sembra concretizzarsi.

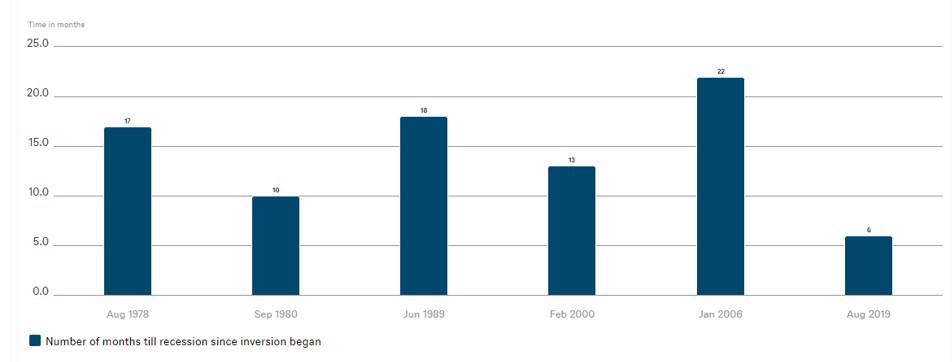

In media ci vogliono 12 mesi dall’inversione della curva di rendimento statunitense alla recessione

Fonte: Statista, DWS Investment GmbH dati al 25/6/24

Negli ultimi cinquant’anni, sono stati necessari in media dodici mesi perché si verificasse una recessione dopo il primo giorno di inversione della curva dei rendimenti statunitense. Come si vede nel grafico, questi periodi variano in modo significativo, tra i 22 e i soli 6 mesi [2]. Al momento, sebbene vi siano evidenti segni di debolezza in diverse aree dell'economia statunitense, la tendenza generale non sembra abbastanza debole da essere il precursore di una recessione.

A nostro avviso, questa volta, i timori di recessione ampiamente diffusi hanno contribuito a prevenire la recessione. Molte aziende sembrano aver ridotto in modo proattivo le loro eccedenze per sopravvivere ai previsti tempi di magra. Di conseguenza, sono state in grado di prevenire meglio una recessione economica. I settori in crescita, in particolare, sono stati in grado di finanziare la loro espansione utilizzando i loro bilanci. Inoltre, le condizioni di finanziamento negli Stati Uniti sono rimaste estremamente favorevoli negli ultimi due anni. Le banche statunitensi hanno potuto continuare a offrire condizioni di prestito interessanti nonostante i rialzi dei tassi della Federal Reserve (Fed).

Consideriamo l'attuale inversione della curva dei rendimenti negli Stati Uniti più come un segno che i vecchi tempi del boom della crescita non torneranno così rapidamente. Ma questo non significa che le future inversioni debbano essere ignorate: la prossima volta la spia della recessione potrebbe rivelarsi corretta.