- Home »

- Informieren »

- Anlagethemen »

- Aktien »

- Infrastrukturaktienfonds – Wenn beständige Renditen ihr Zehnjähriges feiern

Lesezeit

Infrastrukturaktienfonds können Beständigkeit bei Erträgen und Volatilität bieten. Die Vorteile sind die Folge langfristig solider Einnahmen. Besitzer und Betreiber von Infrastrukturanlagen stehen im Fokus.

2013 trat gerade ein deutscher Pabst zurück und in England kam ein Thronfolger namens George auf die Welt. Wissen Sie noch, was Sie vor zehn Jahren genau gemacht haben – mit welchen Zügen Sie damals unterwegs waren, welchen Mobilfunkstandard Sie nutzten und wie viele Windräder sich schon in der Landschaft drehten?

Damals gab es bereits den DWS Invest Global Infrastructure. 2013 kam der Aktienfonds allerdings unter ein neues Management. Die beiden DWS-Fondsmanager Manoj Patel und Frank Greywitt fokussierten das Profil damals auf so genannte „Pure Play“-Firmen – Unternehmen also, die ausschließlich Infrastrukturanlagen besitzen und sie mit Geschäftsmodellen betreiben, die eine relativ robuste Marge aufweisen.

Viele Infrastrukturfirmen sind regulierte Alleinanbieter – was ihre Ertragslage langfristig robust halten kann.

Infrastrukturbetreiber verdienen Geld – meist auch wenn Konjunktur oder Konsumlaune schwächelt.

Infrastruktur: Solide Erträge trotz Wirtschaftszyklen und Inflation?

„Vor zehn Jahren sprach man zwar auch schon über die Besonderheiten des Infrastrukturgeschäfts. Aber eben noch nicht darüber, dass genau das auch Inflation kompensieren kann“, erinnert sich Manoj Patel, dessen Fonds Ende des Jahres 2023 den zehnten Jahrestag der Neuausrichtung mit einer vorzeigbaren Rendite von knapp 7 Prozent pro Jahr auf die Dekade gerechnet begeht.

Infrastrukturaktien, also Anteilsscheine von Strom-, Gas- oder Wassernetzbetreibern oder Firmen, die mit unserer Beförderung von A nach B zu tun haben, etwa Flughäfen oder Gleisnetzanbieter, sind nahezu unempfindlich gegen Konjunktureinbrüche und Phasen, in denen die Lebenshaltungskosten stark steigen, in denen also Inflation herrscht. Der Grund: Die Leistungen dieser Unternehmen werden fast immer gleich stark nachgefragt, weil kaum jemand auf sie im Alltag verzichten kann. Daher bleiben die Cashflows dieser Firmen auch in schwierigen Phasen der Wirtschaft eher robust. Und deshalb zahlen Infrastrukturanbieter häufig eine mittel- bis langfristig solide und relativ großzügige Dividende.

Dividenden halten soliden Kurs

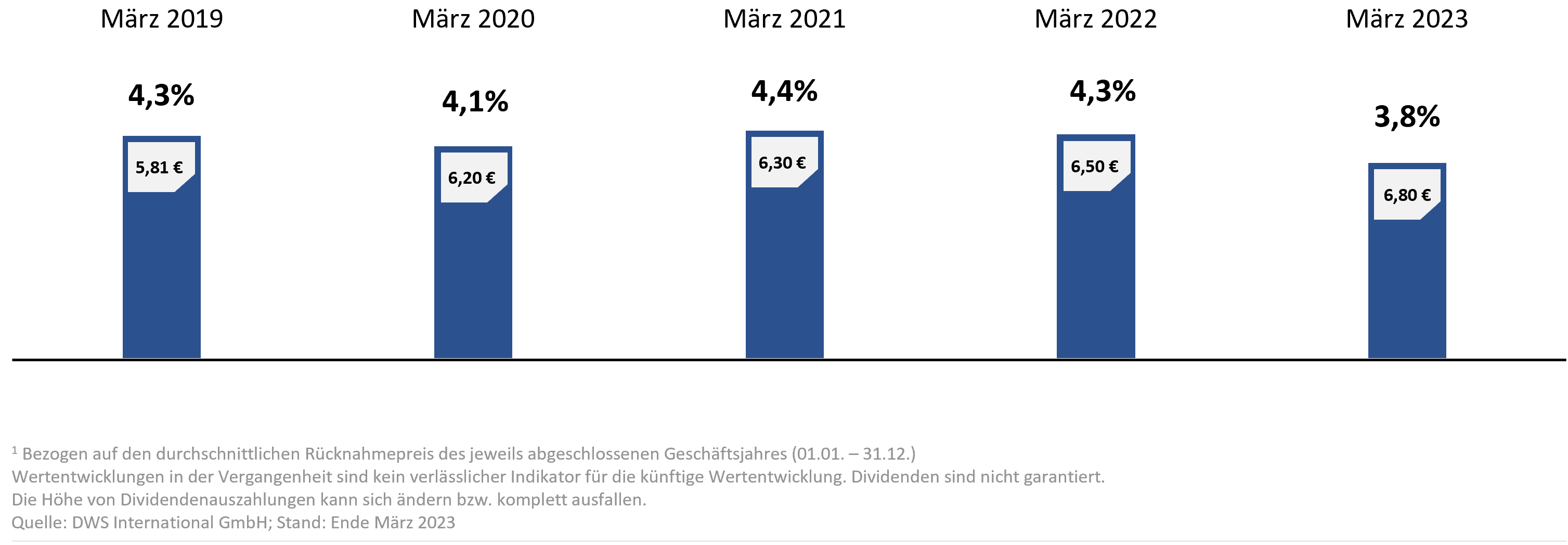

Attraktives passives Einkommen dank regelmäßiger Ausschüttung (DWS Invest Global Infrastructure LD).[1]

Sachanlagen und Tarifanpassungen können der Inflation entgegenwirken

„Viele dieser Firmen, zum Beispiel Mautstraßenanbieter, haben in ihren Lizenzen stehen, dass sie die Nutzungsgebühren jedes Jahr an die Teuerung anpassen dürfen. Inflation hat hier also auch von dieser Seite aus betrachtet kaum negativen Einfluss auf die Einnahmen des Unternehmens“, erläutert Patel.

Und selbst wenn ein Infrastrukturunternehmen in einem engen staatlichen Regulierungsrahmen seine Dienstleistung anbietet, beispielsweise als Stromnetzbetreiber mit Tarifvorgaben, könne es bei einem Zinsanstieg, wie wir ihn derzeit erleben, die gestiegenen Kapitalkosten an ihre Endkunden weitergeben, so der Fondsmanager. „Nicht vergessen sollte man auch, dass hinter Infrastrukturaktien immer Investitionen in reale Anlagen stehen – in Flughäfen, Leitungsnetze, Übertragungsmasten. Und die verlieren durch Inflation nicht an Wert“, nennt Patel eine weitere positive Eigenschaft. Gut 80 Prozent der Aktien, in die der DWS Invest Global Infrastructure investiert, können seinen Worten nach diesen vielseitigen möglichen Werterhalt bieten.

„Pure Play“-Aktien erweisen sich als optimale Diversifikation

„Vor zehn Jahren war der Begriff Infrastruktur so weit gefasst, dass manche Fondsmanager sogar Firmen wie den Autohersteller Ford in dieser Kategorie einsortierten. Das haben wir mit dem „Pure Play“-Ansatz anders gemacht. Wir wählen also nur Aktien mit Geschäftsmodellen aus, die mindestens 70 Prozent der Einnahmen allein aus dem Besitz oder dem Betrieb von Infrastrukturanlagen erzielen und damit Wettbewerber in der Regel vor hohe Eintrittshürden in ihren Markt stellen – denn auch diese Eigenschaft kann die Einnahmen über die Zeit gesehen beständig halten“, ergänzt Patels Kollege Frank Greywitt. „Außerdem erweisen sich diese Wertpapiere im Vergleich zu den Aktien anderer Branchen als weniger volatil – gerade, wenn es an den Märkten abwärts geht. Und da Infrastrukturaktien kaum Überschneidung mit anderen Industrie- oder Dienstleistungssektoren haben, kann das die Volatilität des Fonds deutlich senken“, erklärt der Fondsmanager.

Ein Vergleich entsprechender Indizes macht das sichtbar. So hat zum Beispiel der globale „Pure Play“-Infrastrukturindex Dow Jones Brookfield Global Infrastructure Net Total Return mit dem marktbreiten MSCI World Total Return Index lediglich bei 1,88 Prozent der Titel eine Überschneidung.[2] Seit Januar 2022 hat der DWS Invest Global Infrastructure denn auch nur in einer Spanne von 15,8 Prozent geschwankt – im Vergleich zu 19 Prozent beim breiten MSCI World TR Net.[3] „Kaum Überschneidung und eine Kompensation der Inflation. Diese zwei Aspekte betonen Anleger heute stärker als vor zehn Jahren, wenn sie eine Anlage in Infrastrukturaktien erwägen, um Risiko zu diversifizieren“, beobachtet Manoj Patel.

Netzbetreiber für Gas, Strom und Daten bilden das Rückgrat der grundlegenden Transformation der Wirtschaft.

Die Auswahlmöglichkeiten nehmen für den Fonds wieder zu

Ein weiterer Aspekt hat sich gewandelt, seitdem die beiden DWS-Manager den Fonds 2013 neu ausgerichtet haben – die geografische Mischung der Aktientitel. „Vor zehn Jahren waren wir noch mitten in der Niedrigzinsphase. Viele Infrastrukturunternehmen wurden seither von Private-Equity-Firmen gekauft, die ihren Einstieg günstig refinanzieren und die Unternehmen mit Schulden belasten konnten. Das hat die Zusammensetzung des Fonds verändert, weil viele Unternehmen entweder von der Börse genommen wurden oder gar nicht gelistet wurden", erinnert sich Greywitt. Der DWS Invest Global Infrastructure habe deshalb damals weniger US-Schwerpunkt als heute gehabt, also noch mehr europäische, britische und asiatische Titel enthalten. Durch den heutigen Fokus auf US-Werte sei gleichwohl kein regulatorisches Klumpenrisiko entstanden. „Denn in den USA hat fast jeder Bundesstaat eine eigene Regulierung und auch in Europa werden die Infrastrukturbranchen in unserem Fonds von Land zu Land unterschiedlich reguliert. Das schafft einen zusätzlichen Diversifizierungseffekt, der vorteilhaft sein kann“, erläutert Frank Greywitt.

Sein Kollege Manoj Patel sieht beim Blick in die Zukunft den Fonds auch für die beiden prägenden Megatrends der Zeit gut vorbereitet – die digitale und die ‚grüne‘ Transformation der Wirtschaft. „Ein hoher Anteil der Aktien des DWS Invest Global Infrastructure stammt aus der Energiebranche, zum Beispiel Stromnetzbetreiber. Die sind mit der Entwicklung hin zu den intelligenten Energienetzen der Zukunft eine wichtige Basis für die Transformation. Und auch die Betreiber von Gas- und Ölpipelines dürften keine Schwierigkeiten haben, in Zukunft ‚grünen‘ Wasserstoff oder Biogas durch ihre Pipelines zu leiten. Im Telekombereich wiederum dürften die Infrastrukturbetreiber mit ihren Übertragungstechnologie gleichfalls zu den Gewinnern der künftigen digitalen Ökonomie gehören“. Der DWS Invest Global Infrastructure ist also durchaus zukunftsfähig ausgerichtet – und dürfte in der Lage sein, 2033 die nächste erfolgreich abgeschlossene Dekade als Pure-Play-Infrastruktur-Fonds zu feiern.

Risiken[4]

-

Die Wertentwicklung des Teilfonds wird überwiegend von den folgenden Faktoren bestimmt, die sowohl Aufwärts- als auch Abwärtspotenzial in sich bergen:

-

Wertentwicklung der internationalen Aktienmärkte;

-

unternehmens- und sektorspezifische Entwicklungen;

-

Wechselkursveränderungen von Nicht-Euro Währungen

gegenüber dem Euro.

-

Die Anlagen des Teilfonds können sich für einen bestimmten variablen Zeitraum auf verschiedene Untersektoren, Länder und Marktsegmente konzentrieren.

-

Außerdem können Derivate eingesetzt werden. Diese Anlagen sind ebenfalls mit weiteren Chancen und Risiken verbunden.

-

-

Stärkere Regulierung im Bereich Infrastruktur weltweit.

- Schwächung der zugrundeliegenden Trends (Urbanisierung/mobiler Datennutzung/höherer Transportbedarf von Personen und Gütern oder von Energie).

- Konzentrationsrisiko: Durch Konzentration auf Aktien der Infrastrukturbranche besteht eine eingeschränkte Diversifikation innerhalb des Fonds.

- Der Anteilswert kann jederzeit unter den Kaufpreis fallen, zu dem der Kunde den Anteil erworben hat.